·2022年9月,吉利与海拉共同开发量产就绪的线控转向系统解决方案,预计2026年实现量产;

·2022年10月,蔚来与采埃孚签署战略合作协议,双方将合作开发线控转向产品;

·2022年10月,丰田bZ4X车型搭载捷太格特的线控转向技术量产上市;

·2022年10月,舍弗勒收购Schaeffler Paravan公司剩余的10%股权,实现对该公司Space Drive线控转向技术的全资控股;

·……

从供需两端看,以上行业现象预示着智能(含线控)转向系统逐渐走入消费大众市场,将为传统机械连接时代画上一个句号,2023年或将成为车辆线控转向的元年。

线控转向系统将逐步取代电子助力转向

随着汽车智能化的发展,汽车底盘正由传统底盘向线控底盘过渡。为了追求更高的执行精度、更快的响应速度及更好的安全性,高阶智能驾驶或自动驾驶汽车要求底盘系统能够尽可能取消执行机构间的机械连接,用电信号来传递指令。同时,通过增加冗余的电子部件的方式来确保系统的可靠性和安全性。

目前最先进的规模化量产的转向系统为电子助力转向系统(EPS)。与EPS的根本区别在于,线控转向系统(即SBW)中方向盘与转向拉杆之间的机械连接被全部取消,实现方向盘和车辆转向机构的完全解耦,在未来高端智能驾驶广泛应用之后,能够避免车辆在ECU 控制下自动实现紧急转向时对驾驶员转向动作的干扰和可能的碰撞。SBW物理结构的取消也有助于提升车辆在轻量化、响应速度、座舱布局等方面的表现。

线控转向系统是线控底盘中控制横向运动的核心部件,是汽车高阶智能驾驶的重要执行机构之一。目前,线控转向系统仍处于技术验证阶段,尚未实现大规模量产。但是,机械冗余的取消对电子设备及系统可靠性提出了更高要求,在高阶自动驾驶广泛应用之前,SBW的发展仍面临较多挑战。目前,EPS仍为市场主流,但占用空间更小、安全性更高的SBW将成为未来趋势。

乘用车智能转向伴随着自动驾驶高阶发展与“电动化、智能化、软件化、共享化”同步而行,呈现出如下发展趋势:

发展趋势一:转向系统逐步演进

转向系统作为底盘的核心部分,发展至今,经历了机械转向系统、液压助力转向系统(HPS)、电动助力转向系统(EPS)、冗余转向系统(RSS)、线控转向系统(SBW)等多个阶段,逐步实现从机械件到电动化再到智能化的转变,转向系统操作性能逐步提升,集成度、电动化、智能化水平持续提高。未来,随着自动驾驶渗透率的逐步提升,转向系统将加速向线控转向系统演进,实现转向系统升级与自动驾驶级别匹配。

乘用车转向系统分类

来源:佐思汽研

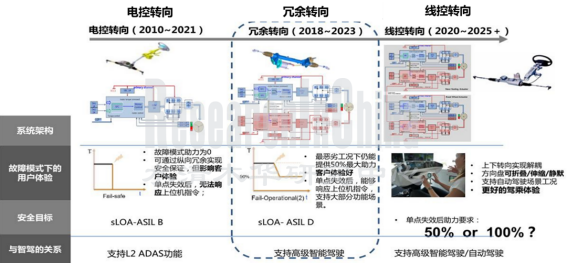

发展趋势二:从电控转向、冗余转向到线控转向

汽车实现电动化的同时,智能化成为了转向技术发展新的驱动力。为了更好满足自动驾驶需求,转向系统需要更高的安全性与可靠性,保证转向系统在出现电气系统故障的时候整车仍然可以进入安全状态甚至继续安全驾驶。因此,产业界正在研究保证系统安全的冗余EPS、线控转向系统(SBW)等新技术。线控转向相比冗余EPS最大区别在于方向盘和执行机构之间无机械连接,在成本控制、设计灵活性、功能丰富性、空间布置等方面具有明显优势。

转向系统作为智能底盘核心零部件,具有很高的技术壁垒。当前德国、美国、日本、韩国的转向供应商巨头仍然占据着转向系统的大部分市场,尤其是冗余EPS和SBW系统,中国仍然处于追赶的状态。随着中国智能汽车产业链日渐成熟,一些企业也开始逐步掌握转向系统乃至SBW的核心技术,未来有望打破技术壁垒快速抢占市场份额。

乘用车转向系统发展路径

图片来源:《智能电动底盘技术路线图》

发展趋势三:SBW尚未实现规模量产,国内外车企&供应商全力布局

丰田bZ4X 再次将线控技术引入汽车市场,为线控技术的大规模量产应用提供先行经验,有望成为线控转向技术发展的重大突破。特斯拉计划于Cybertruck 纯电皮卡上率先搭载SBW技术,长城汽车新一代智慧底盘也采用了线控转向技术并计划于2023年量产,SBW将迎来更广泛的市场验证。

当前,无论是国际厂商还是本土厂商均未实现SBW线控转向技术的规模化量产,在本土企业大举研发投入的背景下,具备EPS领先地位和技术沉淀的厂商有望在SBW术上有更好的表现,超越国际厂商的“弯道”或就在不远的前方。

部分车企和Tier1线控转向产品及布局情况

来源:佐思汽研

发展趋势四:2023 年或成为线控转向量产元年

丰田将在欧洲市场推出搭载线控转向系统的bZ4X车型,该系统加入了备用供电模块,基于锂电池和电容在传统发电机和12V电源的基础上提高系统供电的稳定性和多样性。为保证系统可靠性,在安全冗余的配置上,bZ4X在电源、通信总线、扭矩传感器、电机角度传感器、微处理器、功率驱动和电机线圈均加入了电子冗余,着力保证转向系统的高安全性。bZ4X 再次将线控技术引入汽车市场,为线控技术的大规模量产应用提供先行经验,有望成为线控转向技术发展的重大突破。线控转向技术成果已具雏形,2023 年或成为量产元年。

图片来源:丰田

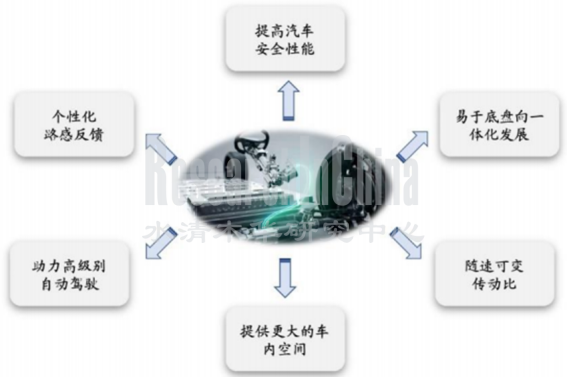

发展趋势五:线控转向带来若干便利

线控转向取消转向柱后,可避免事故中转向柱对驾驶员的伤害;在驾驶员驾驶模式下,线控转向ECU根据行驶状态能够判断驾驶员操作是否合理,做出一定的调整,提升驾驶稳定性的同时提高安全性能;目前不同车型装备不同的转向系统,各车型转向系统无法通用。

线控转向由于实现了机械解耦,空间布置灵活,可以适用不同车型,助力底盘一体化发展,降低OEM生产配套成本;线控转向系统取消了传统转向系统的中间轴的机械连接,可以实现由电子控制单元ECU主动决策执行转向操作;并可在转向过程中保持方向盘静默,助力高级别智能驾驶,方便驾驶员接管;传统转向系统采用机械连接,转向比一般固定,由齿轮等机械结构决定。

线控转向没有机械连接,转向比完全可以靠软件随时调节,实现随速度变化的传动比变化;线控转向取消转向柱后,方向盘下方空间增加,能够提供更大的腿部空间,提高驾驶位的自由度和进出的方便性。

线控转向技术优势

图片来源:广发证券

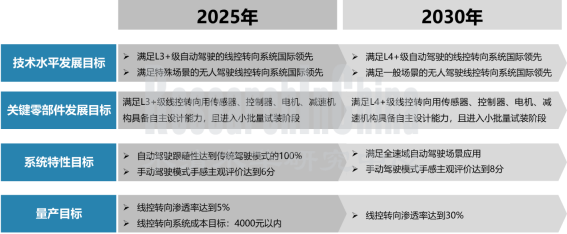

发展趋势六:线控转向系统发展的目标和技术路径

根据电动汽车联盟线控工作组2022年发布的《智能电动底盘技术路线图》,乘用车线控转向的发展目标如下图所示:

线控转向技术发展目标

来源:《智能电动底盘技术路线图》

2025年目标:满足L3+级自动驾驶的线控转向系统国际领先,L3+级核心零部件具备自主设计能力进入小批量试装阶段,线控转向渗透率达到5%。

2030年目标:满足L4+级自动驾驶的线控转向系统国际领先,L4+级核心零部件具备自主设计能力进入小批量试装阶段,线控转向渗透率达到30%。

乘用车智能转向的关键技术路径是:

2022年,线控转向实现随速转向手感和可变传动比

2023年,功能安全实现安全开发网络和安全开发

2024年,高级功能支持高速公路辅助、交通拥堵辅助和后轮线控转向量产

2025年,实现前轮线控转向量产双冗余控制器量产(10fit)、转向和制动协调控制

2028年,自动驾驶支持自学习功能、个性化软件和FOTA升级

2030年,智能底盘支持线控转向、线控制动、线控悬架实现三向协同控制。

第一章 汽车转向产业概述

1.1 汽车转向产业概述

1.1.1 汽车转向系统定义

1.1.2 汽车转向系统分类

1.1.3 汽车转向系统-机械液压助力转向系统(HPS)

1.1.4 汽车转向系统-电子液压助力转向系统(EHPS)

1.1.5 汽车转向系统-电子助力转向系统(EPS)

1.1.6 各代汽车转向电控产品特点及应用场景

1.2 汽车智能转向(线控转向)系统

1.2.1 线控转向系统关键技术分析

1.2.2 汽车转向系统技术升级路线

1.2.3 汽车线控转向系统优点&缺点

1.2.4 汽车转向系统发展趋势

1.2.5 线控转向的市场规模预计2025年24亿元

第二章 国内、外乘用车智能转向Tier1研究

2.1 大陆集团

2.1.1 大陆集团&耐世特合资公司简介

2.1.2 耐世特与大陆集团合资公司CNXMotion研发制动转向技术

2.1.3 CNXMotion拓展制动转向技术全新软件功能

2.2 博世集团

2.2.1 博世集团技术日发布线控转向系统

2.2.2 博世集团线控转向系统(Steering By Wire)

2.2.3 博世集团线控转向系统冗余设计

2.2.4 博世华域是线控转向落地点

2.2.5 博世集团2023年落地电控系统备份冗余式线控转向

2.3 耐世特

2.3.1 耐斯特简介

2.3.2 耐世特全球工厂&技术中心分布

2.3.3 耐世特转向系统发展历程

2.3.4 耐世特转向系统四大产品系列

2.3.5 制动转向系统优势&智能化技术布局

2.3.6 耐世特线控转向系统

2.3.7 耐世特智能转向技术组合

2.3.8 耐世特转向系统客户分布

2.4 舍弗勒

2.4.1 舍弗勒简介

2.4.2 舍弗勒研发&制造布局

2.4.3 舍弗勒智能转向技术路线图

2.4.4 舍弗勒线控转向系统Space Drive

2.4.5 舍弗勒智能后轮转向系统iRWS

2.4.6 舍弗勒智能线控转向角模块搭载线控一体化底盘

2.5 采埃孚

2.5.1 采埃孚线控转向系统

2.5.2 采埃孚第二代主动式后轮转向系统AKC

2.5.3 采埃孚sMOTION主动式底盘系统融合线控制动&转向

2.6 万都

2.6.1 万都转向系统产品布局

2.6.2 万都线控转向系统

2.7 NSK(日本精工)

2.7.1 NSK在华布局

2.7.2 NSK开发线控转向系统

2.7.3 NSK研发使用两个马达的线控转向系统产品

2.7.4 滚珠螺杆齿条式EPS&电机/ECU/扭矩传感器采取冗余设计

2.7.5 NSK转向控制软件

2.8 JTEKT

2.8.1 JTEKT简介

2.8.2 JTEKT发展历程

2.8.3 JTEK推出线控转向演示机

2.8.4 JTEKT智能转向应对自动驾驶发展策略

2.9 蒂森克虏伯

2.9.1 蒂森克虏伯在华布局

2.9.2 蒂森克虏伯线控转向(SbW)系统

2.10 日立安斯泰莫(昭和)

2.10.1 日立安斯泰莫在华布局

2.10.2 日立安斯泰莫转向系统产品

2.10.3 日立安斯泰莫线控转向原型系统

2.11 KYB

2.11.1 KYB简介

2.11.2 KYB&英菲尼迪共同研发的线控转向系统(DAS)

2.11.3 KYB的英菲尼迪Q50线控转向系统

2.12 英创汇智

2.12.1 英创汇智简介

2.12.2 英创汇智线控转向系统EPS

2.12.3 英创汇智冗余电控转向系统T-RES

2.12.4 资本对英创汇智发展的支持

2.12.5 英创汇智汽车线控系统未来规划和布局

2.13 拿森科技

2.13.1 拿森科技简介

2.13.2 拿森科技线控转向系统解决方案

2.13.3 拿森科技线控转向冗余架构方案

2.13.4 资本对拿森科技发展的支持

2.14 拓普集团

2.14.1 拓普线控转向系统支持底盘一站式解决方案

2.14.2 拓普从滑板底盘着手布局线控转向系统

2.15 德科智控

2.15.1 德科智控简介

2.15.2 德科智控发展历程

2.15.3 德科智控全球布局

2.15.4 德科智控研发&生产布局

2.15.5 德科智控智能/线控转向产品量产与研发

2.15.6 德科智控转向产品矩阵

2,15.7 德科智控EPS/SBW研发路线图

2.15.8 德科智控智能转向系统

2.15.9 德科智控线控转向核心产品

2.15.10 德科智控车规级智能线控转向系统(i-SBW)

2.15.11 德科智控线控转向产品及技术应用场景

2.15.12 德科智控线控转向新产品

2.15.13 资本对德科智控的支持

2.16 联创汽车

2.16.1 公司简介

2.16.2 联创汽车线控转向发展历程

2.16.3 联创汽车研发&生产布局

2.16.4 联创汽车EPS ECU/PPK产品系列型谱

2.16.5 联创汽车EPS方案

2.16.6 联创汽车面向自动驾驶场景化出行EPS方案

2.16.7 联创汽车系统整车测试

2.16.8 联创汽车合作客户

2.16.9 联创汽车线控转向发展规划

2.16.10 联创汽车与悠跑科技共同打造滑板底盘

2.17 浙江世宝

2.17.1 浙江世宝简介

2.17.2 浙江世宝发展历程

2.17.3 浙江世宝研发&生产布局

2.17.4 浙江世宝转向系统产品

2.17.5 浙江世宝转向业务模块未来发展规划

2.18 恒鲁汽车

2.18.1 恒鲁汽车简介

2.18.2 恒鲁汽车发展大事记

2.18.3 恒鲁汽车产品发展历程

2.18.4 恒鲁汽车转向系统总成

2.18.5 恒鲁汽车主要合作客户

2.18.6 恒鲁汽车整体技术路径规划

2.19 格陆博科技

2.19.1 格陆博科技简介

2.19.2 格陆博线控转向系统结构

2.19.3 格陆博EPS系统

2.19.4 资本对格陆博发展的支持

2.19.5 格陆博线控底盘系统规划和布局SBW

2.20 伯特利

2.20.1 伯特利简介

2.20.2 伯特利发展历程

2.20.3 伯特利制造基地分布

2.20.4 伯特利生产设备

2.20.5 伯特利收购浙江万达布局线控转向系统

2.20.6 伯特利客户

2.21 同驭科技

2.21.1 同驭科技简介

2.21.2 同驭科技汽车发展历程

2.21.3 同驭科技汽车生产&研发布局

2.21.4 同驭科技线控底盘产品布局

2.21.5 资本对同驭科技发展的支持

2.22 蜂巢智能转向

2.22.1 公司简介

2.22.2 蜂巢智能转向产品路线图

2.22.3 蜂巢智能转向EPS产品介绍

2.22.4 蜂巢智能转向线控转向系统(SBW)

2.23 清车智行

2.23.1 清车智行简介

2.23.2 清车智行研发模式

2.23.3 清车智行主要产品

2.23.4 清车智行线控转向系统功能架构

2.23.5 清车智行线控转向冗余架构

2.23.6 清车智行线控转向系统测试平台

2.23.7 清车智行发布线控转向系统控制组件

2.24 恒隆集团

2.24.1 恒隆集团简介

2.24.2 恒隆集团研发&制造

2.24.3 恒隆集团2021-2025战略规划

2.24.4 恒隆集团EPS系列产品

2.24.5 恒隆集团客户

2.25 浙江航驱

2.25.1 浙江航驱简介

2.25.2 浙江航驱研发&制造布局

2.25.3 浙江航驱核心产品

2.25.4 浙江航驱智能电动转向系统总成DP-EPS

2.26 豫北光洋

2.26.1 豫北光洋简介

2.26.2 豫北光洋电动助力转向器EPS

2.26.3 豫北光洋液压助力转向器HPS

第三章 国内外主机厂汽车智能转向布局

3.1 英菲尼迪

3.1.1 英菲尼迪Q50是全球首款搭载线控转向系统的量产车

3.1.2 英菲尼迪DAS系统

3.1.3 英菲尼迪Q50汽车线控主动转向系统的结构

3.1.4 英菲尼迪DAS系统搭载率处于爬坡阶段

3.2 丰田汽车

3.2.1 丰田bZ4X的线控转向系统(OMG)取消机械连接

3.2.2 丰田线控转向技术专利&线控转向系统安全与交互逻辑设计

3.2.3 丰田转向系统安全设计&故障可操作级别转向系统

3.2.4 丰田汽车路感反馈拟真性&线控转向系统交互设计

3.2.5 丰田bZ4X优于英菲尼迪Q50的线控转向系统

3.3 国外车企线控转向系统布局

3.3.1 奔驰汽车前轮线控转向的研究

3.3.2 宝马Z22概念车应用了SteerByWire技术

3.3.3 雪铁龙汽车C-CROSSER采用Drive By Wire技术

3.3.4 意大利Bertone“FILO”采用线控转向系统

3.3.5 本田公司推出Lexus HPX概念车

3.4 国内车企线控转向系统布局

3.4.1 长安汽车线控转向技术布局

3.4.2 长城汽车2023年量产全球首款线控转向系统

3.4.3 长城汽车开发智能全轮转向系统

3.4.4 吉利汽车与海拉合作开发纯电动线控转向系统

3.4.5 比亚迪汽车开发二代R-EPS&线控转向系统&电动转向管柱

3.4.6 红旗汽车冗余转向和线控转向技术

3.4.7 岚图汽车“十四五”末期线控转向将装车

3.4.8 奇瑞星途开发线控制转向系统

3.4.9 蔚来汽车&采埃孚在线控转向产品领域展开战略合作

3.4.10 集度汽车线储备控制转向系统

3.4.11 高合汽车线控可变位转向系统&后轮转向技术技压群雄

3.4.12 北汽福田EPS技术方案

3.4.12 北汽福田EPS功能介绍及未来展望

第四章 乘用车智能转向产业发展趋势

4.1 趋势一

4.2 趋势二

4.3 趋势三

4.4 趋势四

4.5 趋势五

4.6 趋势六

4.7 趋势七

4.8 趋势八

4.9 趋势九

4.10 趋势十

4.11 趋势十一

4.12 趋势十二

4.13 趋势十三

4.14 趋势十四

4.15 趋势十五

4.16 趋势十六

4.17 趋势十七

4.18 趋势十八

4.19 趋势十九