随着智能汽车的发展,“软件定义汽车”逐渐成为业内共识,其核心是软硬分离、硬件预埋。2021年1-5月,国内发布的多款新车均预埋大量传感器硬件,特别是摄像头,以实现L2/L2+级以上ADAS功能,如蔚来ET7、上汽R ES33、智己L7、小鹏P5、极狐αS 华为 HI版、极氪001等。

未来,随着搭载高速自动驾驶、城区自动驾驶、记忆泊车功能的新车放量,对车周和车内感知的需求将进一步增强。预计L2+级以上普遍需要11个以上摄像头,L4\L5级别以视觉为主的摄像头数量会超过15个。

2025年中国乘用车前视系统装配量预计突破1600万辆

前视:2020年,中国乘用车新车前视装配量达到496.8万辆,同比增长62.1%,装配率为26.4%,同比上升10.9个百分点。随着前视系统算力提高、功能的增加,以及相对的成本优势,预计2025年前视系统装配量将突破1600万辆,装配率提升到65%。

当前,前视单目是国内乘用车主流方案,同时部分企业也在探索双目等前视摄像头的应用。2021年华为、大疆相继推出自研双目摄像头产品及解决方案。其中,华为的双目摄像头已在极狐阿尔法S 上应用。大疆车载也计划2021年将采用双目摄像头的自动驾驶方案应用在国产车型上。

环视:2020年,中国环视系统装配量为339.8万辆,较2019年上升44%;装配率为18%,同比增加6个百分点。随着环视系统对倒车后视的替代以及泊车功能的加持,其装配量将会进一步提升。伴随环视系统对倒车后视的替代以及360°全景环视+超声波成为融合泊车主流方案,使得360度全景环视进入一个新的发展周期,预计2025年装配率将攀升至50%。

视觉DMS:根据佐思汽研统计,2020年中国已有10多款乘用车上市新车装配DMS功能,如长安汽车、蔚来、小鹏汽车、WEY、星途、哪吒汽车、零跑、吉利汽车、威马汽车、广汽埃安等。2020年DMS系统装配量达到17.3万辆,装配率为0.9%;预计到2025年其装配率有望达到20%左右,实现飞跃式增长。

2021年4月工信部发布《智能网联汽车生产企业及产品准入管理指南(试行)》,要求智能网联车辆需具备人机交互和驾驶员参与行为的监测功能,释放DMS上车强信号。

行车记录仪:2020年,中国行车记录仪装配量为145.3万辆,相较于2019年增长7.6%。同期,行车记录仪的装配率为7.7%,较2019年全年上升0.9个百分点。

《智能网联汽车生产企业及产品准入管理指南(试行)》,要求智能网联车辆需具有事件数据记录和自动驾驶数据存储功能,这将加速行车记录仪在新车上的装配,预计到2025年其装配率有望达到20% 。

2020年国内乘用车前视芯片市场,Mobileye市占率约为30+%,预计2025年超过55%

根据佐思汽研数据,中国乘用车前视系统主要供应商有电装、博世、安波福、科世达、松下、维宁尔、大陆、经纬恒润等,其中2020年Top 10占据90%以上的市场份额,而国内只有经纬恒润一家入围,市占率为3.6%。

前视系统的芯片(算法)供应一般有两种模式:一种是自研模式,从核心芯片到系统集成都自己做,一种是分工模式,核心芯片由一家(如Mobileye)供应,系统集成由Tier1负责。

譬如,经纬恒润前视系统主要采用Mobileye的芯片,可实现识别前车、车道线和行人等功能。主要客户包括上汽大通、一汽红旗、一汽解放、一汽奔腾、荣威、名爵、吉利、江铃汽车、江淮汽车、中国重汽和陕重汽等整车厂。

除经纬恒润外,安波福、采埃孚、科世达、纬创资通、易航远智、知行科技等也与Mobileye建立了长期合作关系。根据佐思汽研统计,2020年Mobileye已占据中国乘用车前视芯片市场30%以上市场份额。同时,Mobileye还在不断吸纳新的主机厂、Tier 1进入合作圈,如长城汽车、东风汽车、丰田汽车等。并与大众、福特等启动全面搭载计划。预计到2025年其市场份额将达55%以上。

长城汽车:2019年表示未来3-5年内将基于Mobileye技术的L0-L2+ADAS系统集成到一系列车型上。2020年起,哈弗大狗、第三代H6,以及坦克300等都搭载了单目摄像头+Mobileye EyeQ4芯片的视觉方案,实现了L2级及以上自动驾驶功能。

东风汽车: 2020年与采埃孚合作推出基于Mobileye EyeQ芯片的coASSIST L2+ 半自动系统(价格低于1000美元),已应用于2020年末上市的东风风神奕炫上。未来几年,将应用到东风风神奕炫MAX上。

丰田汽车:2021年5月宣称,将与Mobileye、采埃孚合作,为新车开发ADAS系统,并将在未来几年用于多个车辆平台。此前,丰田主要采用电装的方案。

由此可见,分工模式更得到主机厂认可。除Mobileye外,地平线也在视觉芯片领域发力。

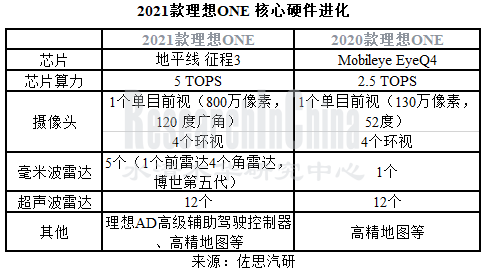

2021年5月发布的2021款理想ONE,搭载2颗地平线自研征程3,1颗800万像素前视摄像头(有效可视距离达200米,识别角度120°),4个环视摄像头, 5个毫米波雷达、12个超声波雷达,以及理想AD高级辅助驾驶控制器,具备NOA导航辅助驾驶能力。

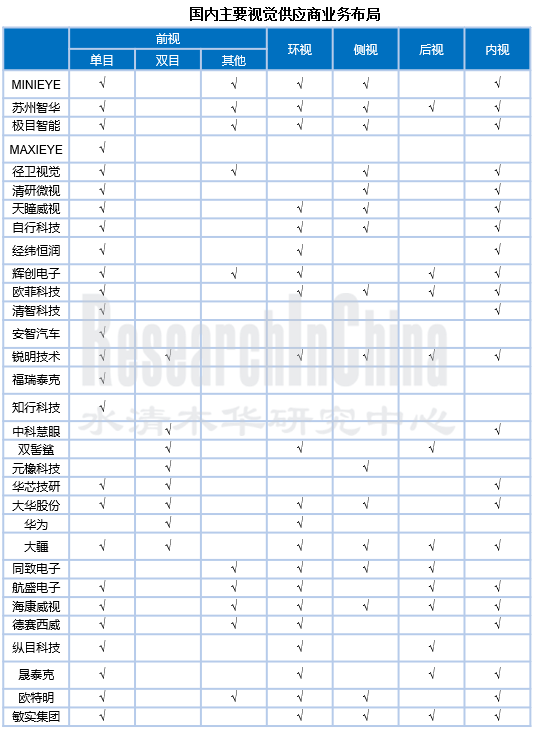

国内供应商巩固商用车市场 同时发力乘用车前装

2017年以来,商用车ADAS市场在强制安装LDWS(车道偏离预警系统)、AEBS(自动紧急制动系统)等预警类功能的政策驱动下,迎来发展高峰。大陆、采埃孚等龙头推出面向商用车的ADAS产品及组合方案。国内的智驾科技、经纬恒润、极目智能、深圳佑驾等拿到了商用车前装定点订单,实现了L1辅助驾驶的大规模量产落地。

在巩固商用车ADAS市场优势的同时,以苏州智华、深圳佑驾、智驾科技、福瑞泰克、知行科技等为代表的本土供应商开始发力L2级以上乘用车ADAS市场。

深圳佑驾(MINIEYE):已获得比亚迪、江淮汽车等乘用车定点项目;2021年3月还获得某新能源主机厂 L2+量产项目定点,其基于华为MDC 210平台开发,采用多传感器融合方案,具备AEB、ACC、LKA、HWP、TJP等功能。此外,正与赛灵思共同研发 L0-L3 级自动驾驶感知方案;与SMART 合作L3级以上ADAS产品。

智驾科技(MAXIEYE):2020年10月,获得国内乘用车L2+量产车型项目定点,提供基于IFVS-智能前向视觉感知系统产品,可实现LKA、LCK、AEB、ACC、TJA、ILC、ELK等功能。2021年4月,与合创智慧科技(原广汽蔚来新能源)合作,将逐级实现高速场景L3级自动驾驶、城市道路开放场景L2+级驾驶辅助系统落地。

第一章 汽车视觉产业综述

1.1 汽车ADAS基本介绍

1.2 汽车ADAS功能分类

1.3 汽车ADAS中车载摄像头主要应用场景

1.4 车载摄像头分类

1.5 车载摄像头工作原理与结构

1.6 车载摄像头成本结构

1.7 车载摄像头产业链

1.8 车载摄像头产业链企业布局

第二章 中国汽车视觉市场及趋势

2.1 市场整体情况

2.1.1 2019-2025年中国乘用车摄像头装配量

2.1.2 2019-2025年中国乘用车摄像头装配率

2.1.3 2019-2025年中国乘用车摄像头安装量

2.2 前视系统

2.2.1 2019-2025年中国乘用车前视装配量及装配率

2.2.2 2019-2020年中国乘用车前视装配量分月装配量及同比

2.2.3 2019-2020年中国乘用车前视装配率分月装配率及同比

2.2.4 2019-2020年中国乘用车前视分价格装配量及装配率

2.2.5 2020年中国乘用车前视装配量及装配率分品牌TOP15

2.2.6 2020年中国乘用车前视分车型TOP20

2.3 环视系统

2.3.1 2019-2025年中国乘用车AVS装配量及装配率

2.3.2 2019-2020年中国乘用车AVS装配量分月装配量及同比

2.3.3 2019-2020年中国乘用车AVS装配率分月装配率及同比

2.3.4 2019-2020年中国乘用车AVS分价格装配量及装配率

2.3.5 2020年中国乘用车AVS装配量及装配率分品牌TOP15

2.3.6 2020年中国乘用车AVS分车型TOP20

2.4 DMS系统

2.4.1 2019-2025年中国乘用车DMS装配量及装配率

2.4.2 2019-2020年中国乘用车DMS装配量分月装配量及同比

2.4.3 2019-2020年中国乘用车DMS装配率分月装配率及同比

2.4.4 2019-2020年中国乘用车DMS分价格装配量及装配率

2.4.5 2020年中国乘用车DMS装配量及装配率分品牌TOP15

2.4.6 2020年中国乘用车DMS分车型TOP20

2.5 后视系统

2.5.1 2019-2025年中国乘用车后视装配量及装配率

2.5.2 2019-2020年中国乘用车后视装配量分月装配量及同比

2.5.3 2019-2020年中国乘用车后视装配率分月装配率及同比

2.5.4 2019-2020年中国乘用车后视分价格装配量及装配率

2.5.5 2020年中国乘用车后视装配量及装配率分品牌TOP15

2.5.6 2020年中国乘用车后视分车型TOP20

2.6 行车记录仪

2.6.1 2019-2025年中国乘用车行车记录仪装配量及装配率

2.6.2 2019-2020年中国乘用车行车记录仪装配量分月装配量及同比

2.6.3 2019-2020年中国乘用车行车记录仪装配率分月装配率及同比

2.6.4 2019-2020年中国乘用车行车记录仪分价格装配量及装配率

2.6.5 2020年中国乘用车行车记录仪装配量及装配率分品牌TOP15

2.6.6 2020年中国乘用车行车记录仪分车型TOP20

2.7 前视系统主要供应商

2.7.1 中国乘用车新车前视系统供应商及市场份额

2.7.2 中国乘用车新车前视系统供应关系

2.8 中国视觉企业布局分析

2.8.1 视觉企业概况

2.8.2 视觉企业布局

2.9 中国视觉市场发展趋势

2.9.1 政策驱动 DMS 和行车记录仪等市场迎来机遇

2.9.2 政策驱动 商用车市场需求将大幅提升

2.9.3 新车型纷纷预埋硬件,拉动摄像头数量增加

2.9.4 多家视觉企业进入乘用车前装市场

2.9.5 Mobileye 占据国内前视芯片市场鳌头

2.9.6 前视摄像头进入800万像素时代

2.9.7 华为、大疆竞相进入 拉动双目视觉在国内的应用

2.9.8 360°全景环视+超声波成为融合泊车主流方案

2.9.9 技术与政策双驱动 国内视觉DMS /OMS 加速放量

第三章 中国单目视觉企业研究

3.1 MINIEYE

3.1.1 MINIEYE简介

3.1.2 MINIEYE产品

3.1.3 MINIEYE 自动驾驶感知解决方案

3.1.4 MINIEYE技术及合作伙伴

3.1.5 MINIEYE 竞争优势

3.2 苏州智华

3.2.1 苏州智华简介

3.2.2 苏州智华解决方案

3.2.3 智华摄像头模组产品

3.2.4 智华视觉ADAS产品

3.2.5 苏州智华合作伙伴

3.3 极目智能

3.3.1 极目智能简介

3.3.2 极目智能产品

3.3.3 极目智能视觉产品

3.3.4 极目智能视觉产品应用

3.3.5 极目智能技术路线

3.3.6 极目智能合作伙伴

3.4 MAXIEYE

3.4.1 MAXIEYE简介

3.4.2 MAXIEYE产品及功能路线图

3.4.3 MAXIEYE视觉产品

3.4.4 MAXIEYE自动驾驶方案

3.4.5 MAXIEYE自研感知+控制全栈系统

3.4.6 MAXIEYE合作伙伴

3.5 径卫视觉

3.5.1 径卫视觉简介

3.5.2 径卫视觉AI主动安全产品及解决方案

3.5.3 径卫视觉产品

3.5.4 径卫视觉两客一危行业解决方案

3.5.5 产品应用情况

3.5.6 径卫视觉核心技术

3.5.7 径卫视觉主要客户

3.6 福瑞泰克

3.6.1 福瑞泰克简介

3.6.2 福瑞泰克视觉产品

3.6.3 福瑞泰克ADAS解决方案

3.6.4 福瑞泰克自动驾驶解决方案

3.6.5 客户及合作伙伴

3.7 清研微视

3.7.1 清研微视简介

3.7.2 清研微视自动驾驶技术解决方案

3.7.3 清研微视主要产品介绍

3.8 天瞳威视

3.8.1 天瞳威视简介

3.8.2 天瞳威视核心产品

3.8.3 天瞳威视产品

3.8.4 天瞳威视视觉ADAS

3.8.5 天瞳威视合作伙伴

3.9 自行科技

3.9.1 自行科技简介

3.9.2 自行科技产品

3.9.3 自行科技产品功能演进

3.9.4 自行科技产品平台演进

3.9.5 自行科技核心技术

3.9.6 自行科技市场定位

3.9.7 自行科技合作伙伴

3.10 经纬恒润

3.10.1 经纬恒润简介

3.10.2 经纬恒润发展历程

3.10.3 经纬恒润汽车电子配套产品

3.10.4 经纬恒润配套电子产品-智能驾驶

3.10.5 经纬恒润前视主动安全摄像头(FAS-Cam)

3.10.6 经纬恒润DMS摄像头及其他

3.10.7 经纬恒润APA自动泊车系统

3.10.8 经纬恒润主要客户

3.11 欧菲光

3.11.1 欧菲光简介

3.11.2 欧菲光主要事业群

3.11.3 欧菲光简介发展历程

3.11.4 欧菲光车载摄像头布局

3.11.5 欧菲光智能汽车业务

3.11.6 欧菲光视觉产品

3.11.7 欧菲光发展规划

3.12 锐明技术

3.12.1 锐明技术简介

3.12.2 锐明技术产品

3.12.3 锐明技术ADAS系统

3.12.4 锐明技术DMS系统

3.12.5 锐明技术BSD系统

3.12.6 锐明技术人脸识别技术

3.12.7 锐明技术解决方案

3.13 清智科技

3.13.1 清智科技简介

3.13.2 清智科技ADAS系统

3.13.3 清智科技特定场景L4自动驾驶

3.13.4 清智科技合作伙伴

3.13.5 清智科技发展动态

3.14 知行科技

3.14.1 知行科技简介

3.14.2 知行科技视觉产品

3.14.3 合作伙伴

3.15 安智汽车

3.15.1 安智汽车简介

3.15.2 Anzhi i-Camera

3.15.3 Anzhi i-Fusion 传感器融合系统

3.15.4 安智汽车发展动态

3.16 辉创电子

3.16.1 辉创电子简介

3.16.2 辉创电子汽车视觉产品

3.16.3 辉创电子发展动态

第四章 中国双目视觉企业研究

4.1 中科慧眼

4.1.1 中科慧眼简介

4.1.2 中科慧眼产品

4.1.3 中科慧眼产品发展情况

4.1.4 同类产品对比

4.1.5 中科慧眼双目产品应用及合作

4.1.6 生产制造情况

4.2 双髻鲨科技

4.2.1 双髻鲨科技简介

4.2.2 双髻鲨产品

4.3 元橡科技

4.3.1 元橡科技简介

4.3.2 元橡科技产品

4.3.3 元橡科技车载领域解决方案

4.3.4 元橡科技核心技术

4.3.5 元橡科技产品应用领域

4.4 华为

4.4.1 华为智能汽车视觉解决方案

4.4.2 华为8M前视摄像头与超级鱼眼

4.4.3 华为视觉产品应用案例

4.5 大疆车载

4.5.1 大疆车载简介

4.5.2 大疆车载视觉感知产品

4.5.3 大疆车载双目视觉感知技术

4.5.4 大疆车载自动驾驶解决方案

4.6 华芯技研

4.6.1 华芯技研简介

4.6.2 华芯技研发展历程

4.6.3 华芯技研产品

4.6.4 华芯技研核心技术

4.6.5 华芯技研合作伙伴

4.7 大华股份

4.7.1 大华股份简介

4.7.2 大华股份视觉产品

4.7.3 大华双目应用

4.7.4 大华双目动态

第五章 其他视觉企业研究

5.1 同致电子

5.1.1 公司简介

5.1.2 全球布局和产品布局

5.1.3 同致电子视觉产品

5.1.4 主要产品及客户

5.2 航盛电子

5.2.1 公司简介

5.2.2 航盛产品体系

5.2.3 航盛ADAS产品系列

5.2.4 航盛供应商

5.2.5 航盛客户

5.2.6 航盛合作动态

5.3 海康威视

5.3.1 公司简介

5.3.2 海康威视汽车电子产品

5.3.3 海康威视视觉产品

5.3.4 海康威视汽车解决方案

5.4 德赛西威

5.4.1 公司简介

5.4.2 德赛西威智能驾驶业务及产品

5.4.3 德赛西威高清环视系统应用案例

5.4.4 德赛西威全自动泊车系统应用案例

5.4.5 德赛西威主要客户

5.5 纵目科技

5.5.1 公司简介

5.5.2 纵目科技摄像头产品

5.5.3 纵目科技自主泊车系统

5.5.4 纵目科技主要客户

5.6 欧特明

5.6.1 欧特明简介

5.6.2 ADAS产品

5.6.3 欧特明核心技术

5.6.4 摄像头产品

5.6.5 自动泊车系统

5.6.6 客户与合作伙伴

5.7 敏实集团

5.7.1 敏实集团简介

5.7.2 敏实集团营收与构成

5.7.3 敏实集团摄像头业务发展历程

5.7.4 敏实集团摄像头产品

5.7.5 敏实集团ADAS产品应用

5.8 晟泰克

5.8.1 晟泰克简介

5.8.2 晟泰克主要摄像头产品

5.8.3 晟泰克汽车环视系统