得益于新能源汽车市场发展,电机控制器市场逐步扩大

电动汽车电机控制器市场供需依赖于新能源汽车的发展。

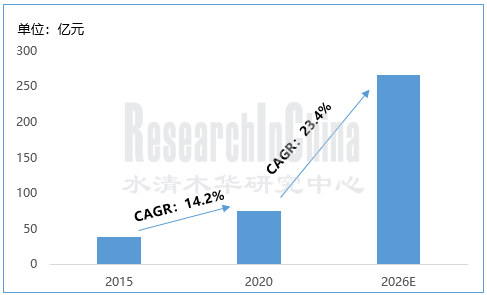

目前,全球各国以及各大车企均对新能源汽车的发展提出了规划和要求,未来新能源汽车销量势必会大幅增长。随着新能源汽车市场蓬勃发展,未来电机控制市场规模也将稳步增长,预计2020-2026年中国电机控制器市场规模年均复合增长率有望达到23.4%。

2015-2026年中国电机控制器市场规模

来源:佐思汽研

电机控制器市场竞争激烈,本土厂商引领市场

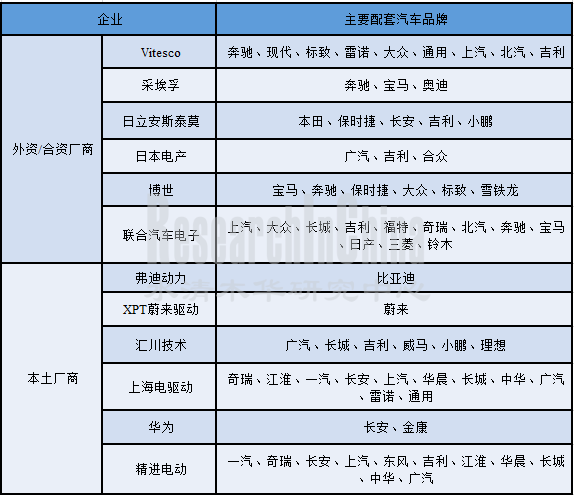

目前,中国电动车电机控制器市场竞争激烈,主要分为整车厂系、本土厂商及外资/合资厂商三类企业。其中,整车厂系主要为自家汽车配套、本土厂商主要为自主品牌配套、外资/合资品牌主要为外资/合资品牌配套。

中国电机控制器市场主要企业

来源:佐思汽研

部分电机控制器厂商配套情况

来源:佐思汽研

目前,受益于自主新能源汽车品牌,尤其是造车新势力的发展,本土厂商占据主要优势。从2020年TOP10厂商市场份额来看,本土企业入围7家。其中比亚迪以13.5%的市场份额依旧霸居榜首;汇川技术、阳光电动力和华域电动则是首次进入前十榜单。

产品向N合一发展,三合一驱动系统将成主流

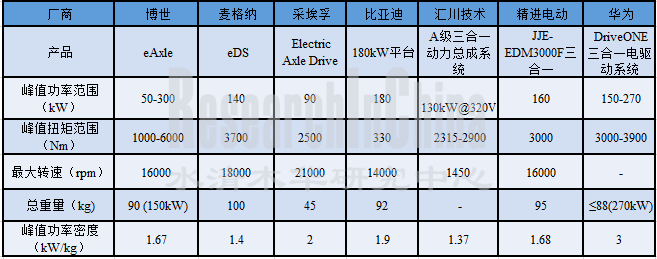

电机电控一体化,既可缩减产品质量体积,同时也可实现降本增效,降低制造和采购成本。目前,多数企业还停留在二合一阶段,未来三合一驱动系统已逐渐成为主流趋势。

2020年,中国乘用车三合一电驱动系统出货量超过50万套,占电机控制器出货量的37%左右。包括博世、比亚迪、汇川技术、精进电动在内的企业已纷纷推出了三合一电驱动系统。其中,华为推出的DriveONE 三合一电驱动系统目前峰值功率密度已达到3kW/kg,是业内最高水平。

主要厂商三合一电驱动系统对比

来源:佐思汽研

从市场份额来看,目前三合一市场还是寡头垄断阶段。2020年,特斯拉、比亚迪、蔚然动力和日本电产合计占总销量的82.1%。不过,随着2021年华为三合一系统搭载东风赛力斯SF5正式量产,未来三合一电驱动系统市场竞争将更为激烈。

功率模块向高压化发展,碳化硅材料成主流

目前新能源汽车主要使用400V的电压系统,电池由30%SOC充到80%SOC大约需要30分钟,若使用800V电压系统,仅需十几分钟。因此,源于对快充的需求,功率模块向高压化发展已成必然。

目前,包括日立安斯泰莫、博格华纳、Vitesco、汇川技术、采埃孚在内的厂商已推出800V逆变器/电驱动系统产品,以适应快充需求。并且,除日立安斯泰莫外,均采用碳化硅(SiC)材料。

以博格华纳为例。博格华纳SiC逆变器于2019年量产,是第一款将碳化硅电源开关用于800V应用的逆变器。该产品具有双面散热的能力,减少了逆变器40%的重量,缩小了30%整体尺寸,提高了25%功率密度,具有更好的导热特性和更好的高温稳定性,而且还有效提升了效率、缩短充电时间、延长续航里程。

博格华纳800V碳化硅逆变器

图片来源:博格华纳

电机控制器上游市场

车规级IGBT市场——本土企业开始发力

IGBT模块在新能源汽车领域中发挥着至关重要的作用,占电动车电机控制器成本的45%左右。

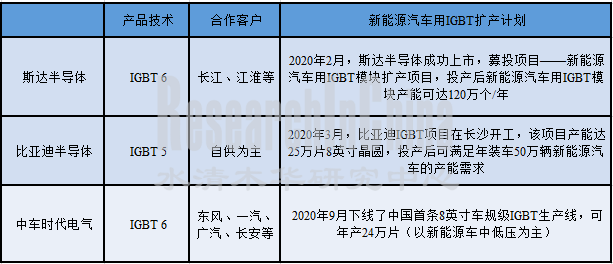

目前,包括比亚迪半导体、斯达半导体和中车时代电气在内的本土企业已在新能源汽车IGBT方面发力,纷纷扩充产能以期与国际大厂相竞争。

主要IGBT本土厂商在车规级IGBT领域的扩产计划

来源:佐思汽研

中国车规级IGBT市场主要被英飞凌、三菱电机、赛米控、电装等国际厂商所占据。其中英飞凌占据了大半江山,2019年市场份额达到58.2%。不过,比亚迪、斯达半导体和中车时代凭借自身实力挤进了2019年车规级IGBT前十榜单。其中,比亚迪凭借18%的市场份额排名第二,远超第三名三菱电机5.2%的市场份额。

碳化硅功率器件有望代替IGBT成为电机控制器的关键部件

碳化硅是世界公认的替代硅的下一代半导体材料。

相比硅Si基IGBT功率器件,碳化硅SiC功率器件具有重量轻、体积小、功率密度高、续航里程高、控制器损耗低、导热性好、更耐高温等优势。采用碳化功率器件的电机控制器可有效提升新能源汽车续航里程、更高功率质量密度、提升电能转化效率,因此未来碳化硅功率器件有望代替IGBT成为电机控制器的关键部件。

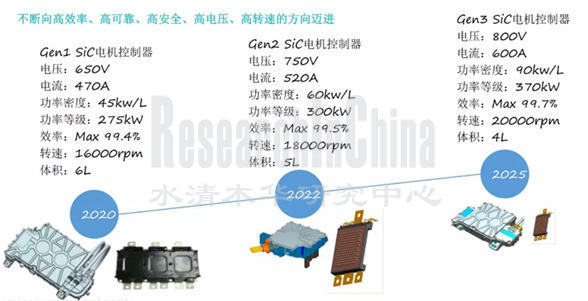

目前,包括德尔福、比亚迪等在内的厂商已开始布局SiC电机控制器。其中,比亚迪表示从2020年到2025年,其SiC电机控制器将升级三代,适用电压平台升高至800V,功率密度提高到90kW/L,效率最高可达99.7%,转速高达20000rpm。

比亚迪碳化硅电机控制器发展规划

来源:比亚迪

第一章 电机控制器概述

1.1 定义

1.2 原理

1.3 分类

1.4 关键性能指标

第二章 电动汽车电机控制器市场分析

2.1 发展现状

2.2 市场规模

2.3 供应模式

2.4 竞争格局

2.4.1 主要企业对比

2.4.2 电控销量TOP10企业2019 VS 2020年

2.4.3 市场份额

2.5 配套情况

2.6 发展趋势

2.6.1 趋势一

2.6.2 趋势二

2.6.3 趋势三

2.6.4 趋势四

2.6.5 趋势五

2.6.6 趋势六

2.7 全球主要车厂电驱动系统分析

2.7.1 特斯拉Model S电驱动系统

2.7.2 比亚迪e平台3.0架构“8合1”电驱/电控总成

2.7.3 通用Voltec智能电驱系统

2.7.4 大众MEB电驱动系统

2.7.5 丰田汉兰达电驱动力总成

2.7.6 长安“七合一”电驱动系统

2.7.7 BMW eDrive电力驱动系统

第三章 全球电机控制器(逆变器)生产商分析

3.1 日立安斯泰莫公司

3.1.1 日立安斯泰莫主要客户

3.1.2 日立安斯泰莫经营情况

3.1.3 日立安斯泰莫电动汽车领域业务

3.1.4 日立安斯泰莫800V高压逆变器

3.2 三菱电机

3.2.1 三菱电机经营情况

3.2.2 三菱电机电动汽车领域业务

3.2.3 三菱电机电动车用功率半导体业务

3.3 罗伯特博世

3.3.1 博世经营情况

3.3.2 博世电动汽车领域业务

3.3.3 博世eAxle电驱动桥

3.4 大陆集团

3.4.1 大陆经营情况

3.4.2 Vitesco

3.4.3 Vitesco第三代电驱动系统

3.5 博格华纳

3.5.1 博格华纳收购德尔福

3.5.2 博格华纳电动汽车领域业务

3.5.3 博格华纳电机控制器

3.5.4 博格华纳iDM三合一电驱动模块

3.5.5 博格华纳800V碳化硅逆变器

3.6 现代摩比斯

3.6.1 现代摩比斯电气化业务

3.7 日本电产

3.7.1 日本电产三合一电驱动系统

第四章 中国电机控制器(逆变器)生产商分析

4.1 上海电驱动股份有限公司

4.1.1 上海电驱动经营情况

4.1.2 上海电驱动主要产品——微型车系统

4.1.2 上海电驱动主要产品——商用车系统

4.1.2 上海电驱动主要产品——乘用车系统

4.1.3 上海电驱动技术特点

4.1.4 上海电驱动应用案例

4.2 深圳市汇川技术股份有限公司

4.2.1 汇川技术经营情况

4.2.2 汇川技术新能源车业务发展历程

4.2.3 汇川技术新能源车业务核心优势

4.2.4 汇川技术驱动电机控制器产品

4.2.5 汇川技术A级三合一动力总成系统

4.2.6 汇川技术乘用车动力总成系统

4.2.7 汇川技术车载电源产品

4.2.8 汇川技术汽车电子主要客户

4.2.9 汇川技术新产品

4.3 上海大郡动力控制技术有限公司

4.3.1 大郡控制经营情况

4.3.2 大郡控制集成控制方案

4.3.3 大郡控制PHEV方案(单控制器双电机)

4.3.4 大郡控制机电一体方案

4.3.5 大郡控制乘用车电驱系统

4.3.6 大郡控制商用车电驱系统

4.4 天津市松正电动汽车技术股份有限公司

4.4.1 天津松正经营情况

4.4.2 天津松正纯电动商用车动力系统解决方案

4.4.3 天津松正5代混合动力系统

4.4.4 天津松正交流异步电机控制器

4.5 大洋电机

4.5.1 大洋电机经营业绩

4.5.2 大洋电机电动汽车电机控制器业务

4.5.3 大洋电机新能源汽车动力总成系统业务

4.6 联合汽车电子有限公司

4.6.1 联合汽车主要客户

4.6.2 联合汽车电力驱动业务

4.6.3 联合汽车电动车电机控制器产品

4.6.4 联合汽车量产电桥EAU100

4.7 中车时代电动汽车股份有限公司

4.7.1 中车电动主要客户

4.7.2 中车电动纯电驱动系统平台 ——T动力

4.7.3 中车电动控制总成产品

4.7.4 中车电动增程插电式解决方案

4.7.5 中车电动双面水冷控制器

4.8 比亚迪股份有限公司

4.8.1 比亚迪经营情况

4.8.2 比亚迪电控业务发展历程

4.8.3 比亚迪电动车电机控制器业务

4.8.4 比亚迪三合一电驱动总成

4.8.5 弗迪动力有限公司

4.8.6 弗迪动力电控研发能力

4.8.7 弗迪动力电控试验资源与生产制造能力

4.8.8 弗迪动力产品线及应用情况

4.8.9 弗迪动力碳化硅电机控制器产品规划

4.9 珠海英搏尔电气股份有限公司

4.9.1 英搏尔经营情况

4.9.2 英搏尔新能源汽车业务情况

4.9.3 英搏尔新能源汽车主要客户

4.9.4 英搏尔新能源车体系——MC39系列控制器

4.9.4 英搏尔新能源车体系——PMU多合一新能源系统

4.9.4 英搏尔新能源车体系——DA系列电驱动总成

4.9.4 英搏尔新能源车体系——PSU车载电源平台

4.9.5 英搏尔工程车体系——MC33-37系列控制器

4.9.5 英搏尔工程车体系——DC-DC转换器

4.9.5 英搏尔工程车体系——CH4100-4300系列高效智能充电机

4.10 深圳市蓝海华腾技术股份有限公司

4.10.1 蓝海华腾经营情况

4.10.2 蓝海华腾电动车电机控制器业务

4.10.3 蓝海华腾N合1电动汽车电机控制器

4.10.4 蓝海华腾主驱动电机控制器

4.10.5 蓝海华腾辅助电机控制器

4.10.6 蓝海华腾主要研发项目(截至2020年底)

4.11 福建省福工动力技术有限公司

4.11.1 福工动力主要客户

4.11.2 福工动力三合一控制器

4.11.3 福工动力电机控制器

4.11.4 福工动力其它控制器产品

4.12 致茂电子股份有限公司

4.12.1 致茂电子电机控制器CP系列

4.12.2 致茂电子电机控制器CR系列

4.12.3 致茂电子eAxle三合一电驱系统模块CX系列

4.13 精进电动科技(北京)有限公司

4.13.1 精进电动经营情况

4.13.2 精进电动主要产品

4.13.3 精进电动销量及单价

4.13.4 精进电动配套的主要车型

4.13.5 精进电动碳化硅电机控制器产品

4.13.6 精进电动IPO募投项目

4.13.7 精进电动主要客户

4.14 东方电气集团东风电机有限公司

4.14.1 东风电机电机控制器

4.15 麦格米特

4.15.1 麦格米特EV解决方案

4.15.2 麦格米特EV解决方案发展历程

4.15.3 麦格米特主要配套客户

4.15.4 麦格米特电机控制器

4.16 蔚来驱动

4.16.1 蔚来电驱动系统装机量

4.16.2 蔚来驱动EDS电驱动系统

4.17 华域汽车电动系统有限公司

4.17.1 华域电动电机控制器

4.17.2 华域电动经营情况

4.17.3 华域麦格纳

4.17.4 华域麦格纳主要产品

4.18 合肥阳光电动力科技有限公司

4.18.1 阳光电动力电机控制器

4.18.2 阳光电动力SiC电机控制器

4.18.3 阳光电动力EC11系列10万台下线

4.19 华为

4.19.1 华为智能电动业务

4.19.2 华为电机控制器

4.19.3 华为三合一电驱动系统

4.19.4 华为多合一电驱动系统