AVS(Arround (Surround) View System,环视系统)是指在低速场景,向驾驶员提供车辆周围360度范围内环境的实时影像信息(不包括只有后摄像头的系统)。

• 本土品牌AVS装配量占据大半江山

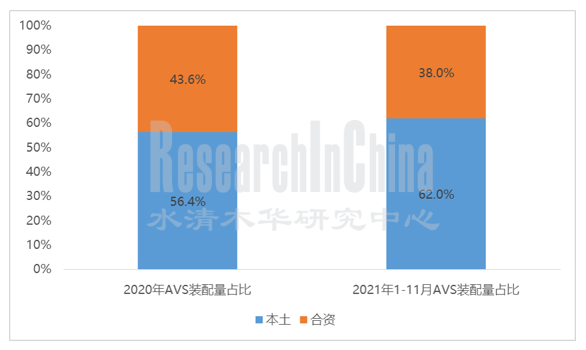

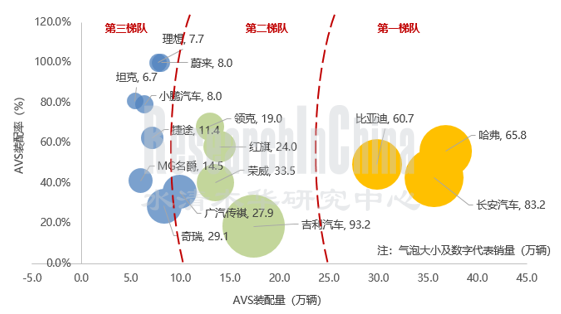

据佐思汽研统计,2021年1-11月,中国AVS系统装配量为426.6万辆,同比上涨49.2%;AVS系统的装配率为23.6%,同比上升6个百分点。整体市场表现强劲。其中,本土品牌AVS装配量占比高达62.0%,同比增长了5.6个百分点。其中,哈弗、长安汽车和比亚迪装配量占据第一梯队;吉利、红旗、荣威和领克装配量位据第二梯队。

2020-2021年1-11月中国本土/合资品牌AVS装配量占比

来源:佐思汽研

分价格来看,2021年1-11月,10-15万元是本土品牌AVS装配量最大的区间,达到136.6万辆,占比51.7%,该区间本土品牌AVS装配率为48.1%,同比上升4.3个百分点。其次是15-20万元区间,本土品牌AVS装配量达49.6万辆,占比18.8%,该区间本土品牌AVS装配率为67.0%,同比上升8.3个百分点。

分车型来看,2021年1-11月,装配量前三的本土品牌车型为哈弗H6(20.8万辆)、长安CS75(15.6万辆)和红旗HS5(10万辆)。

未来,随着环视系统逐渐向座舱域集成带来的成本下降,以及环视与超声波融合的泊车方案的普遍应用,AVS装配率有望进一步提升。

2021年1-11月主要本土品牌AVS装配量、装配率以及整体销量

来源:佐思汽研

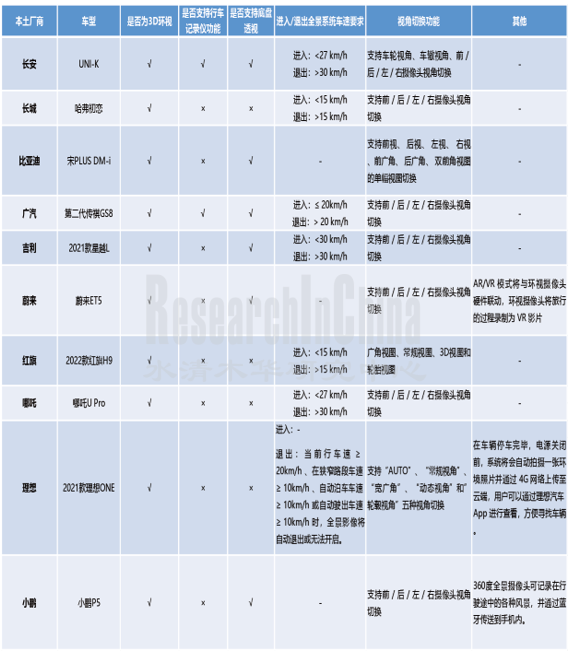

• 本土OEM环视功能逐渐优化,向ADAS及透明底盘功能拓展

本土OEM环视系统功能从过去单一的提供360°全景视野,向丰富的ADAS功能(如移动物体监测和预警(MOD)、车道偏离预警(LDW)、以及行车记录仪等)及透明底盘功能拓展。

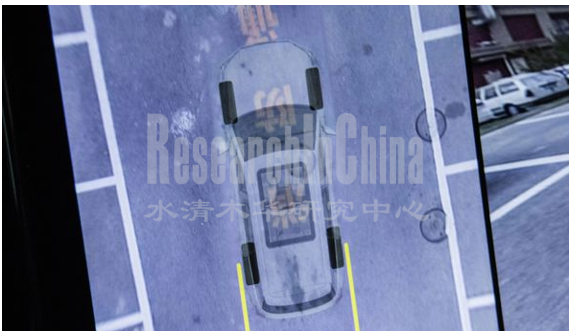

比如,哈弗H6S( 2021年10月上市)在360度全景影像基础上,增加180度透明底盘,可实现0%、50%和100%的透明度调节设置;传祺GS8(2021年12月上市),其全景影像系统不仅支持2D/3D全景、MOD(移动物体监测)、行车记录仪、透明底盘功能,还可以超声波融合,实现APA全自动泊车。

哈弗H6S透明底盘功能

来源:公开资料

传祺GS8透明底盘功能

来源:公开资料

本土OEM环视功能对比

来源:佐思汽研

• 环视摄像头朝着高像素、更高感知能力发展

为使成像更清晰,本土AVS供应商正积极研发高像素的环视摄像头。

比如,2021年9月,欧菲光已实现200万高清环视摄像头的大规模量产,并且在研500万像素(计划于2023年推出)和800万像素。敏实集团子公司淳安电子将摄像头像素从传统的VGA与目前主流的130万高清摄像头,提升至200万超高清镜头(FHD)产品,未来还将摄像头像素提升至800万。天瞳威视在与采埃孚合作开发的基于环视的AVP系统中,提供植入了基于深度学习的车库位识别功能的192°鱼眼摄像头,使之具备了更高的感知能力。

天瞳威视192°鱼眼摄像头植入了深度学习的车库位识别功能

来源:采埃孚

第一章 中国AVS整体概况

1.1 汽车AVS系统定义

1.2 汽车AVS系统构成

1.3 2020-2025年中国乘用车AVS装配量及装配率(整体情况)

1.4 2020-2021年中国本土品牌AVS装配量、装配率及占比

1.5 2020-2021年中国本土品牌AVS装配量及同比(分月份)

1.6 2020-2021年中国本土品牌AVS装配率及同比(分月份)

1.7 2020-2021年中国本土品牌AVS装配量及装配率(分价格)

1.8 2020-2021年中国本土品牌AVS装配量及装配率(分品牌)

1.9 2020-2021年中国本土品牌AVS装配量及装配率(分车型)

第二章 本土OEM环视功能

2.1 本土OEM环视功能对比

2.2 长安汽车

2.3 长城汽车

2.4 比亚迪

2.5 广汽传祺

2.6 吉利汽车

2.7 蔚来汽车

2.8 一汽红旗

2.9 哪吒汽车

2.10 理想汽车

2.11 小鹏汽车

第三章 本土AVS供应商分析

3.1 本土AVS供应商汇总分析-基本信息

3.2 本土AVS供应商汇总分析-(乘用车用)环视摄像头对比

3.3 本土AVS供应商汇总分析-(乘用车用)环视系统对比

3.4 纵目科技

3.4.1 公司简介

3.4.2 管理人员

3.4.3 研发基地

3.4.4 产品阵容

3.4.5 纵目环视技术发展历程和趋势

3.4.6 纵目360°环视系统

3.4.7 纵目环视ADAS技术发展历程

3.4.8 纵目环视ADAS

3.4.9 环视自动泊车

3.4.10 基于环视的高阶泊车(HPP)

3.4.11 基于环视的高阶泊车(AVP Gen.1)

3.4.12 基于环视的高阶泊车(AVP Gen.2)

3.5 德赛西威

3.5.1 公司简介

3.5.2 管理人员

3.5.3 研发基地

3.5.4 产品阵容

3.5.5 环视技术发展历程和趋势

3.5.6 3D环视系统

3.5.7 环视辅助驾驶系统(DAS)

3.5.8 APA融合型全自动泊车系统

3.5.9 540°车身透视

3.6 苏州智华

3.6.1 公司简介

3.6.2 产品阵容

3.6.3 2D环视系统产品

3.6.4 3D环视系统产品

3.7 航盛电子

3.7.1 公司简介

3.7.2 管理人员

3.7.3 研发基地

3.7.4 产品阵容

3.7.5 基于环视的3D全景泊车系统

3.8 海康威视

3.8.1 公司简介

3.8.2 管理人员

3.8.3 研发基地

3.8.4 产品阵容

3.8.5 360° 全景影像系统

3.9 比亚迪

3.9.1 公司简介

3.9.2 管理人员

3.9.3 研发基地

3.9.4 产品阵容

3.9.5 全景影像系统演进和趋势

3.9.6 比亚迪第一代全景影像系统

3.9.7 比亚迪第二代全景影像系统

3.9.8 比亚迪第三代全景影像系统

3.9.9 比亚迪第三代全景影像系统(升级版)

3.9.10 比亚迪第四代全景影像系统

3.9.11 比亚迪透明全景影像

3.10 寅家科技

3.10.1 公司简介

3.10.2 研发基地

3.10.3 产品阵容及产品路线

3.10.4 3D 360° 全景影像系统

3.10.5 基于环视的自主代客泊车系统

3.11 欧特明

3.11.1 公司简介

3.11.2 研发基地

3.11.3 产品阵容及产品演进

3.11.4 3D全景系统

3.11.5 全景自动泊车系统

3.11.6 基于环视的自动代客泊车系统

3.12 豪恩科技

3.12.1 公司简介

3.12.2 管理人员

3.12.3 产品阵容

3.12.4 环视摄像头

3.12.5 360°全景系统

3.12.6 基于环视的泊车系统

3.13 敏实集团

3.13.1 公司简介

3.13.2 管理人员

3.13.3 研发基地

3.13.4 产品阵容

3.13.5 敏实集团环视系统布局历程

3.13.6 敏实集团子公司淳安电子车用摄像头布局历程及规划

3.13.7 敏实集团子公司淳安电子720P 3D环视系统

3.13.8 敏实集团子公司中升兴业3D环视影像系统

3.13.9 富敏科技环视摄像头

3.14 欧菲光

3.14.1 公司简介

3.14.2 管理人员

3.14.3 研发基地

3.14.4 产品阵容

3.14.5 欧菲光环视摄像头布局历程

3.14.6 欧菲光3D环视系统

3.14.7 欧菲光基于环视的智能代客泊车系统

3.14.8 欧菲光基于环视的自动泊车系统

3.15 晟泰克

3.15.1 公司简介

3.15.2 产品阵容

3.15.3 全景泊车系统

3.16 珠海上富

3.16.1 公司简介

3.16.2 研发基地

3.16.3 产品阵容

3.16.4 环视摄像头发展历程和趋势

3.16.5 基于环视摄像头的倒车影像系统

3.16.6 全景影像系统

3.17 同致电子

3.17.1 公司简介

3.17.2 研发基地

3.17.3 产品阵容

3.17.4 360°环视影像系统

3.17.5 基于环视的全自动泊车系统

3.17.6 基于环视的遥控泊车辅助

3.18 大华股份

3.18.1 公司简介

3.18.2 管理人员

3.18.3 研发基地

3.18.4 产品阵容

3.18.5 环视摄像头

3.18.6 360环视系统

3.18.7 基于环视的智慧泊车系统

3.19 华阳集团

3.19.1 公司简介

3.19.2 管理人员

3.19.3 产品阵容

3.19.4 “煜眼”技术环视摄像头

3.19.5 360环视系统

3.19.6 基于环视的自动泊车系统

第四章 中国AVS产业链及零部件供应商分析

4.1 环视摄像头产业链上下游组成

4.2 中国AVS整体产业链上下游组成

4.3 本土AVS零部件代表供应商

4.4 本土AVS零部件代表供应商介绍-车载镜头及摄像头模组领域:舜宇光学

4.4.1 舜宇光学车载镜头及模组产品简介

4.4.2 舜宇光学车载镜头业务布局历程及生产基地

4.4.3 舜宇光学车载镜头出货量及市场份额

4.4.4 舜宇光学车载镜头主要客户及合作动态

4.5 本土AVS零部件代表供应商介绍-车载镜头及摄像头模组领域:联创电子

4.5.1 联创电子车载镜头及摄像头模组业务布局

4.5.2 联创电子车载镜头及模组业务业绩

4.5.3 联创电子车载镜头及摄像头模组领域主要客户及合作动态

4.6 本土AVS零部件代表供应商介绍-车载CIS领域:韦尔股份

4.6.1 韦尔股份车载CIS业务布局

4.6.2 韦尔股份车载CIS产品

4.6.3 韦尔股份车载CIS领域主要客户

4.6.4 韦尔股份车载CIS领域合作动态

4.7 本土AVS零部件代表供应商介绍-车载CIS领域:思特威

4.7.1 思特威车载CIS业务布局

4.7.2 思特威车载CMOS产品业务业绩

4.7.3 思特威最新车载CIS产品

4.7.4 思特威车载CIS产品系列及规划

第五章 中国AVS发展趋势分析

5.1 中国AVS发展趋势(一)

5.2 中国AVS发展趋势(二)

5.3 中国AVS发展趋势(三)

5.4 中国AVS发展趋势(四)

5.5 中国AVS发展趋势(五)

5.6 中国AVS发展趋势(六)

5.7 中国AVS发展趋势(七)