政策扶持加消费升级助力车企重塑汽车第三生活空间,科技、智能、舒适、情感等已成为主旋律。智能大灯、氛围灯等汽车智能照明部件将更好地满足消费者个性化的需求,智能化与情感化的汽车照明系统为汽车智能化开启新的空间。

汽车照明智能化不仅体现在车前灯、车尾灯的人车交互升级,汽车氛围灯加速渗透和车内照明智能化进一步提升用户驾乘体验。本报告通过分析重点汽车照明厂商的智能化路径,以及主机厂重点车型智能照明系统特点,旨在分析中国汽车照明智能化发展趋势。

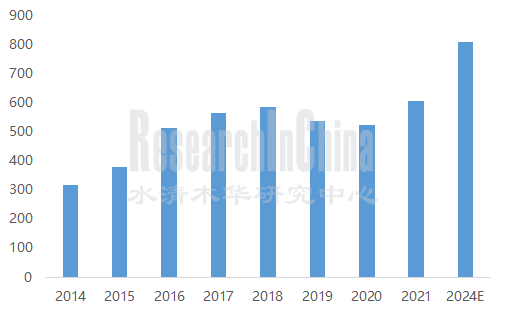

2021年中国汽车照明市场规模达到604.5亿元,同比增长15.2%。随着汽车照明智能化提速,单车智能照明价值量提升,佐思汽研预计2024年中国汽车照明市场规模将攀升至809亿元。

2014-2024年中国汽车照明市场规模(亿元)

数据来源:佐思数据库

全球市场:国内照明企业海外征程任重道远

全球汽车照明行业集中度在汽车零部件行业中处于较高的水平,以欧美和日本厂商为主的头部企业占据了主要的市场份额。2021年全球主要汽车照明厂商中出现了华域视觉和星宇股份两家中国企业,2016-2021年间,华域视觉从无到有(由上海车灯厂与日本小糸合资成立的“上海小糸” 在2018年收购日本小糸的合资股份,并更名为华域视觉,为上汽集团控股子公司),同期星宇股份营收增长126%。不过,2021年两家公司营收中九成以上来自中国市场,国外市场营收贡献较少,国内照明企业海外征程依然任重道远。

2021年全球主要汽车照明厂商

备注:营收按2021年平均汇率折算为美元

数据来源:各公司财报

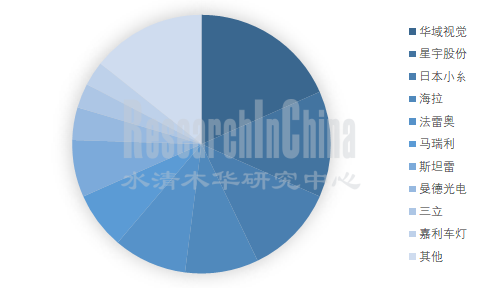

与全球市场类似,中国汽车照明行业市场份额主要集中于少数行业领先者,排名前四的企业市场份额之和超过50%。不同的是华域视觉、星宇股份在国内市场分列第一和第二,排名前十企业里的中国企业占据四席,市场份额合计约38%。

2021年中国汽车照明行业市场竞争格局

注:详细数据见报告

数据来源:佐思数据库

照明厂商:汽车照明由静态塑造走向动态交互

智能汽车兴起,带动汽车照明厂商不断推进技术创新,多种技术路径实现汽车照明由静态塑造走向动态交互,让普通消费者体验到原本属于传统高端车型的照明系统。

主要汽车照明厂商车灯智能化技术方案及配套车型

数据来源:佐思汽研整理

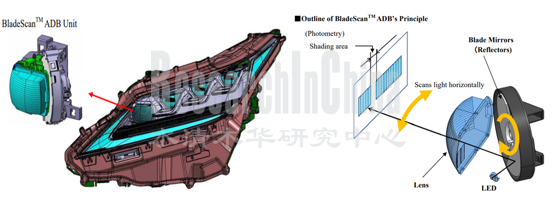

日本小糸BladeScan®ADB系统

该系统使用一对高速旋转的叶片形镜子来改变光束的形状与深度。每个前照灯中有10个LED,包含在接头角落的紧凑模块中。系统控制下的LED灯的光线都会穿过镜面叶片,然后光线被不断反射出去,通过同步镜面叶片的旋转和开关LED前照灯来精确控制光线分布。BladeScan®ADB系统提供了与300个LED等效的高分辨率光分布,并限制了阴影区域,最大化照明面积。

图片来源:互联网

海拉后组合灯概念-FlatLight

海拉已于2021年初提出了一种基于微光学的创新光导概念。它能够以只有5毫米的极薄厚度实现均匀的照明表面。该技术将改变已知的信号灯功能特征,让指示灯、制动灯和后位灯功能可在一个光学元件上实现。与传统的LED尾灯相比,FlatLight概念的能源需求也可减少80%左右。

主机厂:合作、自研双通道,引领智能化趋势

主机厂基于消费者对于汽车照明系统的需求,通过与照明企业合作研发或进行自主研发的方式,双管齐下推动汽车照明的智能化发展,引领汽车照明发展趋势。

数据来源:佐思汽研整理

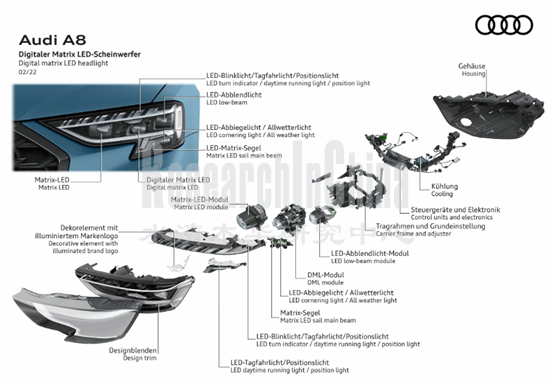

2022款奥迪A8数字矩阵大灯

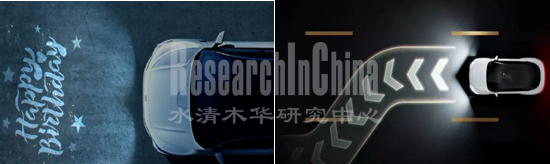

2022新款奥迪A8对大灯组进行了技术升级,数字矩阵式LED灯组采用了最新的DMD数字微镜元件,每个大灯含有130万个微镜,将灯光分散为微小像素,保证最大精度。同时,该大灯系统可将行进中的车道单独增亮,保证其驾驶员不偏离车道,且数字矩阵式LED大灯可伴随开锁和离车场景形成动态的回家和离家效果,投影于地面或墙面之上。

A8前大灯组结构分解图

图片来源:互联网

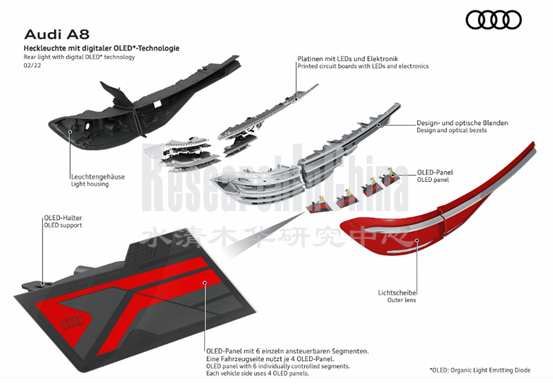

A8后尾灯结构分解图

图片来源:互联网

智己汽车智慧灯光系统

智己L7与华域视觉合作,搭载了一套智慧灯光系统,由260万像素的第二代DLP和5000颗LED ISC组成。通过5000颗LED组成的智能交互信号灯系统,能够让车辆化身成为一块大号交互屏幕,可将个性化自定义信息显示于车尾交互屏。

图片来源:互联网

拥有260万像素的DLP投影大灯,可以通过投影的方式在导航情况下向路面投射清晰的指引标识,从而让驾驶者更为直观地了解到车辆的前进方向。夜间行车时,灯光会随着驾驶者的视线而移动,带来更清晰的视野。

图片来源:互联网

高合HiPhi X智能交互灯光系统

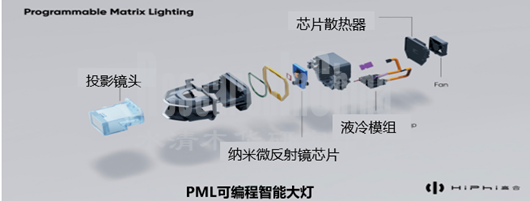

该系统由华域视觉研发,包含PML可编程智能大灯和ISD智能交互灯组,能感知道路环境并自主决策,进而实现全场景自适应照明,以及与外界人车的智能追踪与交互。ISD灯体分布在前脸雾灯位置,以及尾灯下方区域。ISD智能交互灯主体是四块LED矩阵式面板,面板上汇集了1712颗LED光源。

图片来源:互联网

PML可编程大灯包括260万个可独立控制的纳米级微反射镜,可实现每+/-12°的无级偏转,同时搭载红外线夜视摄像头,独立定制的ECU芯片和智能计算平台,保障运算能力和速度、判断路况、计算距离、输出影像。PML可编程智能大灯可实现随速智能调整光型,自动切换4种行驶照明模式(标准近光、城市远光、标准远光、集束远光); 此外,还能智能识别驾驶场景,实现6大智能照明功能(车辆跟踪遮挡、行驶轨迹预测、车道偏离提示、盲区变道警告、低速转向辅助、主动水平调节)。

图片来源:互联网

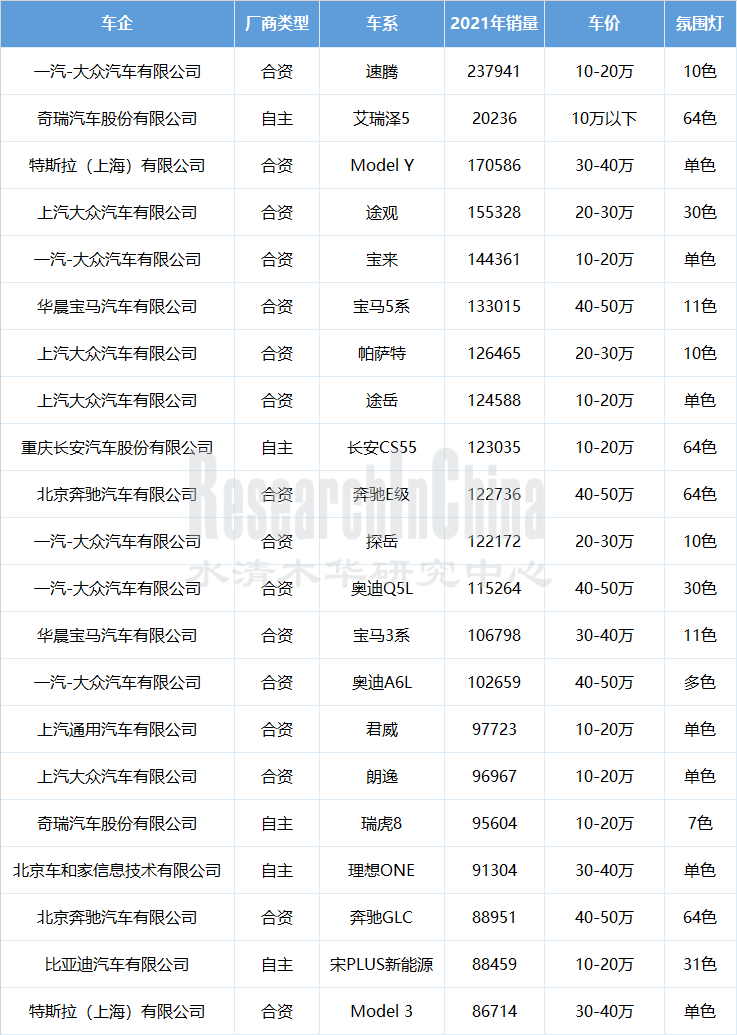

氛围灯:渗透率已达31%,未来市场可期

2017年前除了BBA豪华车辆会在前装市场直接装配氛围灯外,其他车型的氛围灯主要来自于后装市场。但从2017年下半年开始,各大主机厂在其中端车型上陆续开始采用氛围灯,到2021年氛围灯的渗透率已达31%。从2021年标配了氛围灯的车型来看,标配单色氛围灯的占比为36%,其次是标配64色、标配7色、标配11色,分别占比为13%、8%、6%。

数据来源:佐思数据库

随着各主机厂致力于将车打造为除了家庭和公司的第三空间,不断提高车内智能化程度和舒适度,未来氛围灯的渗透率将进一步增加。

第一章 汽车照明概述

1.1 汽车照明发展历程

1.2 汽车照明行业法规与政策

1.2.1 全球汽车灯具标准体系

1.2.2 中国车灯标准体系

1.2.3 中国车灯法规

1.2.4 中国车灯设计要求

1.2.5 美国车灯法规

1.2.6 美国车灯标准

1.2.7 日本及澳大利亚车灯标准

1.2.8 欧盟车灯法规

1.3 汽车照明分类

第二章 全球及中国汽车照明市场分析

2.1 全球车灯市场竞争格局

2.2 全球车灯市场规模预测

2.3 全球汽车外部照明市场规模

2.4 全球汽车内部照明市场规模

2.5 全球LED车灯渗透率

2.6 全球智能车灯市场规模

2.7 中国车灯市场规模测算

2.8 前照灯及尾灯中国市场规模预测

2.9 中国LED车灯市场规模测算

2.10 中国智能车灯市场规模测算

2.11 中国AFS及ADB市场规模测算

2.12 中国车灯市场竞争格局

2.13 中国车灯市场结构

2.14 智能前灯需求及装备率

2.15 中国智能车灯需求量

2.16 中国车灯行业特点

2.17 中国车灯配套市场

第三章 车内照明系统

3.1 车载氛围灯配套历程

3.2 车载氛围灯发展周期

3.3 车载氛围灯分类—按发光形式

3.4 车载氛围灯中国市场规模预测

3.5 不同价位车型氛围灯搭载趋势

3.6 车载氛围灯的不同价位及车型渗透率

3.7 车载氛围的主要功能及配套车型

3.8 车载氛围灯发展趋势

3.9 十万以下配置氛围灯的车型及销量

3.10 10-20万配置氛围灯的车型及销量

3.11 20-30万配置氛围灯的车型及销量

3.12 30-40万配置氛围灯的车型及销量

3.13 40-50万配置氛围灯的车型及销量

3.14 50万以上配置氛围灯的车型及销量

3.15 车载氛围灯产业链

3.16 布局氛围灯的各公司基本情况

3.17 主流车企氛围灯标配车型配置情况

3.18 车载氛围灯解决方案-中基国威

3.19 车载氛围灯解决方案-大联大品佳

3.20 车载氛围灯解决方案-立功科技

3.21 车载氛围灯解决方案-贝能国际

第四章 车外照明系统

4.1 不同车灯光源性能对比

4.2 不同光源的车灯成本价格对比

4.3 汽车车灯产业链

4.4 主要汽车照明厂商车灯智能化技术方案及配套

4.5 汽车照明技术发展趋势

4.6 搭载DMD车灯技术的车型统计

4.7 LED灯

4.7.1 LED 灯分类

4.7.2 LED灯产业链

4.7.3 LED灯成本结构

4.7.4 各式LED大灯技术

4.8 像素大灯

4.9 智能车灯

4.9.1 AFS

4.9.2 ADB

4.9.3 智能大灯技术路线简介

4.9.4 智能大灯技术路线优劣势对比及代表厂商

4.9.5 智能大灯技术路线参数对比及应用趋势

第五章 主要汽车照明企业分析

5.1全球主要汽车照明企业分析

5.1.1 小糸Koito

5.1.1.1 公司简介

5.1.1.2 经营情况

5.1.1.3 在华布局

5.1.1.4 小糸BladeScan®ADB大灯系统及配套

5.1.1.5 小糸集成传感器的车灯技术

5.1.1.6 小糸车灯智能化领域合作和布局

5.1.2 斯坦雷Stanley

5.1.2.1 公司简介

5.1.2.2 经营情况

5.1.2.3 在华布局

5.1.2.4 斯坦雷LCD-ADB大灯系统

5.1.2.5 斯坦雷激光扫描大灯系统

5.1.3 马瑞利Marelli

5.1.3.1 公司简介

5.1.3.2 马瑞利汽车照明发展历程

5.1.3.3 在华布局

5.1.3.4 马瑞利智能车灯技术

5.1.3.5 马瑞利车灯智能化领域合作

5.1.4 海拉Hella

5.1.4.1 公司简介

5.1.4.2 经营情况

5.1.4.3 海拉汽车照明技术发展历程

5.1.4.4 在华发展历程

5.1.4.5 在华布局

5.1.4.6 海拉后组合灯概念FlatLight

5.1.4.7 海拉基于芯片的前照灯矩阵系统SSL100

5.1.4.8 海拉数字化照明方案Digital Light SSL|HD

5.1.5 法雷奥Valeo

5.1.5.1 公司简介

5.1.5.2 经营业绩

5.1.5.3 法雷奥汽车照明技术发展历程

5.1.5.4 在华布局

5.1.5.5 法雷奥智能车灯技术

5.1.5.6 法雷奥汽车前照明技术演进

5.1.5.7 法雷奥汽车后照明技术演进

5.1.5.8 法雷奥汽车内饰照明技术演进

5.1.6 欧司朗OSRAM

5.1.6.1 公司简介

5.1.6.2 经营业绩

5.1.6.3 欧司朗汽车照明发展历程

5.1.6.4 欧司朗汽车照明发展规划

5.1.6.5 欧司朗为MetroSnap提供的车内外智能照明解决方案

5.1.6.6 欧司朗借助人工智能实现智能车体和内饰照明

5.1.6.7 欧司朗自适应智能无眩光远光灯控制系统

5.1.6.8 欧司朗应对新四化潮流下的智能车灯布局

5.1.7 三立SL

5.1.7.1 公司简介

5.1.7.2 经营业绩

5.1.7.3 在华布局

5.1.7.4 三立创新车灯技术

5.1.8 LG集团

5.1.8.1 公司简介

5.1.8.2 LG Innotek Nexlide-E照明模块

5.1.8.3 LG子公司ZKW简介

5.1.8.4 ZKW全球分布

5.1.8.5 ZKW发展历程

5.1.8.6 ZKW合作TU Wien和Emotion3D研发智能照明技术解决方案

5.1.8.7 ZKW联合多家公司开发用于动态照明功能的新型µMirror模块

5.1.9 麦格纳Magna

5.1.9.1 麦格纳汽车照明业务布局

5.1.9.2 麦格纳超薄微型LED照明技术

5.1.9.3 麦格纳Breakthrough Lighting照明方案

5.1.10 Lumileds

5.1.10.1 公司简介

5.1.10.2 Lumileds全球布局

5.1.10.3 Lumileds中国子公司

5.1.10.4 Lumileds携手BIOS开发人因照明产品

5.1.11 瓦洛克Varroc

5.1.11.1 公司简介

5.1.11.2 经营业绩

5.1.11.3 瓦洛克子公司股权结构

5.1.11.4 在华布局

5.1.11.5 汽车照明业务布局及照明技术

5.1.12 欧德亮Odelo

5.1.12.1 公司简介

5.1.12.2 发展历程

5.1.12.3 全球布局

5.2 中国主要汽车照明企业分析

5.2.1 华域视觉

5.2.1.1 公司简介

5.2.1.2 经营情况

5.2.1.3 发展历程

5.2.1.4 主要产品及技术

5.2.1.5 华域视觉智能交互灯光系统

5.2.2 星宇股份

5.2.2.1 公司简介

5.2.2.2 经营业绩

5.2.2.3 智能车灯研发历程

5.2.2.4 星宇车灯产品市场占有率

5.2.2.5 星宇车灯产能及产量

5.2.2.6 星宇车灯生产基地及产能

5.2.2.7 星宇主要客户及客户拓展

5.2.2.8 全球布局

5.2.2.9 星宇车灯智能化布局

5.2.3 浙江嘉利

5.2.3.1 公司简介

5.2.3.2 主要产品

5.2.3.3 生产基地

5.2.4 安瑞光电

5.2.4.1 公司简介

5.2.4.2 安瑞光电研发和生产基地

5.2.4.3 智能车灯布局

5.2.5 浙江天翀

5.2.5.1 公司简介

5.2.5.2 智能车灯产品

5.2.6 鸿利智汇

5.2.6.1 公司简介

5.2.6.2 经营业绩

5.2.6.3 鸿利智汇汽车照明产品产能及产量

5.2.6.4 鸿利智汇汽车照明布局

5.2.7 南宁燎旺

5.2.7.1 公司简介

5.2.7.2 南宁燎旺汽车照明布局

5.2.8 帝宝工业

5.2.8.1 公司简介

5.2.8.2 经营业绩

5.2.8.3 帝宝工业智能车灯布局及研发方向

5.2.9 晶科电子

5.2.9.1 公司简介

5.2.9.2 晶科电子核心技术

5.2.9.3 晶科电子车规级LED产品及定位

5.2.9.4 晶科电子车智能汽车照明布局

5.2.9.5 晶科电子车用LED布局

5.2.9.6 晶科电子车用LED产品版图

5.2.9.7 晶科电子高功率车规级LED光源路线图

5.2.10 江苏彤明

5.2.10.1 公司简介

5.2.10.2 发展历程

5.2.10.3 生产基地

5.2.11 常州通宝

5.2.11.1 公司简介

5.2.11.2 经营业绩

5.2.11.3 发展历程及汽车照明发展战略

5.2.12 江苏叶迪

5.2.12.1 公司简介

5.2.12.2 经营业绩

5.2.12.3 国内外销售网络

5.2.13 金业车灯

5.2.13.1 公司简介

5.2.13.2 发展历程

5.2.13.3 合作动态

5.2.14 迅驰车业

5.2.14.1 公司简介

5.2.15 曼德

5.2.15.1 公司简介

5.2.15.2 发展历程及布局

5.2.15.3 智能车灯方案

第六章 车厂采用的智能车灯解决方案

6.1 车厂采用的智能车灯解决方案对比

6.2 奥迪

6.2.1 奥迪车灯技术演进

6.2.2 奥迪OLED尾灯技术演进

6.2.3 奥迪数字OLED尾灯技术

6.2.4 奥迪数字投影技术(DLP)

6.3 比亚迪

6.3.1 比亚迪汽车照明简介

6.3.2 比亚迪车灯技术-全车LED化

6.3.3 比亚迪LED大灯模块化

6.3.4 比亚迪LED车灯发展规划

6.4 智己汽车

6.4.1 智己汽车智慧灯光系统

6.4.2 智己汽车DLP投影大灯技术演进及特点

6.5 高合

6.5.1 高合HiPhi X ISD智能交互灯

6.5.2 高合HiPhi X PML可编程智能大灯配置及特点

6.6 长城

6.6.1 长城WEY VV6基于DLP技术的像素式智能大灯

6.7 别克

6.7.1 别克Matrix Pixel智能像素大灯技术演进

6.7.2 别克第三代Matrix Pixel智能像素大灯

6.8 奔驰

6.8.1 奔驰DMD大灯

6.9 福特

6.9.1 福特车灯研发历程及动态

6.10 马自达

6.10.1 马自达矩阵式ALH自适应LED大灯

6.11 雷克萨斯

6.11.1 雷克萨斯BladeScan大灯

6.12 沃尔沃

6.12.1 沃尔沃极星2贯穿式LED尾灯

6.13 汽车车灯发展趋势总结