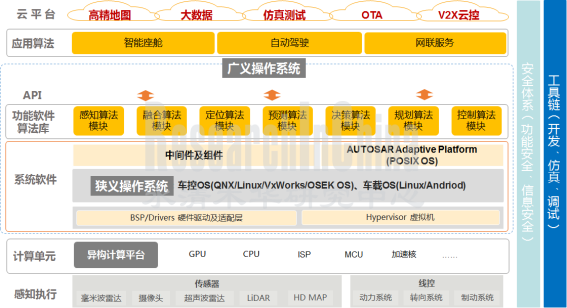

软件定义汽车的总体架构可以分为四层架构:(1)硬件平台,异构分布式硬件架构;(2)系统软件层,包括虚拟机、系统内核、POSIX、Autosar等;(3)应用中间件和开发框架包括功能软件、SOA等;(4)应用软件层,包括智能座舱HMI、ADAS/AD算法、网联算法、云平台等。

广义操作系统是指基于内核OS之上的Middleware(中间件),包括了系统软件层(内核、虚拟化、中间件)、功能软件层(共性功能模块以及相关中间件)和API接口。狭义操作系统则主要指系统内核底层的车控OS和车载OS。

软件定义汽车全景研究框架

来源:《2022年软件定义汽车:产业全景研究报告》

系统内核OS(狭义)操作系统是构建智能网联汽车的基石,广义操作系统则是应用开发的桥梁

微内核,实现基本的任务管理、内存管理、进程通信等,包括驱动在内等其他功能由用户自主定义实现,目前行业普遍采用的智能驾驶操作系统包括QNX Neutrino、RT Linux,以及其他RTOS(如FreeRTOS、VxWorks等),基于第三代微内核技术的开源微内核seL4也愈发受到国内车企和科技企业的关注,理想、蔚来、莲花汽车、地平线、小米等科技企业相继加入了seL4基金会,共同推动seL4微内核的发展。

智能汽车发展仍然面对“缺芯”、“少魂”的困境,“缺芯”已得到足够重视,“少魂”则仍待突破。现阶段,国外厂商QNX(Blackberry,黑莓)、Linux(开源)、Android(Google)是底层系统内核(狭义)汽车操作系统的核心玩家,比如在智能座舱系统方面,QNX+Android组合是国内厂商选择的主流方案,国内华为鸿蒙OS、斑马智行AliOS已取得一定突破,但自给率仍然较低;而在智能驾驶系统领域,QNX则占据绝对垄断地位。

在自主可控的大背景下,实时车控操作系统是当前突破“少魂” 的重要发展方向。包括华为、中兴通讯、百度Apollo、斑马智行在内的众多国内科技企业寻求在实时微内核操作系统领域实现突破。

国内外主流的系统内核OS:实时车控操作系统

来源:《2022年软件定义汽车:产业全景研究报告》

广义OS是为开发者架起的一座桥梁,便于进行应用算法开发,包含狭义OS、中间件等在内的开发平台。

我们将广义OS分为几大类别:

•自动驾驶广义操作系统

•智能座舱广义操作系统

•车云一体广义操作系统

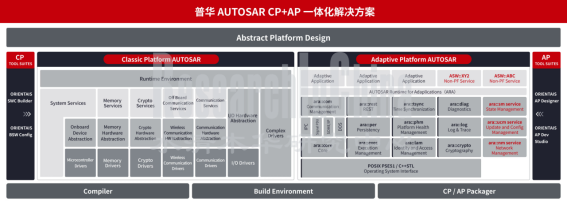

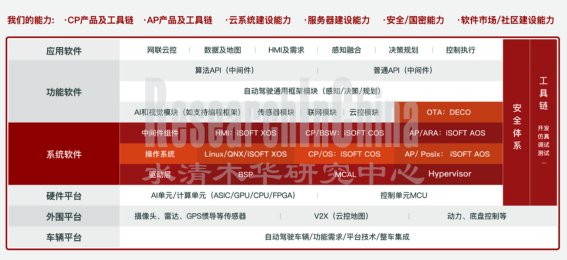

从自动驾驶广义操作系统来看,典型产品包括普华基础软件AUTOSAR CP与AP一体化解决方案、百度Apollo AI开源平台、Autoware ROS2.0开源平台、华为自动驾驶操作系统AOS、TTTech MotionWise、映驰科技EMOS、国汽智控ICVOS、ZF Middleware等。

以普华基础软件为例,普华在CP AUTOSAR大量成熟量产的基础上,融合普华AP AUTOSAR技术,提供面向安全域与高性能计算域两种场景的AUTOSAR CP+AP一体化解决方案,并结合普华云系统,实现智能网联落地。普华基础软件的这一解决方案能应用于智能座舱域、车控系统域与ADAS/AD域,通过将不同操作系统、底层硬件、协议软件等进行接口和架构的标准化,实现面向服务的软件架构。同时在智能座舱与ADAS/AD域,普华基础软件正研发相应的操作系统内核,充分布局整车基础软件平台。

普华基础软件AUTOSAR CP+AP一体化解决方案

来源:普华基础软件

此外,自动驾驶SoC芯片厂商不满足仅仅提供硬件,也寻求在自动驾驶生态系统中分一杯羹,以增加业务壁垒,英伟达推出了DriveWorks 自动驾驶开源平台、地平线推出了安全微内核架构的实时车载操作系统——TogetherOS™。

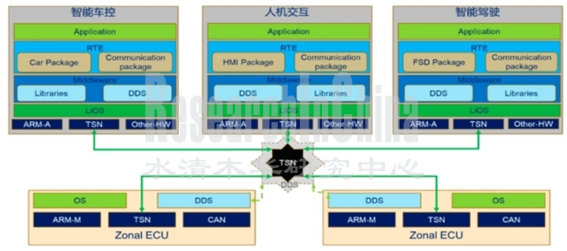

主机厂也不甘示弱,纷纷考虑自研自动驾驶操作系统,尤其是早期的造车新势力,采用Classic Autosar+DDS构建自动驾驶操作系统(开发平台),随着技术生态不断成熟,造车新势力和转型中的主机厂也正纷纷发力自研自动驾驶操作系统。

•Tesla.OS(Version)操作系统基于底层Linux自研;功能软件方面支持PyTorch深度学习编程框架;

•大众VW.OS,基于Linux + Adaptive AUTOSAR操作系统;应用软件和I/O功能解耦;采用面向服务的通信(SOA);

•丰田Arene,丰田一直与Apex.AI公司合作,计划将Apex.OS集成到Arene中,用于处理量产自动驾驶的关键安全应用程序处理,同时加快自动驾驶应用软件的开发,并最终交付前装量产;

理想Li OS,Li OS实时操作系统处于自研中,计划打造跨系统域的智能操作系统平台。Li OS系统现主要面向自动驾驶,后续还会连接智能车控、智能座舱等。

理想汽车Li OS系统

来源:理想汽车

车载中间件(AUTOSAR、ROS2、CyberRT)方面,不同的自动驾驶操作系统厂商,在车载中间件选用策略上也有一定差异性,比如百度Apollo采用自主开发的Cyber RT,Autoware 采用ROS2,更多的厂商则支持Classic Autosar和Adaptive Autosar。近年来,Apex.AI OS(与ROS 2 API兼容)受到了部分欧洲主机厂和Tier1的广泛支持,Apex.AI已获得了大陆集团、丰田联合采埃孚、捷豹路虎、沃尔沃、海拉、戴姆勒卡车等多家汽车行业龙头企业投资。

通信中间件(DDS、SOME/IP 、MQTT)方面,在自动驾驶领域,中间件的功能涉及到通信、模块升级、任务调度、执行管理,核心功能还是通信,通信中间件的引入整体上可以帮助开发人员提高工作效率。目前通信中间件主要有SOME/IP,DDS和MQTT。现阶段,SOME/IP和DDS是自动驾驶上用得最多的两类通信中间件。

•SOME/IP通信中间件

主要玩家为AUTOSAR工具链厂商,包括Vector、ETAS、EB等国外公司,国内供应商包括普华基础软件,经纬恒润等;GENIVI协会则提供开源版SOME/IP。

•DDS通信中间件

商业化闭源通信中间件主要为RTI Connext DDS,占据了80%以上的市场份额,小鹏汽车是中国首个在自动驾驶辅助汽车上应用Connext DDS技术产品的企业,禾多科技自动驾驶中间件HoloSAR也集成了RTI Connext DDS。

其他开源的通信中间件包括OPEN DDS、FAST DDS、Cyclone DDS等;近年来,还涌现了众多通信中间件产品,包括博世ETAS通信中间件iceoryx「冰羚」、华玉通软通信中间件“雨燕”、MotionWise Cyclone DDS。此外,Adaptive AUTOSAR新版本在通信管理上也加入了对DDS的支持,普华基础软件研发的AP产品实现了对第三方DDS的集成支持

•MQTT通信中间件

可用于低带宽、不可靠的网络场景,提供基于云平台的远程设备的数据传输和监控,比如车云平台通讯协议MQTT。

自动驾驶工具链软件正成为热门赛道

自动驾驶系统由感知、规划、决策系统构成,算法研发的关键控制点主要包括数据采集、感知模型训练、仿真测试和实车测试等,感知和规划构成了数据生成的主要部分,包括数据采集、数据清洗、数据标注等。

通过一系列工具链串联,形成整套的自动驾驶全链条数据闭环开发流程,具备全闭环、自成长特性,这已愈发成为各大主机厂、Tier1的自动驾驶系统的重要技术壁垒。这其中所涉及的软件和数据服务包括:

•AI深度神经网络学习软件

涉及到的软件/框架主要包括Tensorflow / Pytorch / OpenCV / TensorRT等,在国内,百度推出了Paddle Paddle(飞桨)、华为推出了MindSpore。

Transformer神经网络模型可以更好实现在空间-时序维度上进行建模,已在量产自动驾驶汽车中实现了大规模应用:

•特斯拉FSD 自动驾驶系统算法中,Transformer 是其中最核心的模块之一,摄像头图像特征提取后,使用Transformer、CNN、3D 卷积等AI神经网络算法组合完成跨时间的图像融合,实现基于2D图像形成具有3D信息输出。

•国内方面,毫末智行也提出将 Transformer 神经网络与海量数据进行有效的融合。毫末智行MANA(雪湖)数据智能体系采用 Transformer 在底层融合视觉和激光雷达数据,进而实现空间、时间、传感器三位一体的深层次感知。

•小鹏汽车G9 部署了Transformer神经网络:经过不断优化,其动态XNet已由所需122%Orin-X算力,缩减到现在9%的算力即可完成。

•自动驾驶数据采集和自动标注系统

IDC 预测数据显示,到 2025 年,中国人工智能数据采标服务市场规模将达到 123.4 亿元人民币,自动驾驶汽车数据采标将是主要驱动力,数据采集、加工、存储、训练软件和工具需求由此诞生。

以小鹏汽车“全新一代的感知架构XNet”来看,其结合全车传感器,可以实时生成“高精地图”,通过动态XNet,可以更精准识别动态物体的速度和意图。XNet背后需要庞大的数据采集、标注、训练和部署工作,小鹏汽车自主开发了全自动标注系统。

小鹏汽车“全新一代的感知架构XNet”

来源:小鹏汽车

而更多车企则可能采用外部合作方式进行数据采标,典型厂商包括全球AI训练数据服务商海天瑞声,华为Octopus数据采集、训练、仿真服务,Vector CANape数据采集工具,澳鹏Appen(中国)AI数据采集和数据标注服务、智协慧同ExceedData数据采标平台等等。

•自动驾驶数据训练集

对于以深度学习为主要方法的自动驾驶来说,训练数据集是最关键的,因为算法都大同小异,且开源的很多,算法上无法区分高下,深度学习数据集与最终结果具备关联性,能区分高下的关键就是训练数据集,训练数据集覆盖面越广,标注越精细,分类的越准确、类型越多,最终的自动驾驶性能就越好。

很多自动驾驶公司包括大众与福特合资公司Argo Argoverse,Waymo Open、百度 ApolloScape、英伟达PilotNet、本田H3D、安波福nuScenes都公开了其部分训练验证数据集,部分提供了开源下载链接。目前业内最具影响力的当属KITTI、Waymo Open和安波福 nuScenes。

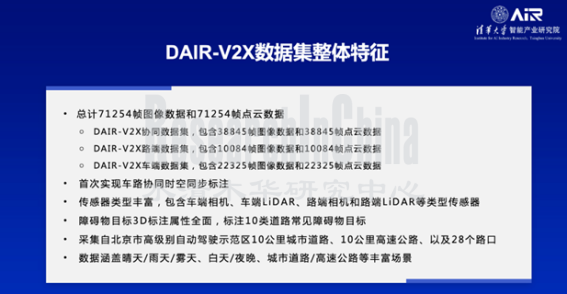

中国本土特色的数据集主要包括华为“ONCE”、车路协同自动驾驶数据集“DAIR-V2X”、金桥“JICD”数据集、厦门大学与上海交大联合发布大规模驾驶行为数据集DBNet、西安交通大学和长安大学联合构建并公开了DADA数据集等。

全球首个基于真实场景的车路协同自动驾驶数据集——DAIR-V2X

来源:清华大学智能产业研究院(AIR)

•自动驾驶数据存储和计算中心(云服务)

数据存储和管理只是云服务的基础能力,车企对云服务的需求已经从 IaaS 和 PaaS 层转向 SaaS(软件即服务) 层,希望云服务供应商提供或整合统一工具链的能力,打通上下游链路,帮助车企快速跑通数据闭环链条。

小鹏汽车与阿里云合作,建成中国最大自动驾驶智算中心——扶摇,将单机全精度训练的时间从276天缩短到了32天,80台机器同时运行的话,只需11小时就能够完成,处理速度提升了602倍。

云服务平台供应商

来源:《2022年软件定义汽车:产业全景研究报告》

•大规模仿真测试和数据训练

仿真测试体系中,包括仿真场景库、仿真测试平台以及仿真评价,三者相辅相成。

以自动驾驶仿真场景库为例,2022年9月,德清联合阿里云、毫末智行发布“中国首个基于车路协同云服务的大规模自动驾驶场景库”,这是中国第一个使用真实交通数据生成、满足数据合规要求的自动驾驶场景库,将进一步加速中国自动驾驶成熟度提升以及车路云协同发展。除此以外,中汽数据、中国汽研、腾讯 (TAD Sim)、百度 Apollo 等也提供自动驾驶场景库。

第一章 车用基础软件

1.1 车用OS狭义操作系统

1.1.1 智能汽车软件架构包括虚拟机、系统内核、中间件、功能软件、应用程序

1.1.2 智能汽车软件生态框架

1.1.3 车用操作系统工作流程:内核是汽车软件架构的核心

1.1.4 车用操作系统分类:狭义OS和广义OS

1.1.5 车用操作系统分类:实时、非实时

1.1.6 车用操作系统分类:微内核、宏内核、混合内核

1.1.7 车用操作系统分类:车控和车载操作系统(1)

1.1.8 车用操作系统分类:车控和车载操作系统(2)

1.1.9 车用操作系统分类:车控和车载操作系统(3)

1.1.10 车用操作系统市场规模预测

1.1.11 实时车控操作系统(狭义)供应商和产品列表(1)

1.1.12 实时车控操作系统(狭义)供应商和产品列表(2)

1.1.13 实时车控操作系统(狭义)供应商和产品列表(3)

1.1.14 实时车控操作系统(狭义)供应商和产品列表商(4)

1.1.15 非实时车载操作系统(狭义)供应商和产品列表(1)

1.1.16 非实时车载操作系统(狭义)供应商和产品列表(2)

1.1.17 狭义车用操作系统对比:QNX/ Linux / 其他RTOS

1.1.18 风河软件VxWorks微内核架构(1)

1.1.19 风河软件VxWorks微内核架构(2)

1.1.20 Green Hills Software Integrity RTOS操作系统

1.1.21 中兴通讯GoldenOS解决方案(1):微内核和宏内核技术架构

1.1.22 中兴通讯GoldenOS解决方案(2):智驾OS解决方案

1.1.23 中兴通讯GoldenOS解决方案(3):智能座舱OS解决方案

1.1.24 中兴通讯GoldenOS解决方案(4):车控OS解决方案

1.1.25 RT-Thread“程翧”车载融合软件平台

1.1.26 中瓴智行“RAITE OS”微内核操作系统

1.2 自动驾驶OS广义操作系统

1.2.1 自动驾驶广义操作系统定义

1.2.2 自动驾驶广义操作系统:演进趋势

1.2.3 中国自动驾驶广义操作系统(中间件OS)市场规模预测

1.2.4 供应商自动驾驶OS布局

1.2.4.1 主流供应商自动驾驶OS供应商和产品列表(1)

1.2.4.2 主流供应商自动驾驶OS供应商和产品列表(2)

1.2.4.3 主流供应商自动驾驶OS供应商和产品列表(3)

1.2.4.4 主流供应商自动驾驶OS供应商和产品列表(4)

1.2.4.5 主流供应商自动驾驶OS供应商和产品列表(5)

1.2.4.6 主流供应商自动驾驶OS供应商和产品列表(6)

1.2.4.7 主流供应商自动驾驶OS供应商和产品列表(7)

1.2.4.8 主流供应商自动驾驶OS供应商和产品列表(8)

1.2.4.9 主流供应商自动驾驶OS供应商和产品列表(9)

1.2.4.10 普华基础软件AUTOSAR CP+AP一体化解决方案

1.2.4.11 普华基础软件操作系统架构

1.2.4.12 未动科技高可靠性自动驾驶中间件

1.2.4.13 禾多科技自研的自动驾驶中间件HoloSAR

1.2.4.14 零念科技CarOS软件架构图

1.2.5 开源软件平台自动驾驶OS布局

1.2.5.1 开源软件平台自动驾驶OS供应商和产品列表(1)

1.2.5.2 开源软件平台自动驾驶OS供应商和产品列表(2)

1.2.5.3 开源软件平台自动驾驶OS供应商和产品列表(3)

1.2.5.4 自动驾驶开源OS:百度Apollo功能特点

1.2.5.5 自动驾驶开源OS:最新版本Apollo 7.0框架图

1.2.5.6 自动驾驶开源OS:Apollo 7.0软件和硬件架构

1.2.5.7 自动驾驶开源OS:NVIDIA Drive功能特点(1)

1.2.5.8 自动驾驶开源OS:NVIDIA Drive功能特点(2)

1.2.5.9 自动驾驶开源OS:地平线微内核架构实时车载操作系统Together OS

1.2.5.10 自动驾驶开源OS:Apex.AI OS 受到海外OEM主机厂广泛支持

1.2.5.11 自动驾驶开源OS:丰田引入Apex.OS,2023年实现量产部署

1.2.5.12 自动驾驶开源OS:Apex.AI 致力于降低Autosar的高技术门槛

1.2.5.13 自动驾驶开源OS:Apex.AI 产品Apex.OS和Apex.Autonomy,可实现ROS平移开发

1.2.5.14 自动驾驶开源OS:Apex.Middleware 核心是 Cyclone DDS 和 iceoryx

1.2.5.15 自动驾驶开源OS:Autoware世界领先的自动驾驶开源软件项目

1.2.5.16 自动驾驶开源OS:Autoware“多合一”开源软件架构

1.2.6 OEM主机厂自动驾驶OS布局

1.2.6.1 OEM主机厂自动驾驶OS布局(1)

1.2.6.2 OEM主机厂自动驾驶OS布局(2)

1.2.6.3 OEM主机厂自动驾驶OS布局(3)

1.2.6.4 OEM主机厂自动驾驶OS布局(4)

1.2.6.5 OEM主机厂自动驾驶OS布局(5)

1.2.6.6 OEM主机厂自动驾驶OS布局(6)

1.2.6.7 OEM主机厂自动驾驶OS布局(7)

1.2.6.8 比亚迪车用操作系统BYD OS

1.2.6.9 广汽普赛OS系统框架(面向全车跨域标准化操作系统)

1.2.6.10 上汽零束云管端SOA一体化软件

1.2.6.11 理想汽车操作系统LiOS(Li Auto OS)

1.3 智能座舱OS广义操作系统

1.3.1 智能座舱操作系统(软件平台):系统框架

1.3.2 智能座舱操作系统(软件平台):底层内核OS

1.3.3 智能座舱操作系统(软件平台):基于底层OS的二次开发

1.3.4 新车座舱操作系统占有率预测

1.3.5 车载操作系统将逐步由座舱 OS 向整车 OS 演进

1.3.6 智能座舱广义操作系统市场前景分析

1.3.7 智能座舱广义操作系统供应商和产品列表(1)

1.3.8 智能座舱广义操作系统供应商和产品列表(2)

1.3.9 智能座舱广义操作系统供应商和产品列表(3)

1.3.10 智能座舱广义操作系统供应商和产品列表(4)

1.3.11 智能座舱广义操作系统供应商和产品列表(5)

1.3.12 中科创达座舱中间件操作系统软件架构

1.3.13 斑马智行AliOS智能座舱操作系统

1.3.14 华为鸿蒙座舱HOS-A软件平台

1.3.15 镁佳科技座舱解决方案

1.3.16 亿咖通跨平台通用的操作系统级软件框架EAS Core

1.3.17 泽星科技Venus智能汽车软件平台

1.3.18 上汽零束SOA软件平台

1.3.19 吉利亿咖通银河OS

1.3.20 长城自研座舱操作系统GC-OS

1.3.21 VolvoCars.OS

1.4 车云一体化OS广义操作系统(SOA平台)

1.4.1 车云一体架构的需求背景

1.4.2 车云一体化SOA软件的部署目的

1.4.3 车载智能计算基础平台 SOA 核心架构

1.4.4 SOA架构对于下一代自动驾驶的适配性

1.4.5 《车载智能计算基础平台SOA软件架构白皮书》发布

1.4.6 车云一体化OS供应商和产品列表(1)

1.4.7 车云一体化OS供应商和产品列表(2)

1.4.8 车云一体化OS供应商和产品列表(3)

1.4.9 车云一体化OS供应商和产品列表(4)

1.4.10 车云一体化OS供应商和产品列表(5)

1.4.11 OEM主机厂车云一体化SOA平台部署(1)

1.4.12 OEM主机厂车云一体化SOA平台部署(2)

1.4.13 普华基础软件车云一体化解决方案

1.4.14 零束银河全栈4+1“硬、软、算、数”

1.4.15 零束银河全栈3.0的SOA软件架构

1.4.16 零束云管端一体化SOA软件平台落地

1.4.17 风河系统SOA软件架构

1.5 通信中间件(DDS、SOME/IP 、MQTT)

1.5.1 通信中间件:架构定义

1.5.2 通信中间件:面向SOA的软件架构

1.5.3 智能汽车为什么需要通信中间件?

1.5.4 常见的通信中间件,有哪几种类型?(1)

1.5.5 常见的通信中间件,有哪几种类型?(2)

1.5.6 衡量一款通信中间件好坏的标准有哪些?

1.5.7 SOME/IP & DDS,哪种中间件更有发展前景?

1.5.8 主流通信中间件供应商和产品列表(1)

1.5.9 主流通信中间件供应商和产品列表(2)

1.5.10 通信中间件的本土厂商机遇?

1.5.11 华玉通软“雨燕”通信中间件(DDS)架构图

1.5.12 RTI-Connext 开放式数据分发服务(DDS)标准的软件框架

1.5.13 博世ETAS“Iceoryx”通信中间件“零拷贝,共享内存”

1.6 车载中间件(AUTOSAR、ROS2、CyberRT)

1.6.1 车载中间件分类:AUTOSAR、ROS2、CyberRT

1.6.2 主机厂和Tier1在中间件方案上将有多种选择(1)

1.6.3 主机厂和Tier1在中间件方案上将有多种选择(2)

1.6.4 ROS 2的发展历程和主要特性(1)

1.6.5 ROS 2的发展历程和主要特性(2)

1.6.6 ROS 2可作为自动驾驶中间件,与 AUTOSAR AP 中间件功能类似

1.6.7 百度 Apollo 中间件 Cyber RT :专为无人驾驶设计

1.6.8 AP AUTOSAR与以太网通讯(SOME/IP)协议

1.6.9 AP AUTOSAR 的技术演进路线

1.6.10 CP AUTOSAR 系统架构

1.6.11 CP+AP AUTOSAR的混合软件架构(1)

1.6.12 CP+AP AUTOSAR的混合软件架构(2)

1.6.13 AUTOSAR 全球主要供应商和产品列表(1)

1.6.14 AUTOSAR 全球主要供应商和产品列表(2)

1.6.15 AUTOSAR 全球主要供应商和产品列表(3)

1.6.16 AUTOSAR 中国主要供应商和产品列表(1)

1.6.17 AUTOSAR 中国主要供应商和产品列表(2)

1.6.18 AUTOSAR 中国主要供应商和产品列表(3)

1.6.19 普华基础软件CP AUTOSAR及工具链产品

1.6.20 普华基础软件AP AUTOSAR及工具链产品

1.6.21 普华基础软件AUTOSAR CP+AP一体化解决方案

1.6.22 普华基础软件车用基础软件生态系统

1.6.23 上海赫千AP Autosar应用于TSN以太网多域控制器

1.7 虚拟机(Hypervisor)

1.7.1 Hypervisor虚拟机产业发展现状

1.7.2 国内智能座舱虚拟机应用情况

1.7.3 全球汽车Hypervisor市场前景

1.7.4 全球Hypervisor供应商和产品列表(1)

1.7.5 全球Hypervisor供应商和产品列表(2)

1.7.6 全球Hypervisor供应商和产品列表(3)

1.7.7 全球Hypervisor供应商和产品列表(4)

1.7.8 全球Hypervisor供应商和产品列表(5)

1.7.9 全球Hypervisor供应商和产品列表(6)

1.7.10 中国Hypervisor供应商和产品列表

1.7.11 中瓴智行RAITE Hypervisor:系统设计

1.7.12 中瓴智行RAITE Hypervisor:智能座舱解决方案

第二章 车用工具软件

2.1 汽车电子软件开发工具链

2.1.1 汽车架构设计需要考虑的方面

2.1.2 V模型软件开发流程和开发工具

2.1.3 业内常用的汽车开发工具及工具链

2.1.4 E/E架构和平台开发工具供应商和产品列表(1)

2.1.5 E/E架构和平台开发工具供应商和产品列表(2)

2.1.6 E/E架构和平台开发工具供应商和产品列表(3)

2.1.7 E/E架构和平台开发工具供应商和产品列表(4)

2.1.8 E/E架构和平台开发工具供应商和产品列表(5)

2.1.9 E/E架构和平台开发工具供应商和产品列表(6)

2.1.10 E/E架构和平台开发工具供应商和产品列表(7)

2.1.11 E/E架构和平台开发工具供应商和产品列表(8)

2.1.12 E/E架构正向开发工具:基于模型的系统工程(MBSE)(1)

2.1.13 E/E架构正向开发工具:基于模型的系统工程(MBSE)(2)

2.1.14 E/E架构正向开发工具:基于模型的系统工程(MBSE)(3)

2.1.15 ETAS ES830快速原型模块软硬件工具链

2.1.16 ETAS基于ASCET的嵌入式软件开发平台

2.1.17 dSPACE自动驾驶开发流程

2.1.18 风河系统持续集成/持续交付(CI/CD)开发模式

2.1.19 风河系统业内首款云原生平台Wind River Studio

2.1.20 NI LabVIEW与百度飞桨工具链打通

2.1.21 同星智能TSMaster汽车总线工具链

2.1.22 莱科德(Luxoft)“E/E系统和SOA软件”解决方案

2.1.23 莱科德(Luxoft)“智驾研发平台”解决方案

2.1.24 怿星科技智能汽车研发服务解决方案

2.1.25 怿星科技软件定义汽车开发工具链产品

2.1.26 怿星科技“V+Agile(敏捷)”模式开发流程服务

2.2 AI深度学习软件

2.2.1 AI深度学习软件供应商和产品列表(1)

2.2.2 AI深度学习软件供应商和产品列表(2)

2.2.3 华为AI计算框架 MindSpore

2.2.4 国内外主要AI模型

2.2.5 Transformer神经网络模型在量产自动驾驶汽车大规模应用

2.2.6 特斯拉Transformer神经网络实现多摄像头数据融合

2.2.7 特斯拉FSD自动驾驶系统深度学习代码比例不断提升

2.2.8 毫末智行MANA 系统采用Transformer神经网络

2.2.9 小鹏G9 Transformer网络的部署情况

2.3 数据训练集

2.3.1 为什么要建立数据集?(1)

2.3.2 为什么要建立数据集?(2)

2.3.3 自动驾驶训练数据采集车如何采集数据?

2.3.4 数据集发展趋势:逐渐从单车智能向车城融合演进

2.3.5 华为“ONCE” 数据训练集

2.3.6 全球首个车路协同自动驾驶数据集“DAIR-V2X”

2.3.7 Waymo “Open”数据训练集

2.3.8 Argo“Argoverse”数据训练集

2.3.9 自动驾驶数据集系列产品对比(1)

2.3.10 自动驾驶数据集系列产品对比(2)

2.3.11 自动驾驶数据集系列产品对比(3)

2.3.12 自动驾驶数据集系列产品对比(4)

2.3.13 自动驾驶数据集系列产品对比(5)

2.3.14 自动驾驶数据集系列产品对比(6)

2.3.15 数据训练集主要供应商和产品列表(1)

2.3.16 数据训练集主要供应商和产品列表(2)

2.3.17 数据训练集主要供应商和产品列表(3)

2.3.18 数据训练集主要供应商和产品列表(4)

2.3.19 数据训练集主要供应商和产品列表(5)

2.4 数据采标工具软件

2.4.1 自动驾驶数据采标市场发展趋势

2.4.2 数据采集标注平台:架构设计

2.4.3 数据采集标注平台:数据采集的难题

2.4.4 数据采集标注平台:数据采集流程及方法

2.4.5 数据采集标注平台:采集数据标注过程

2.4.6 数据采集标注平台:数据采集的后端仿真

2.4.7 国内AI数据标注公司排行

2.4.8 自动驾驶数据采标工具软件供应商和产品列表(1)

2.4.9 自动驾驶数据采标工具软件供应商和产品列表(2)

2.4.10 自动驾驶数据采标工具软件供应商和产品列表(3)

2.4.11 自动驾驶数据采标工具软件供应商和产品列表(4)

2.4.12 自动驾驶数据采标工具软件供应商和产品列表(5)

2.4.13 华为“八爪鱼”数据自动标注服务

2.4.14 海天瑞声自动驾驶数据采标业务(1)

2.4.15 海天瑞声自动驾驶数据采标业务(2)

2.4.16 智协慧同车端数据采集架构

2.4.17 智协慧同车云链路赋能数据采存

2.4.18 智协慧同Corner Cases解决方案机制

2.4.19 齐思智行智能驾驶数据“一键分析”软件

2.4.20 澳鹏MatrixGo数据标注平台

2.4.21 中汽数据“汽车大数据算法服务平台”

2.4.22 小鹏G9发布了新一代感知架构“XNet”

2.4.23 小鹏汽车自主开发全自动标注系统

2.5 数据闭环工具

2.5.1 数据闭环对L3/L4自动驾驶的重要性

2.5.2 自动驾驶数据闭环技术一:自动驾驶的数据驱动模型

2.5.3 自动驾驶数据闭环技术二:云计算平台的基建和大数据处理技术

2.5.4 自动驾驶数据闭环供应商和产品列表(1)

2.5.5 自动驾驶数据闭环供应商和产品列表(2)

2.5.6 自动驾驶数据闭环供应商和产品列表(3)

2.5.7 自动驾驶数据闭环案例一:Tesla Autopilot数据引擎框架

2.5.8 自动驾驶数据闭环案例二:Waymo数据闭环平台

2.5.9 自动驾驶数据闭环案例三:英伟达机器学习平台

2.5.10 自动驾驶数据闭环案例四:百度数据闭环解决方案

2.5.11 自动驾驶数据闭环案例五:Momenta飞轮模式

2.5.12 自动驾驶数据闭环案例六:智协慧同EXCEEDDATA灵活数采平台方案

2.5.13 自动驾驶数据闭环案例七:知行科技数据闭环和云平台网络

2.5.14 自动驾驶数据闭环案例八:黑芝麻智能数据闭环解决方案

2.5.15 自动驾驶数据闭环案例九:鉴智机器人数据闭环平台

2.5.16 自动驾驶数据闭环案例十:毫末智行数据智能体系产品MANA(雪湖)(1)

2.5.17 自动驾驶数据闭环案例十:毫末智行数据智能体系产品MANA(雪湖)(2)

2.5.18 自动驾驶数据闭环案例十:毫末智行数据智能体系产品MANA(雪湖)(3)

2.5.19 自动驾驶数据闭环案例十:毫末智行数据智能体系产品MANA(雪湖)(4)

2.5.20 自动驾驶数据闭环案例十:毫末智行数据智能体系产品MANA(雪湖)(5)

2.5.21 自动驾驶数据闭环案例十:毫末智行数据智能体系产品MANA(雪湖)(6)

2.6 数据脱敏软件SDK

2.6.1 《车联网信息服务 数据安全技术要求》中数据分类标准

2.6.2 数据脱敏和信息安全相关法规(1)

2.6.3 数据脱敏和信息安全相关法规(2)

2.6.4 汽车传输视频及图像脱敏技术标准

2.6.5 数据脱敏工具软件供应商和产品列表(1)

2.6.6 数据脱敏工具软件供应商和产品列表(2)

2.6.7 数据脱敏工具软件供应商和产品列表(3)

2.7 仿真测试工具软件

2.7.1 自动驾驶的仿真与测试(1)

2.7.2 自动驾驶的仿真与测试(2)

2.7.3 自动驾驶的仿真与测试:处理器在环仿真

2.7.4 全球主流自动驾驶仿真软件企业

2.7.5 自动驾驶仿真测试软件市场前景

2.7.6 自动驾驶仿真软件供应商和产品列表:交通流仿真

2.7.7 自动驾驶仿真软件供应商和产品列表:车辆仿真(1)

2.7.8 自动驾驶仿真软件供应商和产品列表:车辆仿真(2)

2.7.9 自动驾驶仿真软件供应商和产品列表:车辆仿真(3)

2.7.10 自动驾驶仿真案例(1):51WORLD宏、中、微观交通流规划与仿真

2.7.11 自动驾驶仿真案例(2):轻舟智航仿真测试

2.7.12 自动驾驶仿真案例(3):均胜仿真云平台

2.8 自动驾驶典型场景库

2.8.1 自动驾驶场景库的搭建流程

2.8.2 自动驾驶场景库供应商和标准化组织(1)

2.8.3 自动驾驶场景库供应商和标准化组织(2)

2.8.4 自动驾驶场景库供应商和标准化组织(3)

2.8.5 自动驾驶场景库案例(1):基于车路协同云服务的大规模自动驾驶场景库

2.8.6 自动驾驶场景库案例(2):中汽数据场景库构建

2.8.7 自动驾驶场景库案例(3): Apollo自动驾驶场景库和DevOps工具链

2.8.8 自动驾驶场景库案例(4):中国汽研场景库构建(1)

2.8.9 自动驾驶场景库案例(4):中国汽研场景库构建(2)

2.9 芯片开发工具链

2.9.1 芯片开发工具链产品布局(1)

2.9.2 芯片开发工具链产品布局(2)

2.9.3 芯片开发工具链产品布局(3)

2.9.4 地平线“天工开物”AI 开发平台

2.9.5 地平线的数据闭环开发平台:“艾迪”

2.9.6 黑芝麻芯片智能开发工具:山海人工智能开发平台

2.9.7 芯驰科技自动驾驶平台:UniDrive

2.9.8 “华为八爪鱼”自动驾驶开放平台架构(1)

2.9.9 “华为八爪鱼”自动驾驶开放平台架构(2)

2.9.10 英伟达全新一代自动驾驶汽车平台:Drive Hyperion 8

2.9.11 英伟达自动驾驶全栈工具链

2.9.12 英伟达自动驾驶软件堆栈: NVIDIA DRIVE ® OS (1)

2.9.13 英伟达自动驾驶软件堆栈: NVIDIA DRIVE ® OS (2)

2.9.14 英伟达自动驾驶软件堆栈: 各功能项介绍(1)

2.9.15 英伟达自动驾驶软件堆栈: 各功能项介绍(2)

2.9.16 英伟达自动驾驶软件堆栈: 各功能项介绍(3)

2.9.17 英伟达 NVIDIA DRIVE AP2X 软件方案

2.9.18 英伟达自动驾驶模拟平台: Drive Sim Omniverse Replicator

2.9.19 英伟达人工智能辅助驾驶平台:Drive Chauffeur

2.9.20 特斯拉Dojo 超算训练平台:特斯拉自研7nm AI训练芯片D1

2.10 ADAS性能评估软件

2.10.1 ADAS功耗和性能评估软件供应商和产品列表

2.10.2 车辆ADAS功耗评估软件需求

2.10.3 车辆ADAS性能评估工具:ViCANdo扩展工具组(ICVT)

2.11 ADAS数据记录软件

2.11.1 ADAS数据记录需求(验证测试环节)

2.11.2 ADAS数据记录需求(交付后)

2.11.3 L3自动驾驶系统的定义

2.11.4 L3系统对于数据记录有什么要求?

2.11.5 数据记录工具软件供应商和产品列表(1)

2.11.6 数据记录工具软件供应商和产品列表(2)

2.11.7 NI通过协同合作完成ADAS验证

2.11.8 Vector针对于ADAS数据记录系统的解决方案

2.12 汽车软件测试系统软件

2.12.1 汽车软件测试评价模型和标准

2.12.2 汽车软件测试步骤

2.12.3 汽车软件测试服务供应商和产品列表(1)

2.12.4 汽车软件测试服务供应商和产品列表(2)

2.12.5 汽车软件测试服务供应商和产品列表(3)

2.12.6 汽车软件测试服务供应商和产品列表(4)

第三章 应用和算法软件-自动驾驶

前言:自动驾驶总体软件、硬件架构

3.1 自动驾驶算法发展趋势

3.1.1 自动驾驶算法分类(1)

3.1.2 自动驾驶算法分类(2)

3.1.3 ADAS/AD算法软件的类型和研发周期

3.1.4 深度学习模型和数据算法:自动驾驶的关键胜负手

3.1.5 深度学习模型和数据算法:基于数据驱动的高级辅助驾驶开发流程图

3.1.6 感知算法:前融合(紧耦合)将多传感器结合使用

3.1.7 感知算法:后融合(松耦合)将各自传感器结果再融合

3.1.8 感知算法:特斯拉感知算法结构分为四大部分

3.1.9 决策算法:需要依靠高效的AI模型和大量训练数据

3.1.10 决策算法:驾驶情景认知

3.1.11 决策算法:规划控制核心目标和诉求

3.1.12 各等级自动驾驶方案和渗透率

3.2 乘用车自动驾驶算法软件

3.2.1 L2+行泊一体算法供应商和产品列表

3.2.2 L3/L4级自动驾驶算法供应商和产品列表(1)

3.2.3 L3/L4级自动驾驶算法供应商和产品列表(2)

3.2.4 L3/L4级自动驾驶算法供应商和产品列表(3)

3.2.5 L3/L4级自动驾驶算法供应商和产品列表(4)

3.2.6 追势科技自研SPACE-OS系统,推出面向L3级的泊车产品

3.2.7 法雷奥L3及L3+自动驾驶解决方案

3.2.8 法雷奥L3+自动驾驶中主ECU和后备ECU的安全性等级分配

3.2.9 华为ADS自动驾驶全栈解决方案

3.2.10 国汽智控基于iVBB2.0家族产品

3.2.11 国汽智控基于iVBB2.0的“传感计算分离”方案

3.2.12 QNX在自动驾驶辅助领域的算法移植和性能优化

3.3 商用车自动驾驶算法软件

3.3.1 商用车L3/L4级自动驾驶系统集成商

3.3.2 L3/L4级商用车自动驾驶算法供应商和产品列表(1)

3.3.3 L3/L4级商用车自动驾驶算法供应商和产品列表(2)

3.3.4 鉴智机器人多传感器融合算法和量产工程能力

3.4 高精度地图

3.4.1 高精地图的图层和更新频率

3.4.2 高精地图的商业模式

3.4.3 高精地图领域产业链分布

3.4.4 中国乘用车高精度地图市场发展前景

3.4.5 L3/L4级自动驾驶对高精度地图的要求(1)

3.4.6 L3/L4级自动驾驶对高精度地图的要求(2)

3.4.7 高精度地图供应商和产品列表:乘用车(1)

3.4.8 高精度地图供应商和产品列表:乘用车(2)

3.4.9 高精度地图供应商和产品列表:商用车(1)

3.4.10 高精度地图供应商和产品列表:商用车(2)

3.4.11 L4级自动驾驶用高精度地图与定位量产案例一:美团无人配送车

3.4.12 L4级自动驾驶用高精度地图与定位量产案例二:PIX Moving 无人驾驶小巴

第四章 应用和算法软件-整车控制

4.1 汽车能量管理软件

4.1.1 简化的V形设计流程图和汽车工业软件

4.1.2 云端BMS的需求分析(1)

4.1.3 云端BMS的需求分析(2)

4.1.4 能量管理软件产品供应商和产品列表(1)

4.1.5 能量管理软件产品供应商和产品列表(2)

4.1.6 华为AI BMS解决方案

4.1.7 华为AI BMS为车企提供动力部件可视化安全管理平台

4.1.8 华为AI BMS四步法则

4.1.9 Eatron Technologies 基于云的网联电池架构

4.2 车身和整车控制类软件

4.2.1 车身域控系统职能特点和软件需求

4.2.2 车身域控系统关键技术和开发实践

4.2.3 网关与车身域控融合将成趋势(1)

4.2.4 网关与车身域控融合将成趋势(2)

4.2.5 车身域潜在市场前景

4.2.6 车身域控制软件(硬件)供应商和产品列表(1)

4.2.7 车身域控制软件(硬件)供应商和产品列表(2)

4.2.8 车身域控制软件(硬件)供应商和产品列表(3)

4.2.9 车身域控制软件(硬件)供应商和产品列表(4)

4.2.10 车身域控制软件(硬件)供应商和产品列表(5)

4.2.11 整车控制域发展趋势:集成化和域控化(1)

4.2.12 整车控制域发展趋势:集成化和域控化(2)

4.2.13 整车控制域软件平台解决方案

4.2.14 领世科技VCOS(整车控制操作系统)

4.2.15 领世科技中央控制器、动力域控制器、区域控制器的部署

4.3 动力和驱动管理软件

4.3.1 常见汽车仿真工业设计软件

4.3.2 动力性经济性仿真分析软件

4.3.3 动力仿真分析软件供应商和产品列表(1)

4.3.4 动力仿真分析软件供应商和产品列表(2)

4.3.5 汽车电控正向设计软件供应商和产品列表

第五章 应用和算法软件-车联网和信息安全

5.1 路侧OS操作系统

5.1.1 路侧交通OS系统定义

5.1.2 路侧交通OS供应商和产品列表(1)

5.1.3 路侧交通OS供应商和产品列表(2)

5.1.4 智路OS:面向车路云体化云控系统的路侧单元操作系统

5.1.5 智路OS技术架构六大特性

5.1.6 智路OS生态合作伙伴和业务服务模式

5.1.7 “公路在鸿OS” 发行版核心架构

5.1.8 中控“eCityOS”

5.1.9 腾讯交通OS

5.2 车路云协同服务

5.2.1 车路云协同将成为实现高等级自动驾驶的主流路径之一

5.2.2 车路云协同实现无人驾驶的方式

5.2.3 车路云协同方案供应商和产品列表(1)

5.2.4 车路云协同方案供应商和产品列表(2)

5.2.5 车路云协同方案供应商和产品列表(3)

5.3 车联网技术平台

5.3.1 传统的车联网技术平台架构

5.3.2 传统的车联网技术平台瓶颈

5.3.3 下一代车联网技术平台发展方向

5.3.4 下一代车联网技术平台实现高精度、高质量的数据采集

5.3.5 智协慧同四大产品模块

5.3.6 智协慧同车联网数据采集平台方案架构图

5.4 云服务平台

5.4.1 汽车云服务在智能网联汽车的应用前景展望

5.4.2 车企云服务搭建模式:自建私有云、采购公有云(混合云)

5.4.3 云服务平台市场发展现状

5.4.4 云服务平台供应商和产品列表(1)

5.4.5 云服务平台供应商和产品列表(2)

5.4.6 云服务平台供应商和产品列表(3)

5.5 远程智能诊断平台

5.5.1 汽车检修设备厂商逐步向云端维修平台发展

5.5.2 远程云诊断发展现状

5.5.3 远程云诊断供应商解决方案供应商

5.5.4 智协慧同“车辆远程智能诊断系统解决方案”

5.5.5 智协慧同“主动式的智能诊断方案”

5.5.6 智协慧同“智能诊断数据闭环”

5.5.7 星卡科技“新能源汽车智能云诊断产品”

5.5.8 艾拉比“远程诊断方案”

5.5.9 广州致远电子新能源汽车路试分析系统

5.5.10 元征X-431 ADAS Mobile

5.5.11 极氪智能“云端远程诊断专利”

5.5.12 上汽轻卡“云诊断服务”

5.6 OTA

5.6.1 汽车OTA产业链构成

5.6.2 OTA运营商业模式

5.6.3 汽车OTA TO-B商业模式

5.6.4 全球汽车OTA市场前景

5.6.5 汽车OTA供应商和产品列表(1)

5.6.6 汽车OTA供应商和产品列表(1)

5.7 车载信息安全

5.7.1 汽车网络安全需求定义

5.7.2 全球汽车信息安全市场前景

5.7.3 汽车信息安全软件供应商

5.7.4 汽车加密算法供应商和产品列表(1)

5.7.5 汽车加密算法供应商和产品列表(2)

5.7.6 网络安全测试技术供应商供应商和产品列表

5.7.7 盖瑞特汽车网络安全解决方案

第六章 应用和算法软件-座舱和娱乐

前言:智能座舱总体软硬件架构

6.1 语音软件

6.1.1 人机交互概述

6.1.2 车载语音交互技术简介

6.1.3 全球及中国车载语音参与企业

6.1.4 车载语音市场前景分析

6.1.5 车载语音软件供应商和产品列表(1)

6.1.6 车载语音软件供应商和产品列表(2)

6.1.7 车载语音软件供应商和产品列表(3)

6.1.8 车载语音软件供应商和产品列表(4)

6.2 声学软件

6.2.1 声学软件供应商业务模式汇总

6.2.2 车企声学软件采购模式演变

6.2.3 声学软件业务模式探索

6.2.4 声学软件供应商和产品列表(1)

6.2.5 声学软件供应商和产品列表(2)

6.3 DMS/OMS软件

6.3.1 DMS简介

6.3.2 DMS软件技术

6.3.3 DMS软件技术市场前景分析

6.3.4 DMS视觉感知算法供应商和产品列表(1)

6.3.5 DMS视觉感知算法供应商和产品列表(2)

6.3.6 DMS视觉感知算法供应商和产品列表(3)

6.4 人脸和手势识别软件

6.4.1 人脸识别交互技术简介

6.4.2 全球及中国主要人脸识别参与企业

6.4.3 汽车人脸识别市场前景分析

6.4.4 手势识别交互技术简介

6.4.5 全球及中国主要手势识别参与企业

6.5 AR HUD软件

6.5.1 AR-HUD产品及技术概述

6.5.2 AR-HUD光波导技术

6.5.3 AR引擎软件技术

6.5.4 AR-HUD市场应用车型

6.5.5 AR-HUD市场机遇分析

6.5.6 AR-HUD软件供应商和产品列表(1)

6.5.7 AR-HUD软件供应商和产品列表(2)

6.5.8 AR-HUD软件供应商和产品列表(3)

6.6 UI界面设计软件

6.6.1 汽车界面设计概述

6.6.2 HMI设计分类

6.6.3 座舱HMI UI/UX设计市场前景分析

6.6.4 HMI设计软件供应商和产品列表(1)

6.6.5 HMI设计软件供应商和产品列表(2)

6.6.6 HMI设计软件供应商和产品列表(3)

6.6.7 HMI设计软件供应商和产品列表(4)

6.6.8 莱科德UXD 座舱UI/UX设计方案