随着我国智能汽车升级加速,在“高等级自动驾驶离不开激光雷达”这一认知下,激光雷达正迎来放量增长。

激光雷达的核心部件

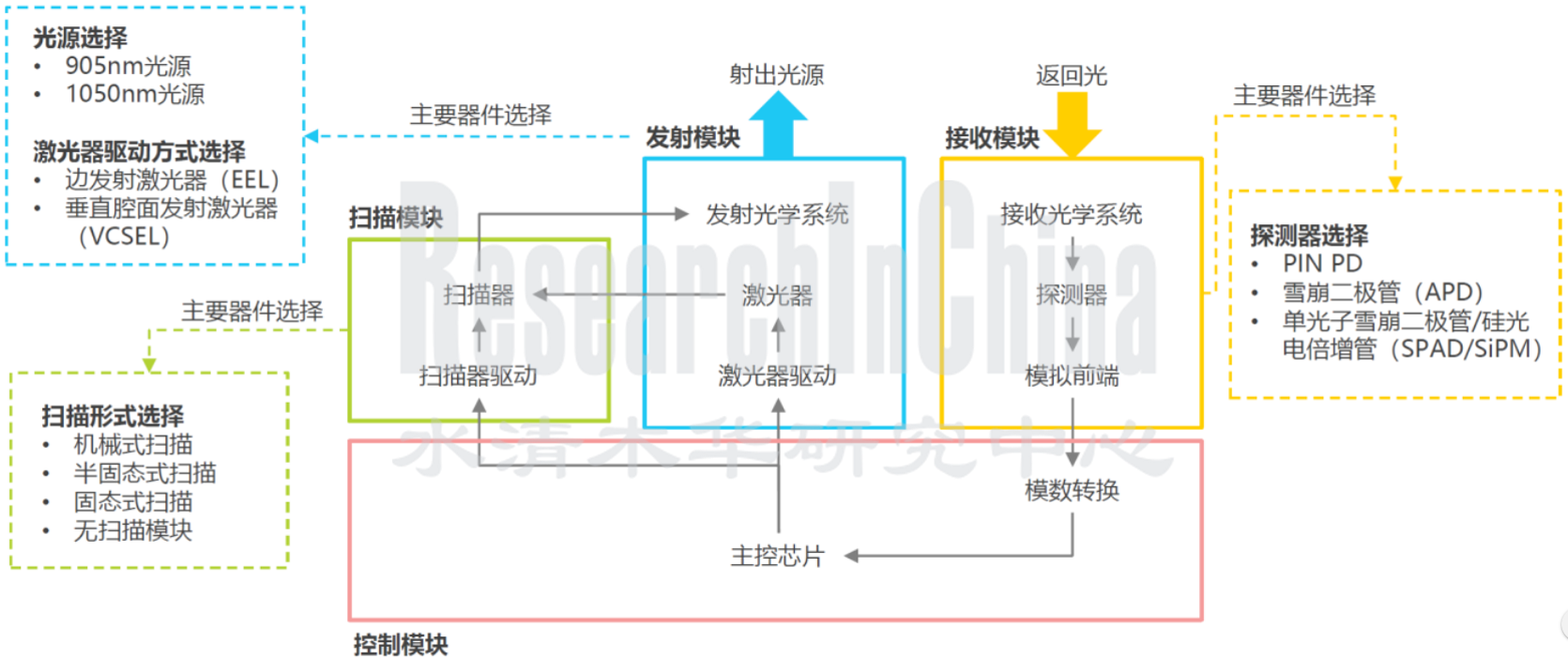

激光雷达硬件可分为扫描模块、发射模块、接收模块及控制模块,其中:

•发射模块负责激光源的发射;

•扫描模块主要作用是通过扫描器的机械运动控制光的传播方向,实现对特定区域的扫描(转镜、振镜、棱镜等光学组件);

•接收模块则负责接收返回光(EEL、VCSEL、光纤激光器等);

•控制模块主要通过算法处理生成最终的点云模型,以供后续自动驾驶决策算法参考生成后续行进策略(FPGA、ASIC、SoC等芯片)。

激光雷达硬件构成

图片来源:网络

发射模块有相对成熟的ToF和具有发展空间的FMCW;光源有905nm和1550nm两种选择;探测器有主流的APD和新兴的SPAD、SiPM;扫描方式可以分为棱镜方案、转镜方案、MEMS微振镜、FLASH和OPA。

发射模块:激光光源、激光器全面发展

1)探测方式——ToF依旧是主流,FMCW为未来方向

目前ToF市场相对成熟、且有着完整的产业链,但生产成本陷入瓶颈,很难再降低;相较ToF,FMCW具有抗干扰性强、测量距离长、分辨率高、对道路障碍物探测更加敏感等优势,这可以帮助精确测量距离和障碍物形状。此外,FMCW激光雷达可以连续采集数据,从而获得更详细的信息。不过,FMCW目前仍处于初期发展阶段,技术成熟度较低,离量产装车还有一段距离。

ToF和FMCW对比

图片来源:光大证券

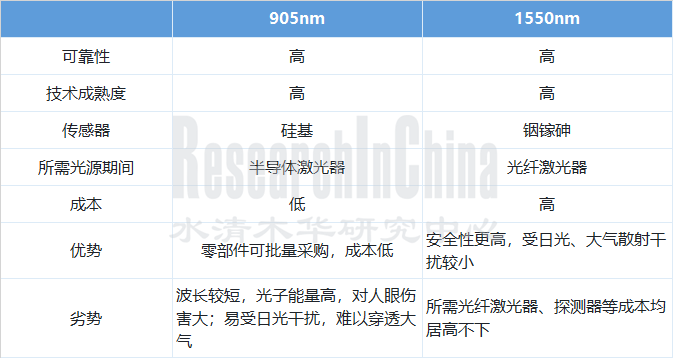

2)激光光源——905nm向1550nm逐渐演进

目前激光雷达应用的主要包括905nm与1550nm光源。虽然905nm光源采用的半导体激光器成本要低于1550nm光源的光纤激光器,但是1550nm光源人眼安全性更高,受日光、大气散射等干扰更小,更易穿透大气。

905nm与1550nm激光光源对比

来源:《2023年激光雷达核心部件产业研究报告》

3)激光器——EEL是当前主流方案,未来向VCSEL演进

激光器是激光雷达发射模块的重要组成部分,主要方案有边发射激光器(EEL)、垂直腔面发射激光器(VCSEL)和光纤激光器三种。随着激光雷达由机械式和混合固态式向固态式发展,EEL和光纤激光器将逐渐向VCSEL演进。

由于技术同源、结构类似、应用的激光发射技术和激光波长高度重叠,所以天孚通信、中际旭创、光库科技等光模块企业入局激光雷达产业。

主流车载激光雷达发射模块对比

图表来源:《2023年激光雷达核心部件产业研究报告》

扫描模块:转镜、MEMS微振镜是主流方案,但自研成趋势

转镜和MEMS微振镜是目前激光雷达扫描模块采用的主流方案,虽然Mirrorcle、滨松光子等可以提供多种尺寸的MEMS微振镜,但是大尺寸的MEMS微振镜价格高昂,对于激光雷达厂商来说,较高的成本是很难商用的。因此Innoviz、Blickfeld、禾赛科技、岭纬科技等激光雷达厂商均自研布局MEMS微振镜,或是通过投资/收购公司的方式布局MEMS微振镜,如速腾聚创成立了苏州希景微机电,英飞凌收购荷兰Innoluce。

主流车载激光雷达的扫描模块对比

图表来源:《2023年激光雷达核心部件产业研究报告》

接收模块:APD将逐步被SPAD/SiPM替代

目前激光雷达所用的接收端主要分APD、SPAD/SiPM两大路线,这两种路线其实同根同源,都是利用二极管的雪崩击穿效应。其中APD受自然光和环境温度干扰程度更轻,因而当前主流的ToF激光雷达多采用APD方案。SPAD则是在APD基础上更进一步,可对单光子进行检测,因此具有更高的增益和更远的探测距离。而SiPM则是一组并联的SPAD,可有效弥补SPAD对光强感知能力不足的问题。因此,SPAD/SiPM将逐步取代APD。

控制模块:FPGA仍是主流,LiDAR厂商开启SoC自研

目前激光雷达主控芯片以FPGA为主,主要实现时序控制、波形算法处理、其他功能模块控制等,一些厂商也会选择具有更高运行效率和显著规模效应的ASIC。但随着市场对激光雷达产品的测远能力、点频以及小型化的要求不断提升,对芯片集成度、运算能力的要求也越来越高,而这些正是SoC所具备的优势,同时SoC系统复杂度更低,成本也显著降低,适合规模化批量生产。

虽然FPGA因其多方面的优势目前仍是激光雷达的主流主控芯片,但一些LiDAR厂商为了有更大的自主性、性能可靠性,以及提供更好的用户体验开始布局自研SoC。相较外购FPGA,自研SoC可以精确匹配雷达特征,从而节省成本,更快地实现采集、处理和分析信息。目前,禾赛科技、Ouster等激光雷达厂商已开始自研SoC芯片。

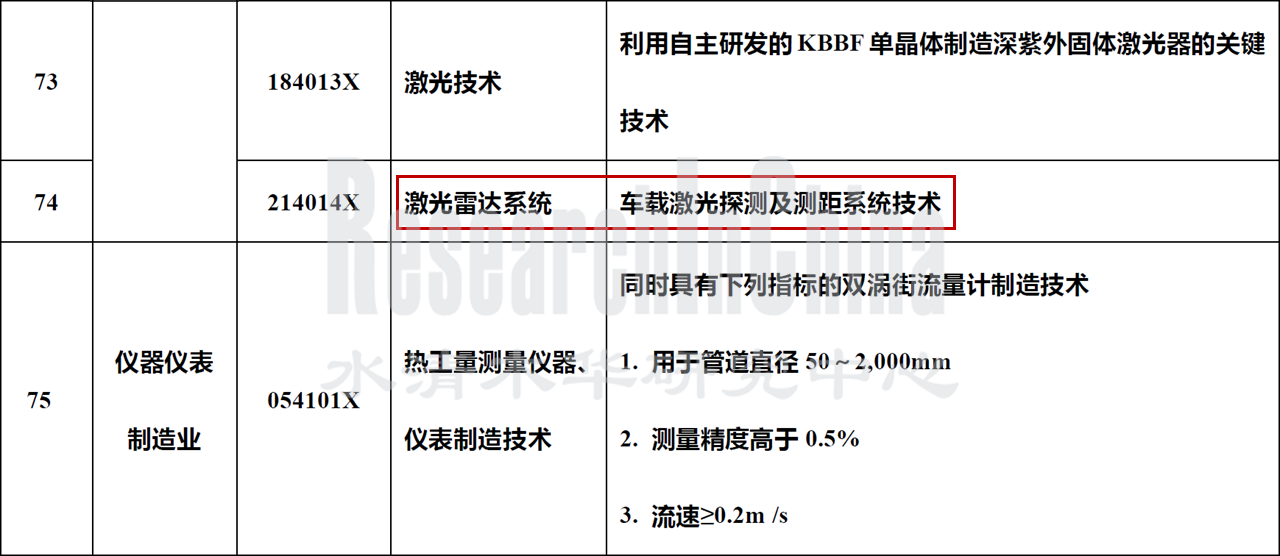

此外,芯辉科技、国科光芯、芯视界、飞芯电子、识光芯科、摩尔芯光、阜时科技等国内企业纷纷布局激光雷达芯片。中国企业无论是在激光雷达整机方面,还是在激光雷达核心零部件方面,均具备很强的竞争力。为了保护产业发展,科技部对《中国禁止出口限制出口技术目录》的修订中,拟限制激光雷达等技术出口。

来源:科技部

第一章 车载激光雷达核心部件发展现状

1.1 激光雷达构成和基础概念

1.1.1 激光雷达的核心模块

1.1.2 激光雷达结构

1.1.3 基础术语

1.1.4 激光雷达产业构成

1.1.5 激光雷达技术路线

1.1.6 激光雷达厂家的技术路线选择

1.1.7 激光雷达市场规模

1.2 发展现状和趋势

1.2.1 激光雷达零部件产业链

1.2.2 激光雷达各部件的成本占比

1.2.3 集成化、芯片化是降本重点

1.2.4 激光雷达平均价格预测

1.2.5 激光雷达行业的供应商关系

1.2.6 激光雷达行业的产业链整合

1.2.7 趋势1

1.2.8 趋势2

1.2.9 趋势3

1.2.10 趋势4

第二章 激光雷达扫描模块、光学元件及供应商

2.1 基本原理和发展现状

2.1.1 扫描模块发展现状

2.1.2 棱镜方案不受市场认可

2.1.3 转镜方案

2.1.4 转镜方案及代表厂商

2.1.5 MEMS微振镜方案

2.1.6 MEMS微振镜方案优缺点

2.1.7 MEMS微振镜方案代表产品

2.1.8 扫描模块—FLASH方案

2.1.9 FLASH方案代表产品

2.1.10 扫描模块—OPA方案

2.1.11 激光雷达核心光学组件

2.1.12 光学组件主要供应商

2.2 扫描模块对比

2.2.1 主流车载激光雷达的扫描模块对比

2.2.2 各供应商MEMS微振镜参数对比

2.3 扫描和光学模块供应商:滨松

2.3.1 公司简介

2.3.2 汽车领域应用

2.3.3 光学组件

2.3.4 光学组件产品(1)

2.3.5 光学组件产品(2)

2.3.6 扫描模块产品

2.4 扫描和光学模块供应商:MicroVision

2.4.1 公司简介

2.4.2 MicroVision的激光雷达业务

2.4.3 扫描模块产品

2.4.4 主要客户

2.5 扫描和光学模块供应商:Mirrorcle

2.5.1 公司简介

2.5.2 Mirrorcle的MEMS业务简介

2.5.3 MEMS微振镜产品

2.5.4 MEMS微振镜/集成镜

2.5.5 扫描模块产品

2.6 扫描和光学模块供应商:英唐智能

2.6.1 公司简介

2.6.2 扫描模块产品

2.7 扫描和光学模块供应商:舜宇光学

2.7.1 光学组件业务

2.7.2 光学组件产品

2.8 扫描和光学模块供应商:永新光学

2.8.1 公司简介

2.8.2 激光雷达相关光学专利及技术

2.8.3 主要产品

2.9 扫描和光学模块供应商:腾景科技

2.9.1 公司简介

2.9.2 光学组件业务

2.9.3 光学薄膜/光纤器件技术

2.10 扫描和光学模块供应商:福晶科技

2.10.1 公司简介

2.10.2 光学组件业务

2.11 扫描和光学模块供应商:炬光科技

2.11.1 公司简介

2.11.2 激光雷达业务

第三章 激光雷达发射模块及供应商

3.1 基本原理

3.1.1 激光发射器

3.1.2 探测方式

3.1.3 ToF

3.1.4 FMCW

3.1.5 激光光源

3.1.6 激光器

3.2 发射模块发展现状和趋势

3.2.1 量产激光雷达的发射器和价格

3.2.2 全球厂商纷纷布局多结VCSEL芯片

3.2.3 905nm/1550nm激光器行业现状

3.2.4 主流车载激光雷达发射模块对比

3.2.5 各供应商激光器参数对比

3.3 发射模块供应商:AMS-OSRAM

3.3.1 公司简介

3.3.2 激光器业务简介

3.3.3 发射模块主要产品(1)

3.3.4 发射模块主要产品(2)

3.3.5 发射模块主要产品(3)

3.3.6 发射模块主要产品(4)

3.4 发射模块供应商:Lumentum

3.4.1 公司简介

3.4.2 发射模块主要产品(1)

3.4.3 发射模块主要产品(2)

3.4.4 发射模块主要产品(3)

3.5 发射模块供应商:Coherent

3.5.1 公司简介

3.5.2 发射模块主要产品(1)

3.5.3 发射模块主要产品(2)

3.6 发射模块供应商:长光华芯

3.6.1 公司简介

3.6.2 激光器业务简介

3.6.3 发射模块主要产品(1)

3.6.4 发射模块主要产品(2)

3.7 发射模块供应商:炬光科技

3.7.1 激光器业务简介

3.7.2 发射模块主要产品(1)

3.7.3 发射模块主要产品(2)

3.7.4 发射模块主要产品(3)

3.7.5 发射模块主要产品(4)

3.7.6 炬光科技发射模组产品参数对比

3.8 发射模块供应商:凯普林光电

3.8.1 公司简介

3.8.2 发射模块产品

3.9 发射模块供应商:Hamamatsu

3.9.1 发射模块主要产品(1)

3.9.2 发射模块主要产品(2)

第四章 激光雷达接收模块及供应商

4.1 基本原理和发展现状

4.1.1 探测器简介

4.1.2 探测器性能对比

4.1.3 激光雷达探测器代表企业

4.2 探测器发展趋势

4.2.1 光电探测器演进趋势

4.2.2 SPAD/SiPM的PDE发展趋势及弱点

4.2.3 主流车载激光雷达接收模块对比

4.2.4 各供应商接收器对比

4.3 探测器供应商:Hamamatsu

4.3.1 滨松光子的探测器业务

4.3.2 接收模块主要产品(1)

4.3.3 接收模块主要产品(2)

4.4 探测器供应商:安森美

4.4.1 公司简介

4.4.2 安森美的探测器业务

4.4.3 接收模块主要产品(1)

4.4.4 接收模块主要产品(2)

4.4.5 接收模块主要产品(3)

4.5 探测器供应商:First Sensor

4.5.1 公司简介

4.5.2 接收模块主要产品(1)

4.5.3 接收模块主要产品(2)

4.6 探测器供应商:灵明光子

4.6.1 公司简介

4.6.2 接收模块主要产品

4.7 探测器供应商:阜时科技

4.7.1 公司简介

4.7.2 接收器业务

第五章 激光雷达芯片及供应商

5.1 基本原理和发展现状

5.1.1 信号处理过程

5.1.2 主控芯片——FPGA/ASIC/SoC

5.1.3 FPGA与ASIC对比

5.1.4 主控芯片——现阶段FPGA仍是主流

5.1.5 自研SoC芯片:禾赛科技

5.1.6 自研SoC芯片:Ouster

5.1.7 激光雷达信息处理模块

5.1.8 不同融合算法将冲击激光雷达厂商竞争力

5.2 激光雷达芯片技术发展路径

5.2.1 国外激光雷达芯片技术发展路径

5.2.2 国内激光雷达芯片技术发展路径

5.3 LeddarTech

5.3.1 LeddarTech简介

5.3.2 LeddarTech 全球网络

5.3.3 LeddarTech 汽车LiDAR技术

5.3.4 LeddarCore SoC

5.3.5 LeddarTech 产品(1)

5.3.6 LeddarTech 产品(2)

5.3.7 LeddarTech 产品(3)

5.3.8 LeddarTech 合作模式

5.3.9 LeddarTech 合作伙伴

5.3.10 LeddarTech 发展动态

5.4 南京芯视界微电子

5.4.1 公司简介

5.4.2 激光雷达芯片主要产品(1)

5.4.3 激光雷达芯片主要产品(2)

5.5 国科光芯

5.5.1 公司简介

5.5.2 激光雷达芯片主要产品

5.6 宁波芯辉科技

5.6.1 公司简介

5.6.2 激光雷达芯片主要产品(1)

5.6.3 激光雷达芯片主要产品(2)

5.6.4 激光雷达芯片主要产品(3)

5.6.5 产品研发动向

5.7 飞芯电子

5.7.1 公司简介

5.7.2 飞芯激光雷达芯片

5.7.3 飞芯激光雷达产品参数

5.7.4 发展动态

5.8 Mobileye

5.8.1 Mobileye激光雷达芯片布局

5.8.2 受益于英特尔的硅光子学制造技术

5.9 禾赛科技

5.9.1 禾赛科技自研芯片规划

5.9.2 禾赛科技自研芯片范围

5.9.3 自研芯片应用

5.10 其他激光雷达芯片厂商

5.10.1 识光芯科

5.10.2 Lumotive

5.10.3 长光华芯

5.10.4 摩尔芯光

5.10.5 阜时科技