《2023年汽车功能芯片(MCU)产业研究报告》,主要探讨了:

•汽车MCU产业概述、市场规模、市场竞争格局、缺芯分析及应对策略等研究;

•汽车MCU细分应用场景:车身控制、自动驾驶、智能座舱、动力与底盘控制、中央计算和Zonal控制器等场景,MCU主要玩家、产品选型、国产化替代等研究;

•汽车MCU关键技术点:生产工艺(前道、后道)的发展趋势、MCU功能安全的演进、MCU集成使用方式等;

•国外主要车用MCU的产品布局、规划、新产品部署研究;

•国产MCU厂商的车用MCU产品布局、规划、新产品部署研究。

车用MCU将持续短缺,主机厂如何破局

虽然汽车大面积缺芯恐慌已告一段落,但新能源汽车的高速增长,使得车用MCU,尤其高端32位MCU在2023年仍将面临局部供应紧张。

目前车用芯片IDM制造厂委外比重约 15%,委外产品以 MCU 为主,虽然NXP、英飞凌、瑞萨等厂商都是IDM模式,但车用MCU的生产主要还是采用代工模式。例如NXP虽然自建了晶圆厂,但一般90nm及更高规格的工艺依然会外包,比如高规格的 i.MXRT1170 MCU产品采用的是28nm生产工艺,就需要找晶圆厂代工。

从目前的代工领域看,车用MCU领域约70%的产品是由台积电代工,台积电也正积极在中国南京、日本等地扩建28nm成熟制程产能。各大厂商目前都在积极扩产,但梳理台积电和主要 MCU 厂商的扩产计划可知,短期内主要IDM及晶圆代工厂MCU新产能释放仍然有限。

车用MCU缺货涨价,不仅让主机厂成本上升,还会导致汽车减产。因此,主机厂希望建立更安全的芯片供应链体系。

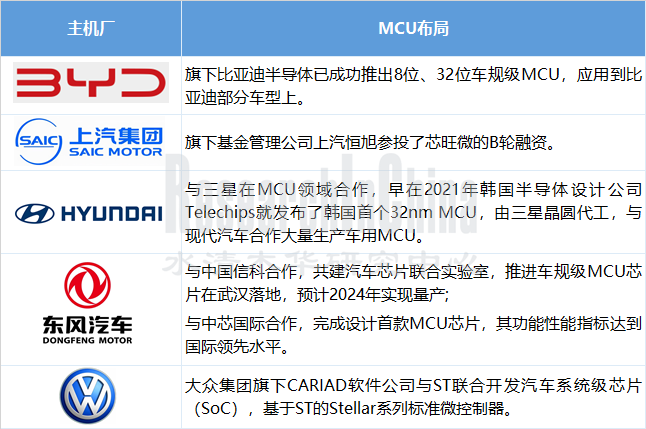

主机厂加强MCU布局

来源:佐思汽研《2023年汽车功能芯片(MCU)产业研究报告》

•主机厂寻求与MCU芯片厂深度绑定,以实现芯片标准化和供应链安全

大众:2022年7月通过旗下软件公司CARIAD与ST达成深度绑定,联合ST开发车用芯片,由台积电进行晶圆代工。定制芯片将基于ST的Stellar系列MCU架构进行扩展,未来大众集团的所有一级供应商将只使用双方联合开发的芯片(AU1系列),或者ST的Stellar系列标准MCU。

来源:CARIAD

•国产MCU步入发展快车道

上汽:明确了大算力芯片和MCU芯片的国产化策略,2022年上汽通用五菱采用了芯旺微电子生产的KF32A系列车用MCU产品,型号为KF32A150MQV。

东风:2021年就与中国信科达成战略合作,以汽车MCU芯片为合作重点,共建汽车芯片联合实验室,推进车规级MCU芯片在武汉落地布局;此外还与中芯国际达成合作,完成设计了首款MCU芯片,其功能性能指标达到国际领先水平。

目前,在国产化替代方面,国产车用MCU厂商主要是从产品性能要求较低的车身域切入,已经形成一定规模的国产替代。

•车身控制:比亚迪半导体、芯旺微、赛腾微等企业已经在基础车身控制领域实现前装量产,且一些厂商采用全国产化生产,具备一定的价格优势;

•智能座舱:Tier 1已经开始国内供应座舱娱乐版块的MCU,目前杰发科技、华大半导体等能与国外厂商对标;

•自动驾驶/ADAS:国产MCU短期内能切入该领域的机会较小,但芯驰科技、芯旺微电子、兆易创新等都有相关产品规划;

•动力、底盘:国内暂时缺少该领域的标的,优先有产品落地的玩家,更有机会实现弯道超车。

车用MCU技术趋势:多核高频、高安全、新型存储、工艺制程升级

汽车用MCU主要包括8位、16位、32位。随着汽车智能化的发展,32位MCU被广泛使用,已经占据车用MCU主要市场份额。新一代MCU需要具备安全处理,或者冗余决策的能力,从MCU技术演进方面看,高性能、智能化、高集成度已经成为发展趋势。

•多核高频:供应商主要采用配置多个高主频的内核来提高MCU的运算处理能力和安全等级

大部分车用MCU单核或者双核架构,主频主要在100MHz左右,高性能的产品主频可达到300MHz。近年来,供应商纷纷推出多核、锁步产品,且单个内核的主频甚至可以达到800MHz-1GHz,大大提升MCU的性能。

其中,锁步结构可以有效增加安全性,即在主内核配备一个影子内核,两个内核同时执行相同的指令,再利用比较器去查找差异,一旦其中一个内核出现故障,比较器将启动纠正措施。如恩智浦希望基于现有的ASIL-B级产品,通过锁步架构达成ASIL-D级性能要求。

MCU产品本身对先进制程的要求不高,大多产品都采用8英寸晶圆、40nm及以上的工艺制程。现在为了更好地应对高主频带来的功耗问题,车用MCU厂商开始采用更为先进的芯片制造工艺,逐渐向12英寸平台迁移,采用28nm甚至22nm工艺制程。瑞萨2018年已量产28nm MCU。

部分车用MCU厂商产品生产工艺

来源:佐思汽研《2023年汽车功能芯片(MCU)产业研究报告》

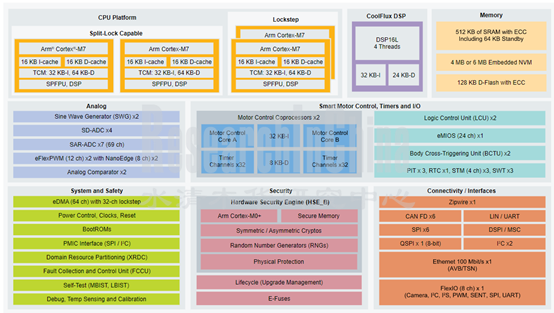

恩智浦:2022年11月推出S32K39系列车用MCU,针对电动汽车(EV)控制应用进行了优化,在网络、信息安全和功能安全方面都比传统汽车MCU更优,是S32K系列中性能最出众的产品。

S32K39搭载4个工作频率为320 MHz的Arm®Cortex®-M7内核,配置为一个锁步核和两个分立核,两个电机控制协处理器和NanoEdge™高分辨率脉宽调制(PWM),实现更高性能和精度控制,集成的DSP提供灵活的数字滤波和机器学习(ML)算法。

恩智浦S32K39架构

来源:恩智浦

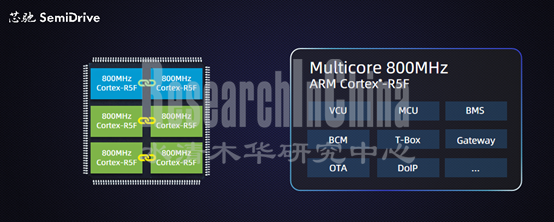

芯驰科技:2022年10月量产了E3系列MCU,分为5个系列:E3600/3400/3200系列、E3300系列和E3100系列。其中,低功耗、高集成度的E3100系列是针对BCM、Gateway、T-Box、IVI等设计的;E3300系列是显示MCU,集成了高性能图像处理引擎,应用于座舱显示;E3600/E3400/E3200系列则应用于BMS、刹车、底盘、ADAS等高安全性领域。

E3系列有单核、双核、四核和六核,主频从300MHz、400MHz、600MHz到800MHz。其中高性能版本内置了6个主频可达800MHz的ARM Cortex-R5F内核,其中4个CPU还可以配置成双核锁步或者独立运行,功能安全等级达到ASIL-D。据悉目前已经有20家左右的车厂和Tier1开展了基于E3系列MCU的应用开发。

来源:芯驰科技

•MCU引入新型存储技术

MCU主要使用的是内嵌闪存,随着MCU性能的提升,闪存可擦写次数太少,使其不适合作为数据存储器,已经不能满足车用MCU的需求。因此车用MCU大厂已经率先开始布局新型存储技术,主要包括阻变存储器(RRAM)、相变存储器(PCM)和磁性存储器(MRAM)。

MCU厂商对新型存储技术的布局

来源:佐思汽研《2023年汽车功能芯片(MCU)产业研究报告》

E/E架构升级趋势下,MCU的应用趋势

目前,汽车E/E架构正从分布式架构向域控架构发展。域控架构下,部分ECU会被取代,相应的MCU用量也会减少。此外,采用了域控架构之后,有一部分MCU也被高算力的SoC取代,变成“SoC+MCU”控制芯片格局。因此,整车来看,后期MCU的单车用量会有所下滑,所使用的MCU对功能安全也会有更高的要求。

•(1)域集中式架构下的“SoC+MCU”组合

智能座舱的发展推动流媒体后视镜、HUD、多屏互联等装车,对座舱芯片的算力提出了更高的要求,因此主控芯片一般会采用SoC芯片,运行在复杂的操作系统上,做大数据处理。而MCU主要访问车身网络,用于CAN/LIN总线的唤醒、通讯以及电源管理等。此外,MCU也会对SoC进行电源管理和状态监控。

智驾域控和座舱域控的硬件架构很相似,也是“SoC+MCU”的方案。目前主流的L2+/L3的域控基本都是1-2个SoC+1个MCU。其中MCU作为安全芯片,主要负责目标级传感器融合和实时性要求很高的决策任务。

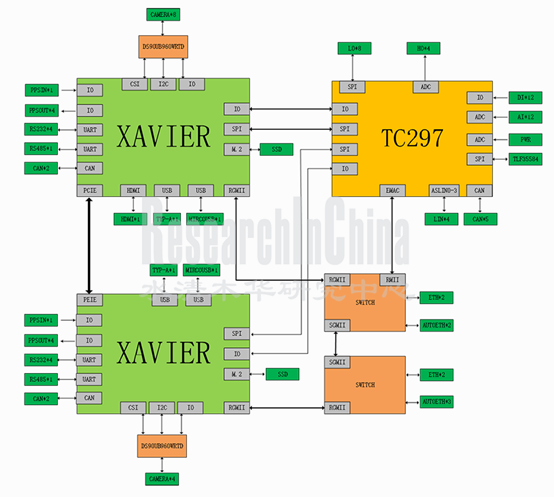

Ecotron:在2019年推出第一代ADAS域控制器EAXVA03,采用NVIDIA Xavier SoC和Infineon TC297 MCU。其中TC297 作为一个安全芯片,用于满足ISO26262功能安全需求(ASIL-C/D级别)的控制应用场景,如安全监控、冗余控制、网关通讯及整车控制。

目前,该域控制器演进到第三版EAXVA05,采用了2个Xavier和1个TC297,可以提供更大的算力。

EAXVA05架构图

来源:Ecotron

日产:第一代ADAS域控制器采用两颗MCU芯片的主从MCU架构,主MCU芯片采用瑞萨的R5F72531KFPU,从MCU芯片采用瑞萨的R5F35L8KFF。到第二代ADAS域控制器就演变为SoC+MCU的结构,主芯片采用瑞萨 R-Car SoC,从芯片采用瑞萨RH850 MCU。RH850用来接收结果数据并将操控方向盘、油门、刹车等控制命令发送至相关ECU控制单元。

•(2)MCU集成到SoC

系统级芯片(SoC)集成了CPU、GPU、DSP、ISP以及AI引擎等。未来,SoC芯片会集成部分低端MCU功能,以简化系统设计,此外MCU也可作为SoC芯片安全冗余的备选方案。特斯拉双FSD HW3.0域控中就去掉了MCU单元。

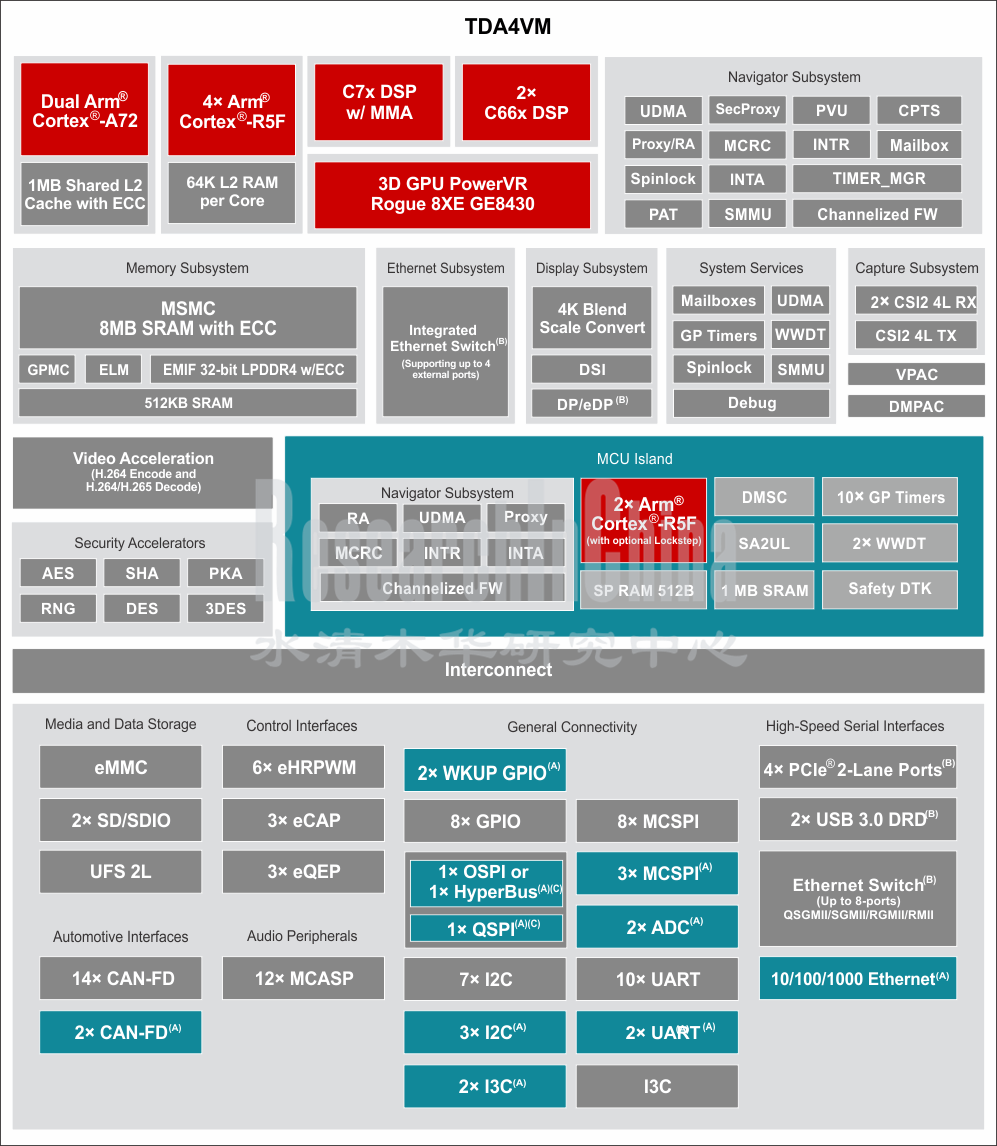

已有一些厂商开始将MCU集成到SoC里面,替代外挂MCU,比如TI推出的TDA4VM,将实时MCU、功能安全MCU、C7x DSP、MMA深度学习加速器、VPAC DMPAC视觉加速器、内部的ISP和以太网交换机等集成到一颗芯片上,简化了ADAS系统的硬件复杂度。

TDA4VM结构图

来源:TI

第一章 汽车MCU产业现状

1.1 汽车MCU概述

1.1.1 汽车MCU分类

1.1.2 汽车MCU结构

1.1.3 汽车MCU主流内核架构(1)

1.1.4 汽车MCU主流内核架构(2)

1.1.5 汽车MCU应用

1.1.6 汽车MCU技术演进趋势

1.1.7 汽车MCU生产方式:代工为主

1.2 汽车MCU市场规模

1.2.1 MCU单车用量

1.2.2 车规MCU价格

1.2.3 全球车用MCU市场规模(分8位/16位/32位)

1.2.4 中国乘用车用MCU市场规模预测

1.2.5 中国乘用车用MCU市场规模预测-附录

1.3 汽车MCU竞争格局

1.3.1 全球MCU市场竞争格局:国外厂商垄断中高端车规MCU市场

1.3.2 中国车规MCU市场竞争格局

1.3.3 车规MCU市场玩家一:传统汽车芯片供应商(1)

1.3.4 车规MCU市场玩家一:传统汽车芯片供应商(2)

1.3.5 车规MCU市场玩家一:传统汽车芯片供应商(3)

1.3.6 车规MCU市场玩家二:主机厂

1.3.7 车规MCU市场潜在玩家一:芯片设计公司

1.3.8 车规MCU市场潜在玩家二:Tier 1

1.3.9 国外玩家车规MCU产品总结(1)

1.3.10 国外玩家车规MCU产品总结(2)

1.3.11 国外玩家车规MCU产品总结(3)

1.3.12 国内玩家车规MCU产品总结(1)

1.3.13 国内玩家车规MCU产品总结(2)

1.3.14 国内玩家车规MCU产品总结(3)

1.3.15 国内玩家车规MCU产品总结(4)

1.3.16 国内玩家车规MCU产品总结(5)

1.3.17 国内玩家车规MCU产品总结(6)

1.3.18 国内玩家车规MCU产品总结(7)

1.3.19 国内玩家车规MCU总结:产品对标国外大厂(1)

1.3.20 国内玩家车规MCU总结:产品对标国外大厂(2)

1.4 汽车MCU缺芯和应对策略

1.4.1 汽车MCU短期持续处于供应紧张状态(1)

1.4.2 汽车MCU短期持续处于供应紧张状态(2)

1.4.3 汽车MCU短期持续处于供应紧张状态(3)

1.4.4 应对策略一:Tier 1 扩建12英寸晶圆厂

1.4.5 应对策略二:主机厂+芯片厂+晶圆厂深度绑定

第二章 汽车MCU主要应用领域

2.1 应用领域一:车身控制

2.1.1 车身控制对MCU应用趋势:传统功能多,MCU需求相对稳定

2.1.2 车身控制MCU市场国产化替代情况

2.1.3 国外车身控制MCU产品选型(1)

2.1.4 国外车身控制MCU产品选型(2)

2.1.5 国内车身控制MCU产品选型(1)

2.1.6 国内车身控制MCU厂商产品选型(2)

2.1.7 车身域控MCU案例:NXP基于S32K3的车身域控方案(1)

2.1.8 车身域控MCU案例:NXP基于S32K3的车身域控方案(2)

2.2 应用领域二:自动驾驶

2.2.1 MCU对自动驾驶的重要性

2.2.2 自动驾驶演进对MCU应用趋势:ADAS功能域集中,MCU使用范围缩窄

2.2.3 自动驾驶MCU国产化替代情况

2.2.4 国外自动驾驶MCU产品选型(1)

2.2.5 国外自动驾驶MCU产品选型(2)

2.2.6 国内自动驾驶MCU产品选型

2.2.7 自动驾驶MCU产品案例:英飞凌域控MCU

2.2.8 自动驾驶MCU应用案例一:知从科技ADAS 域控制器

2.2.9 自动驾驶MCU应用案例二:日产ADAS域控制器

2.2.10 自动驾驶MCU应用案例三:法雷奥最新一代前向摄像头

2.2.11 自动驾驶MCU应用案例四:大陆第五代前向雷达

2.3 应用领域三:智能座舱

2.3.1 智能座舱领域MCU应用趋势:MCU地位下降(1)

2.3.2 智能座舱领域MCU应用趋势:MCU地位下降(2)

2.3.3 智能座舱MCU国产化替代情况

2.3.4 国外智能座舱MCU产品选型(1)

2.3.5 国外智能座舱MCU产品选型(2)

2.3.6 国内智能座舱MCU产品选型

2.3.7 智能座舱MCU应用案例一:迈凯伦GT座舱

2.3.8 智能座舱MCU应用案例二:福特EVOS

2.3.9 智能座舱MCU应用案例三:蔚来ET7

2.4 应用领域四:动力与底盘控制

2.4.1 动力与底盘控制领域MCU应用趋势:电动系统推动MCU需求增长

2.4.2 动力与底盘控制用MCU国产化替代情况

2.4.3 国外动力与底盘控制MCU产品选型(1)

2.4.4 国外动力与底盘控制MCU产品选型(2)

2.4.5 国外动力与底盘控制MCU产品选型(3)

2.4.6 国内动力与底盘控制MCU产品选型

2.4.7 动力与底盘控制MCU应用案例:大众ID.3逆变器

2.5 应用领域五:中央计算+Zonal控制器

2.5.1 Zonal EEA演进

2.5.2 Zonal EEA演进面临的挑战

2.5.3 中央计算+Zonal控制器对MCU的需求

2.5.4 中央计算+Zonal控制器用MCU案例一:英飞凌TC4xx(1)

2.5.5 中央计算+Zonal控制器用MCU案例一:英飞凌TC4xx(2)

2.5.6 中央计算+Zonal控制器用MCU案例一:英飞凌TC4xx(3)

2.5.7 中央计算+Zonal控制器用MCU案例一:英飞凌TC4xx(4)

2.5.8 中央计算+Zonal控制器用MCU案例二:芯驰科技E3系列

2.5.9 中央计算+Zonal控制器用MCU案例三:瑞萨RH850

第三章 汽车MCU关键技术点

3.1 关键技术点一:生产工艺

3.1.1 前道工序技术趋势一:向先进工艺制程演进(1)

3.1.2 前道工序技术趋势一:向先进工艺制程演进(2)

3.1.3 前道工序技术趋势一:不同生产工厂的MCU加强工艺制程布局

3.1.4 前道工序技术趋势二:向多核/高主频演进(1)

3.1.5 前道工序技术趋势二:向多核/高主频演进(2)

3.1.6 前道工序技术趋势二:向多核/高主频案例(芯驰科技)

3.1.7 前道工序技术趋势三:MCU开始嵌入新型存储

3.1.8 前道工序技术趋势三:MCU厂商新型存储技术布局

3.1.9 前道工序技术趋势三:MCU厂商新型存储技术案例(1)

3.1.10 前道工序技术趋势三:MCU厂商新型存储技术案例(2)

3.1.11 后道工序:封装技术演进

3.1.12 后道工序:先进封装技术平台

3.1.13 后道工序:车规MCU封装技术

3.1.14 后道工序:部分MCU封装厂商

3.2 关键技术点二:功能安全

3.2.1 车规MCU芯片测试与认证

3.2.2 车规级MCU的认证标准(1)

3.2.3 车规级MCU的认证标准(2)

3.2.4 车规级MCU认证标准一:AEC-Q系列

3.2.5 车规级MCU认证标准二:ASIL功能安全

3.2.6 汽车MCU对ASIL功能安全的需求

3.2.7 满足ASIL-B功能安全的MCU产品总结:国外(1)

3.2.8 满足ASIL-B功能安全的MCU产品总结:国外(2)

3.2.9 满足ASIL-B功能安全的MCU产品总结:国内(1)

3.2.10 满足ASIL-B功能安全的MCU产品总结:国内(2)

3.2.11 满足ASIL-C功能安全的MCU产品总结:国外

3.2.12 满足ASIL-D功能安全的MCU产品总结:国外(1)

3.2.13 满足ASIL-D功能安全的MCU产品总结:国外(2)

3.2.14 满足ASIL-D功能安全的MCU产品总结:国内(1)

3.2.15 满足ASIL-D功能安全的MCU产品总结:国内(2)

3.2.16 满足车规功能安全的MCU新产品一:芯驰科技 E3“控之芯”系列

3.2.17 满足车规功能安全的MCU新产品二:水木蓝鲸CVM0144

3.3 关键技术点三:高集成性

3.3.1 单颗MCU芯片集成更多功能(1)

3.3.2 单颗MCU芯片集成更多功能(2)

3.3.3 MCU与其它芯片整合成MCU+解决方案(1)

3.3.4 MCU与其它芯片整合成MCU+解决方案(2)

3.3.5 MCU与其它芯片整合成MCU+解决方案(3)

3.3.6 MCU与其它芯片整合成MCU+解决方案(4)

3.3.7 MCU集成到SoC上(1)

3.3.8 MCU集成到SoC上(2)

3.3.9 MCU集成到SoC上(3)

第四章 国外车规级MCU供应商

4.1 瑞萨电子

4.1.1 瑞萨电子MCU产品线

4.1.2 瑞萨电子车规MCU产品:RH850系列

4.1.3 瑞萨电子车规MCU产品:RH850系列特征

4.1.4 瑞萨电子车规MCU产品:RL78/F24和RL78/F23

4.1.5 瑞萨电子MCU应用:低成本座舱仪表

4.1.6 瑞萨电子MCU应用:域控单元

4.1.7 瑞萨电子MCU应用:汽车网关

4.2 NXP

4.2.1 NXP车规MCU产品线

4.2.2 NXP车规MCU产品:S32K系列

4.2.3 NXP车规MCU新产品:S32Z/S32E(1)

4.2.4 NXP车规MCU新产品:S32Z/S32E(2)

4.2.5 NXP车规MCU新产品:S32K39

4.2.6 NXP MCU生产基地

4.3 英飞凌

4.3.1 英飞凌车规级MCU产品线(1)

4.3.2 英飞凌车规级MCU产品线(2)

4.3.3 英飞凌车规MCU产品:Traveo™ II系列

4.3.4 英飞凌车规MCU产品:AURIX™ 系列

4.3.5 英飞凌车规MCU产品:AURIX™ TC 3系列

4.3.6 英飞凌车规MCU产品:AURIX™ TC4xx(开发中)

4.3.7 英飞凌车规MCU产品:AURIX™ TC4xx软件应用架构

4.4 意法半导体

4.4.1 ST车规级MCU产品线

4.4.2 ST车规MCU产品:Stellar系列(1)

4.4.3 ST车规MCU产品:Stellar系列(2)

4.4.4 ST车规MCU产品:SPC5系列(1)

4.4.5 ST车规MCU产品:SPC5系列(2)

4.4.6 ST车规MCU产品:SPC5系列(3)

4.4.7 ST车规MCU产品:SPC5系列工艺演进

4.4.8 ST车规MCU新产品:Stellar P

4.4.9 ST车规MCU新产品:Stellar E

4.4.10 ST车规级MCU生态合作伙伴

4.5 TI

4.5.1 TI MCU业务

4.5.2 TI车规MCU产品:C2000系列

4.5.3 TI车规MCU产品:Jacinto系列(1)

4.5.4 TI车规MCU产品:Jacinto系列(2)

4.5.5 TI车规MCU产品:Sitara™ AM2x系列

4.5.6 TI生产基地

4.6 微芯科技

4.6.1 微芯科技车规MCU产品线

4.6.2 微芯科技车规MCU产品:8位MCU

4.6.3 微芯科技车规MCU产品:16位MCU

4.6.4 微芯科技车规MCU产品:dsPIC33 DSC

4.6.5 微芯科技车规MCU产品:32位MCU(1)

4.6.6 微芯科技车规MCU产品:32位MCU(2)

4.6.7 微芯科技车规MCU产品:32位MCU(3)

4.6.8 微芯科技车规MCU产品:32位MCU(4)

第五章 国内车规级MCU供应商

5.1 芯旺微电子

5.1.1 芯旺微电子公司简介

5.1.2 芯旺微电子车规MCU核心竞争力:自研KungFu内核

5.1.3 芯旺微电子车规MCU产品线

5.1.4 芯旺微电子32位车规MCU国产替代优势

5.1.5 芯旺微电子车规MCU新产品:KF32A136/KF32A146

5.1.6 芯旺微电子车规MCU应用场景

5.1.7 芯旺微电子车规MCU主要客户

5.2 兆易创新

5.2.1 兆易创新MCU业务

5.2.2 兆易创新车规级MCU产品规划

5.2.3 兆易创新车规级MCU:GD32A503(1)

5.2.4 兆易创新车规级MCU:GD32A503(2)

5.2.5 兆易创新加速进行国产化替代

5.3 芯驰科技

5.3.1 芯驰科技车规级MCU产品:E3系列(1)

5.3.2 芯驰科技车规级MCU产品:E3系列(2)

5.3.3 芯驰科技基于E3 MCU的域控制器网关解决方案

5.4 比亚迪半导体

5.4.1 比亚迪半导体公司简介

5.4.2 比亚迪半导体车规级MCU产品线

5.4.3 比亚迪半导体车规MCU产品规划

5.4.4 比亚迪半导体车规MCU新产品:BS9000AMXX系列

5.5 杰发科技

5.5.1 杰发科技MCU产品线

5.5.2 杰发科技车规MCU:AC781x 系列

5.5.3 杰发科技车规MCU:AC7801x 系列

5.5.4 杰发科技车规MCU新产品:AC7802x

5.5.5 杰发科技车规MCU新产品:AC7840x(1)

5.5.6 杰发科技车规MCU新产品:AC7840x(2)

5.6 国芯科技

5.6.1 国芯科技车规MCU产品线

5.6.2 国芯科技车规MCU新产品:CCFC2012BC

5.6.3 国芯科技车规MCU新产品:CCFC2007PT

5.6.4 国芯科技车规MCU新产品:CCFC2016BC

5.6.5 国芯科技车规MCU新产品:CCFC3007PT

5.7 赛腾微电子

5.7.1 赛腾微电子MCU产品线

5.7.2 赛腾微电子MCU+ Power布局

5.7.3 赛腾微电子MCU应用动态

5.8 华大半导体

5.8.1 华大半导体MCU业务

5.8.2 华大半导体旗下小华半导体车规MCU布局

5.9 航顺芯片

5.9.1 航顺芯片车规级MCU产品系列

5.9.2 航顺芯片车规级MCU:HK32AUTO39A

5.9.3 航顺芯片车规级MCU应用:斯柯达中控娱乐系统

5.10 极海微

5.10.1 极海微MCU业务

5.10.2 极海微MCU车规认证

5.10.3 极海微车规MCU布局

5.10.4 极海微车规MCU产品:APM32F103RCT7

5.10.5 极海微车规MCU产品:APM32A407系列

5.10.6 极海微车规MCU产品:APM32A091系列

5.10.7 极海微车规MCU应用-LED车灯

5.11 云途半导体

5.11.1 云途半导体公司简介

5.11.2 云途半导体车规MCU产品线

5.11.3 云途半导体车规级MCU新产品:YTM32B1L

5.11.4 云途半导体车规级MCU新产品:YTM32B1ME(1)

5.11.5 云途半导体车规级MCU新产品:YTM32B1ME(2)

5.11.6 云途半导体车规MCU对标NXP产品

5.12 灵动微电子

5.12.1 灵动微电子MCU业务

5.12.2 灵动微电子车规MCU新产品:MM32A0140(1)

5.12.3 灵动微电子车规MCU新产品:MM32A0140(2)

5.12.4 灵动微电子MCU新产品:MM32F5系列

5.13 曦华科技

5.13.1 曦华科技MCU产品线

5.13.2 曦华科技车规级MCU新产品:CVM014x系列MCU(1)

5.13.3 曦华科技车规级MCU新产品:CVM014x系列MCU(2)

5.13.4 曦华科技车规级MCU新产品:CVM014x系列MCU(3)

5.14 芯海科技

5.14.1 芯海科技车规级产品布局

5.14.2 芯海科技车规级MCU

5.15 中微半导体

5.15.1 中微半导体车规MCU产品线

5.15.2 中微半导体车规MCU新品:BAT32A337

5.15.3 中微半导体车规MCU新品:BAT32A237

5.16 旗芯微

5.16.1 旗芯微车规MCU产品:FC4150F2M

5.16.2 旗芯微车规MCU产品:FC4150F512

5.16.3 旗芯微车规HPU产品:FC7300系列(1)

5.16.4 旗芯微车规HPU产品:FC7300系列(2)

5.17 二进制半导体

5.17.1 二进制半导体公司简介

5.17.2 二进制半导体车规MCU产品规划

5.17.3 二进制半导体车规MCU新产品:伏羲2360

5.17.4 二进制半导体车规MCU新产品:伏羲2360内核

5.17.5 二进制半导体构建汽车芯片生态

5.18 先楫半导体

5.18.1 先楫半导体车规MCU布局

5.18.2 先楫半导体车规MCU新产品:HPM6200

5.19 其它

5.19.1 复旦微电车规级MCU产品:FM33LG0xxA

5.19.2 英迪芯微车规MCU布局

5.19.3 国民技术车规MCU布局

5.19.4 凌鸥创芯车规MCU布局

5.19.5 Chipways车规MCU业务

5.19.6 紫光芯能车规MCU布局