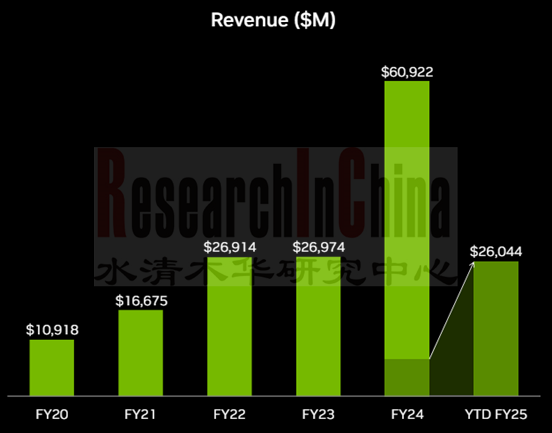

英伟达以销售AI芯片著称。2024年5月22日,英伟达公布最新财季实现营收260亿美元,同比增长262%;其毛利率78.9%,净利润达到148.1亿美元,同比上升628%。其中:

数据中心业务营收为226亿美元,创下公司历史上的新纪录,与上年同期相比大幅增长427%,与上一财季相比增长23%;汽车业务为英伟达第四大业务,最新财季营收为3.29亿美元,与上年同期相比增长11%,与上一财季相比增长17%。

来源:英伟达

谷歌、微软、Meta、亚马逊、特斯拉等科技巨头一方面采购英伟达的GPU,另一方面也在抓紧研发和部署自己的GPU,减轻对英伟达的产品依赖。

随着AI大模型应用的爆发,对AI芯片的需求出现了爆发式增长。为什么科技大厂做AI训练都选择英伟达而非英特尔或AMD?大致有这几方面原因:

·CUDA生态系统的成熟

·英伟达芯片的性能优势

·经过验证的市场先发优势

·软件和硬件的紧密结合

·强大的行业生态

CUDA实际上已成为一些高性能计算和AI应用的行业标准。许多流行的深度学习框架如TensorFlow、PyTorch等,都提供了对CUDA的原生支持,这意味着开发者可以无缝地在英伟达GPU上运行他们的代码,无需额外的适配工作。

来源:英伟达

2023-2024年,我们可以看到特斯拉减少了对汽车研发的投入,苹果放弃了造车,他们纷纷把投入重点转移到AI大模型开发及落地。

4月28日,马斯克表示:2024年特斯拉将会投资约100亿美元用于AI的训练和推理,而推理主要用于汽车。特斯拉截至到2024年4月共有3.5万个GPU用于训练自动驾驶系统。

5月27日,马斯克旗下的人工智能初创企业xAI宣布,已经成功完成60亿美元的B轮融资,公司估值达到180亿美元。训练xAI的大模型Grok 2需要约2万个英伟达H100 GPU,Grok 3型号及以上型号将需要10万个英伟达H100芯片。

在4月12日,xAI发布Grok1.5V(Vision),这是xAI首款能同时处理文本和视频的多模态模型,还包括图表、屏幕截图和照片。英伟达高级科学家Jim Fan表示Grok-1.5V最让人兴奋的是解决自动驾驶边缘案例的潜力。未来如果Grok 2和Grok 3发布,解决自动驾驶边缘案例的能力将大大加强。

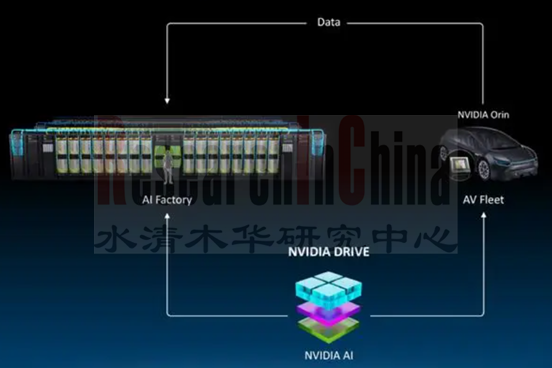

特斯拉、华为、百度等少数IT巨头能够解决自动驾驶所需超大算力。对于大多数OEM而言,则不可能自己部署和运营超大规模智算中心。因此,英伟达推出了AI工厂。

来源:英伟达

黄仁勋称,英伟达构建的不仅仅是GPU处理器,而是AI工厂,包括了CPU、GPU、内存、NVlink、InfiniBand以及以太网交换机。英伟达将专注于AI生成的新型数据中心定义为“AI工厂”。

2023年10月,英伟达表示将扩大与富士康的持续合作,以加速AI驱动的电动汽车和机器人平台的开发。双方合作重点是AI工厂的建设。富士康宣布计划建造大量基于NVIDIA CPU、GPU及其网络技术的计算系统,同时配备NVIDIA的硬件和NVIDIA AI Enterprise软件,这些系统将出售给那些希望建立自己AI数据工厂的客户。

这种“AI工厂”有望成为特斯拉Dojo超级计算机的直接竞争对手。Dojo被用于训练特斯拉的神经网络,这些神经网络用于支持、训练和改进其“全自动驾驶”。

黄仁勋称,英伟达将为整个行业生产AI,英伟达将专注于发明AI模型技术、提供模型定制开发工具,并建设便于模型微调和部署的基础设施。

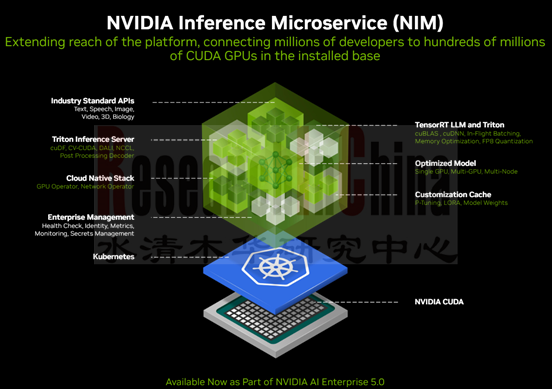

英伟达不仅连接了AI生态系统的各个参与者,还降低了行业门槛,提供了专业化支持和资源共享。英伟达的工作主要有三大块:

1、发明AI模型技术,运行AI模型并对其进行封装,也就是NIM;

2、提供模型定制开发工具,NeMo微服务可以帮助用户整理和准备数据,以便对AI进行初始训练;

3、提供基础设施,便于实现模型的微调和部署,用户可以部署在DGX Cloud基础设施上,也可以部署在本地,或是他们需要的任何地方。

来源:英伟达

1英伟达AI与汽车业务分析

1.1 总体介绍

1.1.1 英伟达公司简介

1.1.2 主要业务板块

1.1.3 英伟达营收情况

1.1.4 在AI集群的全面布局

1.1.5 英伟达的收购

1.1.6 为什么大厂做AI训练都选择英伟达?

1.1.7 英伟达AI芯片路线图

1.1.8 保持技术快速迭代

1.1.9 主要AI芯片

1.1.10 AI芯片GB200

1.1.11 AI硬件平台

1.1.12 英伟达的AI工具

1.1.13 CUDA

1.1.14 NVLink

1.1.15 大语言模型和GenAI

1.1.16 机器人开发解决方案

1.2 英伟达汽车业务

1.2.1 英伟达汽车业务合作模式

1.2.2 英伟达汽车业务营收

1.2.3 打造汽车AI 2.0

1.2.4 英伟达汽车领域合作动态

1.2.5 CES 2024 汽车合作伙伴技术展示及生态合作

1.2.6 英伟达在汽车智能化的三步走计划

1.2.7 建设人工智能工厂

1.2.8 自动驾驶解决方案

1.2.9 英伟达产品系列在汽车领域的应用案例

1.3 英伟达ORIN

1.3.1 英伟达ORIN SoC系统架构:框架图

1.3.2 英伟达ORIN SoC系统架构:功能设计

1.3.3 英伟达ORIN SoC系统架构:CPU

1.3.4 英伟达ORIN SoC系统架构:GPU

1.3.5 英伟达ORIN SoC系统架构:深度学习加速器DLA

1.3.6 英伟达ORIN SoC系统架构:可编程视觉加速器PVA,着力推广VPI

1.3.7 英伟达ORIN SoC系统架构:接口

1.3.8 以Orin为核心的智能驾驶域控制器的框架图

1.3.9 英伟达ORIN 产品系列:ORIN-X/ORIN-N等

1.3.10 英伟达ORIN 产品系列:入门级ORIN-Nano

1.4 英伟达Thor

1.4.1 英伟达发布Thor

1.4.2 英伟达Thor:采用FP8

1.4.3 英伟达Thor:面向汽车中央集中式计算机

1.4.4 英伟达Thor架构设计(1)

1.4.5 英伟达Thor架构设计(2)

1.4.6 英伟达Thor架构设计(3)

1.4.7 英伟达Thor架构设计(4)

1.4.8 英伟达Thor的车企客户

1.5 英伟达自动驾驶方案

1.5.1 英伟达Hyperion简介

1.5.2 基于Hyperion设计架构,英伟达与富士康达成战略合作

1.5.3 Hyperion 9 在2024年推出,2026年装车

1.5.4 Hyperion 9 将采用最新Hopper GPU架构

1.5.5 Hyperion 9 拥有强大的工程团队和协议栈支持

1.5.6 英伟达Drive Hyperion 8

1.5.7 英伟达Drive Hyperion 8.1:面向L2+的开发平台架构(1)

1.5.8 英伟达Drive Hyperion 8.1:面向L2+的开发平台架构(2)

1.5.9 英伟达Drive Hyperion 8.1:面向L2+的开发平台架构(3)

1.5.10 英伟达Drive Hyperion 8.1:面向L3/L4的开发平台架构

1.5.11 英伟达Drive Hyperion 8.1:硬件推荐

1.6 座舱芯片

1.6.1 英伟达座舱业务

1.6.2 联发科与英伟达合作打造智能座舱芯片

1.6.3 英伟达汽车中央计算芯片:Thor

1.6.4 英伟达深度学习处理器:Parker

1.6.5 奔驰MBUX与英伟达芯片

1.7 平台软件、中间件和工具链产品

1.7.1 英伟达自动驾驶全栈工具链

1.7.2 英伟达软件解决方案(1)

1.7.3 英伟达软件解决方案(2)

1.7.4 英伟达算法库:VPI(1)

1.7.5 英伟达算法库:VPI(2)

1.7.6 英伟达:Drive OS简介

1.7.7 英伟达:Drive OS SDK架构

1.8 算法与大模型

1.8.1 英伟达自动驾驶汽车软件栈

1.8.2 英伟达感知算法

1.8.3 英伟达感知算法模型

1.8.4 开源FoundationPose

1.8.5 NVIDIA发布大模型

1.9 AI机器人

1.9.1 英伟达GR00T项目-机器人基础大模型开发平台 (1)

1.9.2 英伟达GR00T项目-机器人基础大模型开发平台 (2)

1.9.3 英伟达GR00T项目-机器人学习和扩展开发工作流程

1.9.4 英伟达GR00T项目-机器人Isaac仿真平台

1.9.5 英伟达GR00T项目-Omniverse Replicator平台

1.9.6 NVIDIA和Intrinsic联手展示机器人应用

1.10 AI工厂

1.10.1 英伟达推出AI工厂

1.10.2 AI工厂的竞争对手

1.10.3 AI工厂主要做的三项工作

1.10.4 NVIDIA DGX Cloud

1.10.5 DGX Cloud AI Foundations

1.10.6 英伟达AI Enterprise

1.10.7 英伟达NIM

2大众集团下一代电动车平台PPE深度分析

2.1 大众PPE纯电平台:平台定位及方案配置

2.2 大众PPE纯电平台:E/E架构

2.3 大众PPE纯电平台:域控制器

2.4 大众PPE纯电平台:电池系统

2.5 大众PPE纯电平台:热管理系统

2.6 大众PPE纯电平台:电驱动系统

2.7 大众PPE纯电平台:e-tron 前驱动爆炸图

2.8 大众PPE纯电平台:后永磁同步电机

2.9 大众PPE纯电平台:后驱动刨面图和爆炸图

2.10 大众PPE纯电平台:定子和转子

2.11 电驱动系统更多介绍

2.12 电驱生产基地

2.13 大众PPE纯电平台:生态布局

2.14 大众PPE纯电平台:代表车型

3主机厂动向和新车型动向

3.1 国内传统车企动向及新车型动向

3.2 国内新兴车企及新车型动向

3.3 国外车企及新车型动向

4汽车智能化网联化发展动向

4.1 智驾/传感器/芯片动向

4.2 智舱/网联/软件动向

5汽车电动化和智能底盘动向

6政策法规、标准和市场数据