政策引爆车路云一体化

2023年12月,工信部等五部门印发《关于开展智能网联汽车“车路云一体化”应用试点工作的通知》,联合开展智能网联汽车“车路云一体化”应用试点工作。通知提出了“政府引导、市场驱动、统筹谋划、循序建设”的原则。通知明确试点建设内容包括:一是建设智能化路侧基础设施;二是提升车载终端装配率;三是建立城市级服务管理平台;四是开展规模化示范应用;五是探索高精度地图安全应用;六是完善标准及测试评价体系;七是建设跨域身份互认体系;八是提升道路交通安全保障能力;九是探索新模式新业态。

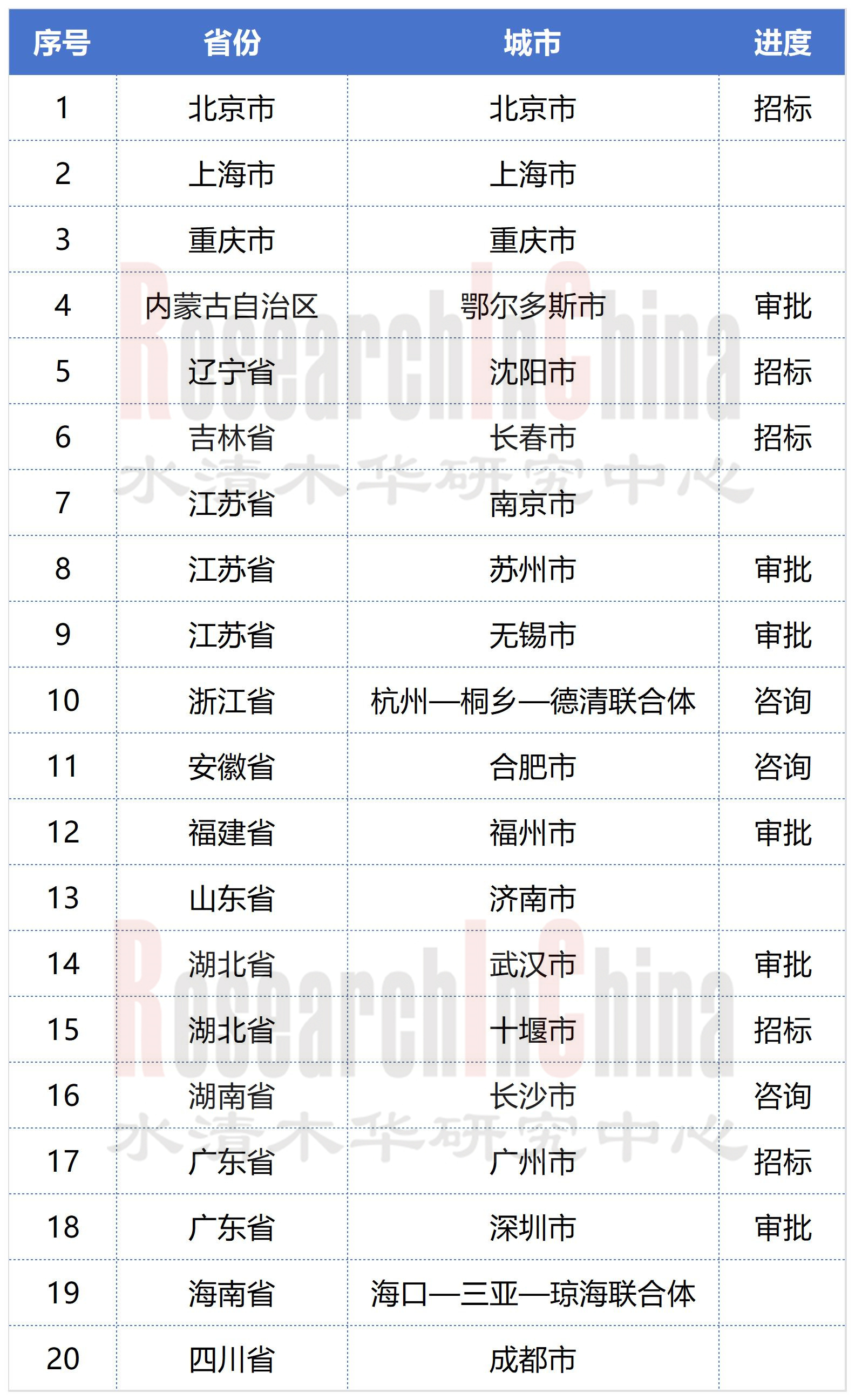

2024年3月以来,长春、长沙、鄂尔多斯、襄阳、沈阳等地政府开始招采“车路云一体化应用试点咨询服务”,中国信通院、国汽智联等研究机构中标。据不完全统计,截至9月底全国超30多个车路云一体化项目启动。其中以北京(99亿)、武汉(170亿)项目规模最大。2024年7月,工信部公布的首批车路云一体化应用试点城市,目前大部分城市也启动项目。

20个智能网联汽车“车路云一体化”应用试点项目进度

来源:佐思汽研《2024年车路云一体化研究报告》

部分车路云项目招标情况

其它项目参见:佐思汽研《2024年车路云一体化研究报告》

政策背后,多种力量驱动车路云一体化建设

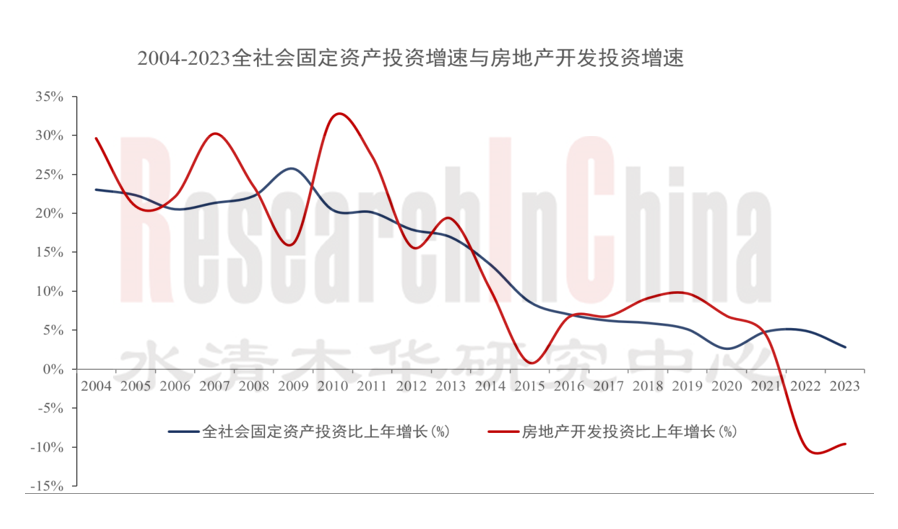

首先,车路云一体化项目,作为融合型新基建项目,有利于宏观经济复苏,促进产业、交通高质量发展。在以房地产为主的全社会固定资产投资持续下滑、宏观经济面临通缩风险的大背景下,车路云一体化即将引领新一轮新基建的投资热潮,为相关企业带来巨大发展机遇。车路云一体化是智能网联汽车、智慧交通、智慧城市的融合型基础设施,能够促进智能网联汽车、智慧城市健康快速发展。

工信部数据显示,我国新型基础设施建设投资同比增长16.2%。其中,智慧交通等投资增长34.1%。中国高速公路智能化系统建设投资比重占高速建设总投资只有1-3%,而发达经济体比例达7%-10%;车路云一体化基础建设,是智慧交通、智能网联汽车融合基础设施,预计将在2024年底开启加速模式。

2004-2023全社会固定资产投资增速与房地产开发投资增速

来源:佐思汽研《2024年车路云一体化研究报告》

Source:数据来源于国家统计局。2010年以来,房地产开发投资带动全社会固定资产投资增速持续下滑。提振宏观经济离不开新基建的扩张。“十四五”期间我国新基建投资将达 到10.6 万亿,占全社会基础设施投资10% 左右;老基建与新基建在份额上形成9:1格局。

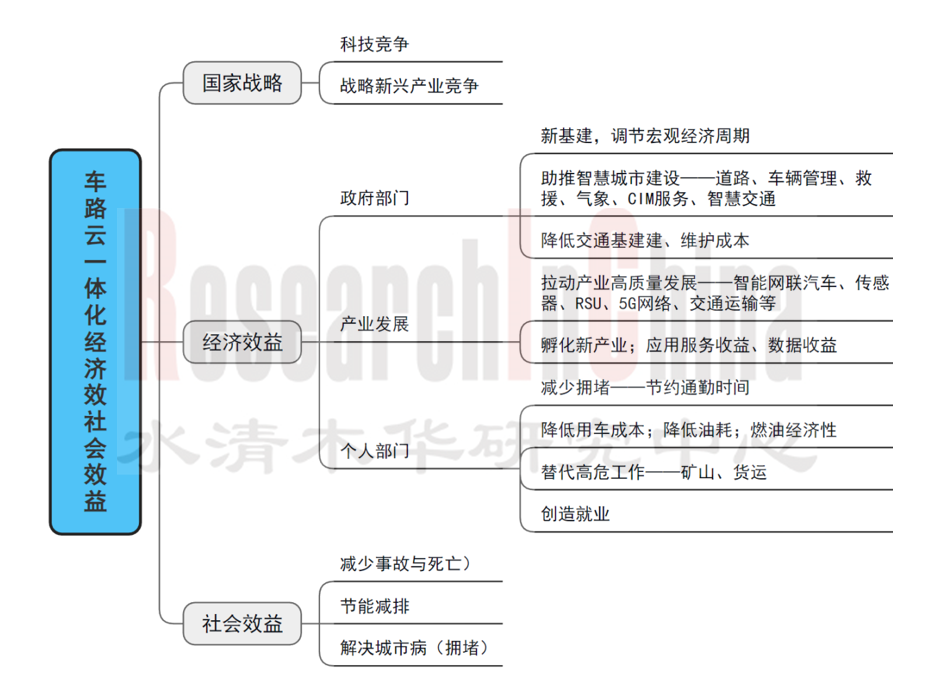

其次,车路云一体化项目还具有“减少事故死亡、节能减排、降低运输、出行成本”等多项经济社会效益。根据GSMA 的预测,到 2025 年,V2X 通信将对社会经济产生重大的积极影响:减少11000交通事故带来的死亡;减少260000起交通事故;减少40万吨CO2的排放;带来2500亿美元的经济收入;每年减少2.8亿小时的驾驶时间。《中国制造 2025重点领域技术路线图》中预测指出,到2025年,信息化、智能化的汽车可提升交通效率 80%,减少交通事故 90%,减少交通事故死亡人数 90%,减少道路交通CO2排放及能源消耗 25%以上。

其三,车路云一体化是智能网联汽车发展的必须的基础设施,是战略新兴产业重要组成,承载着国家科技战略。

车路云一体化经济社会效益

来源:佐思汽研《2024年车路云一体化研究报告》

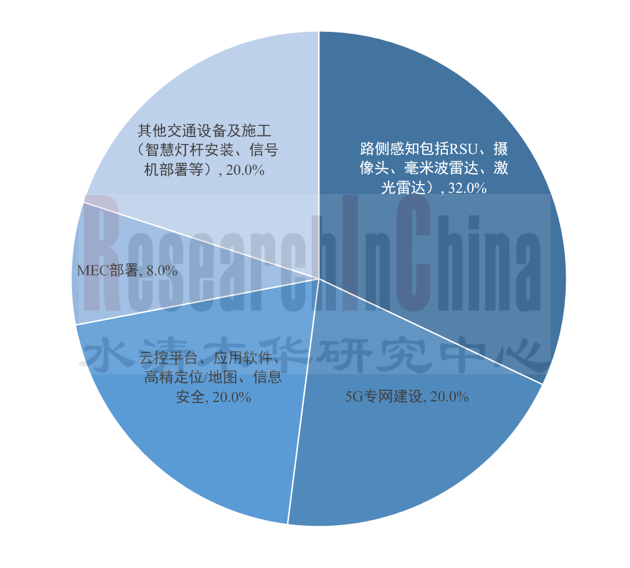

车路云一体化市场规模测算

车路云一体化基建项目主要资金来源于政府,投资规模基本取决于政府计划,而很难按市场逻辑测算。因此,我们采用“政府目标+经验案例”法来估算车路云一体化的投资规模。

研究首先对北京市车路云一体化建设项目进行解剖,不仅统计了当前招标项目总投资还追溯以往的投入,根据北京市的公路里程、交叉路口数量推算出北京车路云一体化总投资约250亿左右。

车路云一体化项目投资结构

来源:佐思汽研《2024年车路云一体化研究报告》

北京市车路云一体化基础设施总投资估计

来源:佐思汽研《2024年车路云一体化研究报告》

北京市车路云一体化基础设施总投资估计参数

来源:佐思汽研《2024年车路云一体化研究报告》

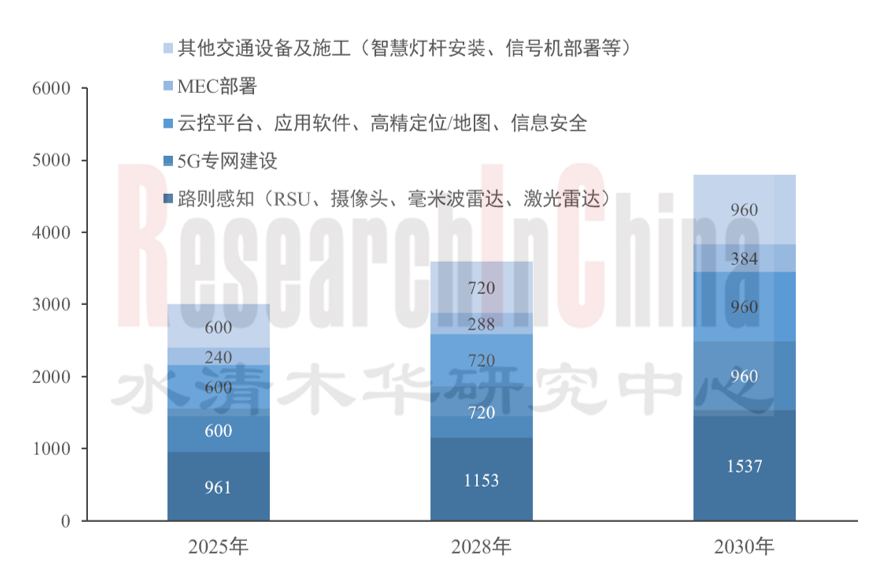

在此基础上,筛选出某一城市车路云一体化基建投资规模高度相关的关键指标,进而推算出试点城市及全国车路云一体化基建投资规模分别为3000亿和12000亿。要进一步测算每年车路云一体化基建规模,就需要掌握项目推的节奏。研究参考政府、研究机构的多份车路云一体化建设的目标推算出建设节奏,进一步推算出各区间的投资规模,2025年为3000亿,2026-2027年为3600亿,2029-2030年为4800亿。

全国车路云一体化投资建设计划(亿元)

来源:佐思汽研《2024年车路云一体化研究报告》

全国车路云一体化分类投资规模(亿元)

来源:佐思汽研《2024年车路云一体化研究报告》

01 车路云一体化概念、系统架构、技术标准、应用研究

1.1 车路云一体化概念理解(C-V2X、自动驾驶、智慧交通、智慧城市)

1.1.1 车路云一体化

1.1.2 C-V2X

1.1.3 协同式自动驾驶

1.1.4 智慧交通

1.1.5 智慧城市

1.1.6 总结

1.2 车路云一体化架构(OBU、RSU、云控平台、通信网络及信息安全)

1.2.1 总体架构

1.2.2 车载单元

1.2.3 路侧设施

1.2.4 云控平台

1.2.5 云控应用

1.2.6 通信网络

1.2.7 信息安全

1.3 车路云一体化通信技术、服务质量、频谱划分及标准推进

1.3.1 技术比较

1.3.2 接口应用

1.3.3 消息类型

1.3.4 通信需求

1.3.5 服务参数

1.3.6 应用通信要求

1.3.7 频谱划分

1.3.8 标准推进

1.4 车路云一体化应用拓展思路、设计方法与国外研究成果介绍

1.4.1 总体思路

1.4.2 面向智能汽车应用

1.4.3 面向智慧城市应用

1.4.4 面向车辆管理应用

1.4.5 5G远程遥控驾驶

1.4.6 行人与两轮车应用

1.4.7 ITS美国研究成果

1.4.8 5GAA研究成果

02 车路云一体化生态、产业链研究

2.1 车路云一体化利益相关者及产业生态研究

2.1.1 参与者

2.1.2 一般生态关系

2.1.3 V2X生态

2.1.4 车路协同生态

2.1.5 远程驾驶生态

2.1.6 V2I 部署分工

2.1.7 参与者利益

2.1.8 生态地图

2.1.9 生态矩阵

2.2 车路云一体化核心产业链研究

2.2.1 生态与产业链

2.2.2 车端产业链

2.2.3 RSU产业链

2.2.4 智慧灯杆产业链

2.2.5 云控平台产业链

2.2.6 边缘计算产业链

2.2.7 Robotaxi产业链

2.2.8 智慧交通产业链

2.3 产业链重点环节供应商及产品

2.3.1 产业链重点企业

2.3.2 技术引领企业

2.3.3 芯片供货清单

2.3.4 模组供货清单

2.3.5 OBU供货清单

2.3.6 RSU供货清单

03 车路云一体化产业链关键环节企业研究

3.1 C-V2X芯片供应商

3.1.1 Qualcomm

3.1.2 Autotalks

3.1.3 华为海思

3.1.4 宸芯科技

3.2 C-V2X模组重点供应商研究

3.2.1 移远通信

3.2.2 中信科智联

3.2.3 广和通

3.2.4 芯讯通

3.2.5 Alps Alpine

3.3 C-V2X OBU、RSU重点供应商研究

3.3.1 OBU供应商

3.3.2 RSU供应商

3.3.3 中信科智联

3.3.4 千方科技

3.3.5 万集科技

3.3.6 金溢科技

3.3.7 华为

3.3.8 中兴通讯

3.3.9 市场销量

3.3.10 业务结构

3.4 路侧感知重点供应商研究

3.4.1 路侧集成供应商

3.4.2 雷视融合供应商

3.4.3 路侧激光雷达供应商

3.4.4 路侧毫米波雷达供应商

3.4.5 路侧摄像头供应商

3.4.6 主要供应商产品布局

3.5 车路云一体化系统解决方案商(集成商)研究

3.5.1 百度

3.5.2 腾讯

3.5.3 华为

3.5.4 千方科技

3.5.5 万集科技

3.5.6 中信科智联

3.5.7 蘑姑车联

3.5.8 高新兴

04 主要国家车路云一体化建设进展与案例研究

4.1 主要国家地区车路云一体化建设进展

4.1.1 总览

4.1.2 中国

4.1.3 美国

4.1.4 欧洲

4.1.5 日本

4.1.6 韩国

4.2 北京高级别自动驾驶示范区研究

4.2.1 基本情况

4.2.2 发展阶段

4.2.3 路口设备复用

4.2.4 建设成果

4.2.5 双智标准路口

4.2.6 多杆合一

4.2.7 多感合一

4.2.8 规模化验证

4.2.9 开展业务

4.3 上海车路云一体化建设研究

4.3.1 基本情况

4.3.2 建设成果

4.3.3 临港片区

4.3.4 嘉定片区

4.3.5 奉贤片区

4.3.6 金桥片区

4.3.7 临港智慧交通

4.3.8 路侧配置

4.3.9 开展业务

4.4 重庆车路云一体化发展研究

4.4.1 基本情况

4.4.2 数据融合

4.4.3 车联网先导区建设

4.4.4 智慧交通解决方案

4.4.5 测试业务

4.4.6 在环仿真测试

4.4.7 自动驾驶监管平台

4.4.8 举办赛事

4.5 美国交通部联网汽车试点项目介绍

4.5.1 项目背景

4.5.2 部署阶段

4.5.3 WYDOT Deployment

4.5.4 NYCDOT Deployment

4.5.5 THEA Deployment

4.5.6 建设成果

05 经济社会效益、政策布局、关键技术、市场规模测算与预测

5.1 车路云一体化经济、社会效益分析

5.1.1 综合效益分析

5.1.2 减少事故与死亡

5.1.3 降低用车成本

5.1.4 降低运输成本

5.1.5 促进产业发展

5.1.6 减少城市拥堵

5.2 主要国家车路云一体化相关政策、规划分析

5.2.1 中国

5.2.2 美国

5.2.3 欧洲

5.2.4 日本

5.2.5 韩国

5.3 车路云关键技术、应用发展趋势分析

5.3.1 总技术路线图

5.3.2 芯片

5.3.3 V2X标准

5.3.4 网联化

5.3.5 OBU

5.3.6 RSU

5.3.7 车辆技术

5.3.8 智慧道路

5.3.9 云控技术

5.3.10 通信技术

5.3.11 信息安全

5.3.12 测试评价

5.3.13 应用

5.3.14 与大模型融合

5.4 车路云一体化市场规模测算与预测

5.4.1 背景分析

5.4.2 北京投资估算

5.4.3 试点城市及全国投资估算

5.4.4 分阶段投资规模

5.4.5 分类投资规模

5.4.6 路则感知设备

5.4.7 车载OBU

06 车路云一体化投建运与商业模式研究

6.1 车路云一体化项目投资分析

6.1.1 建设主体

6.1.2 投建运模式

6.1.3 资金来源

6.1.4 建设成本

6.1.5 投资规模

6.1.6 投资收益

6.2 车路云一体化项目建设及部署方案研究

6.2.1 工程难点

6.2.2 设施需求

6.2.3 试点建设内容

6.2.4 试点考核指标

6.2.5 部署原则

6.2.6 部署方案

6.2.7 部署案例

6.2.8 建设成本

6.3 车路云一体化商业模式研究与探索

6.3.1 主要问题

6.3.2 参与者利益分析

6.3.3 主导模式比较

6.3.4 商业化案例

6.3.5 运营情况

6.3.6 商业模式

6.3.7 数据资源

6.3.8 数据开发利用

6.3.9 云控平台应用

6.3.10 Robotaxi

6.4 车路云一体化项目招投标项目汇总

6.4.1 2023前建设情况

6.4.2 试点城市进度

6.4.3 非试点城市进度

6.4.4 咨询服务招标

6.4.5 项目汇总1

6.4.6 项目汇总2

6.4.7 项目汇总3

6.4.8 项目汇总4

6.4.9 项目汇总5

6.4.10 项目汇总6