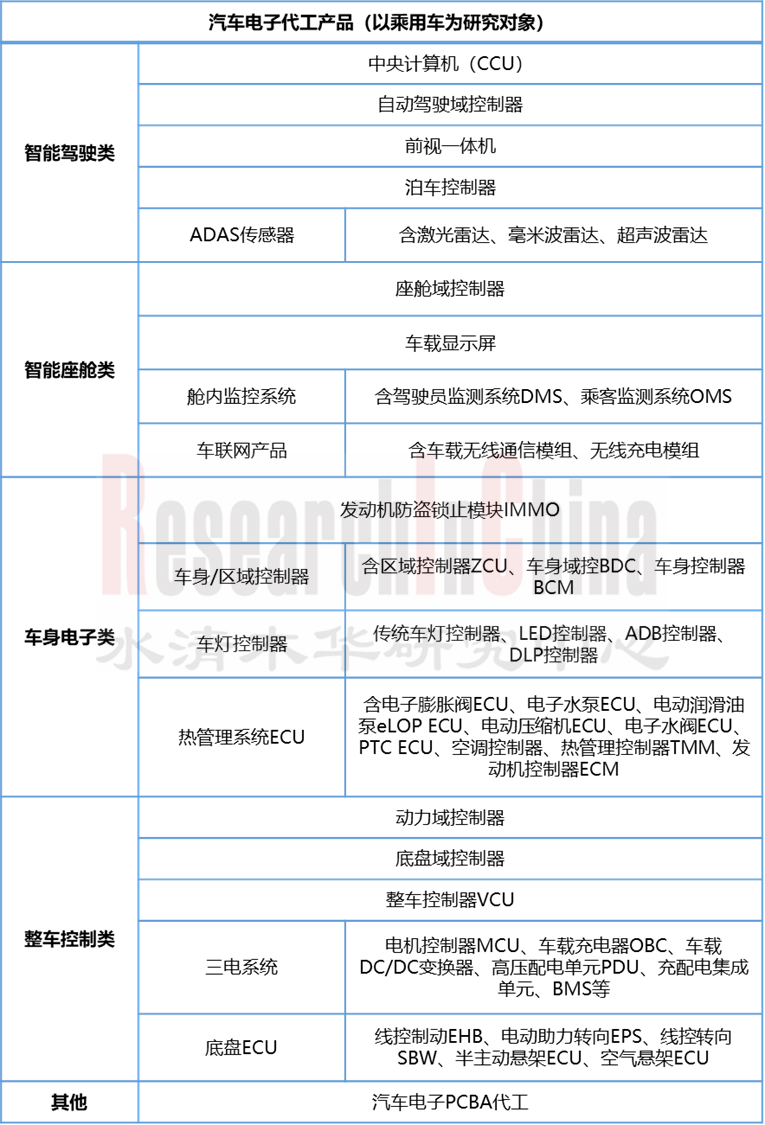

在本报告中,我们将汽车电子ECU产品分为五个大类及40余个小类:智能驾驶类产品、智能座舱类产品、车身电子产品、整车控制产品及其他产品,分别对各细分ECU产品的BOM成本、市场总量及EMS市场规模、合作开发模式、主要玩家及EMS代工厂商进行研究。

各类汽车电子ECU产品定义及范围划分

来源:佐思汽研《2025年汽车电子代工及汽车电子ECU产业全景研究报告》

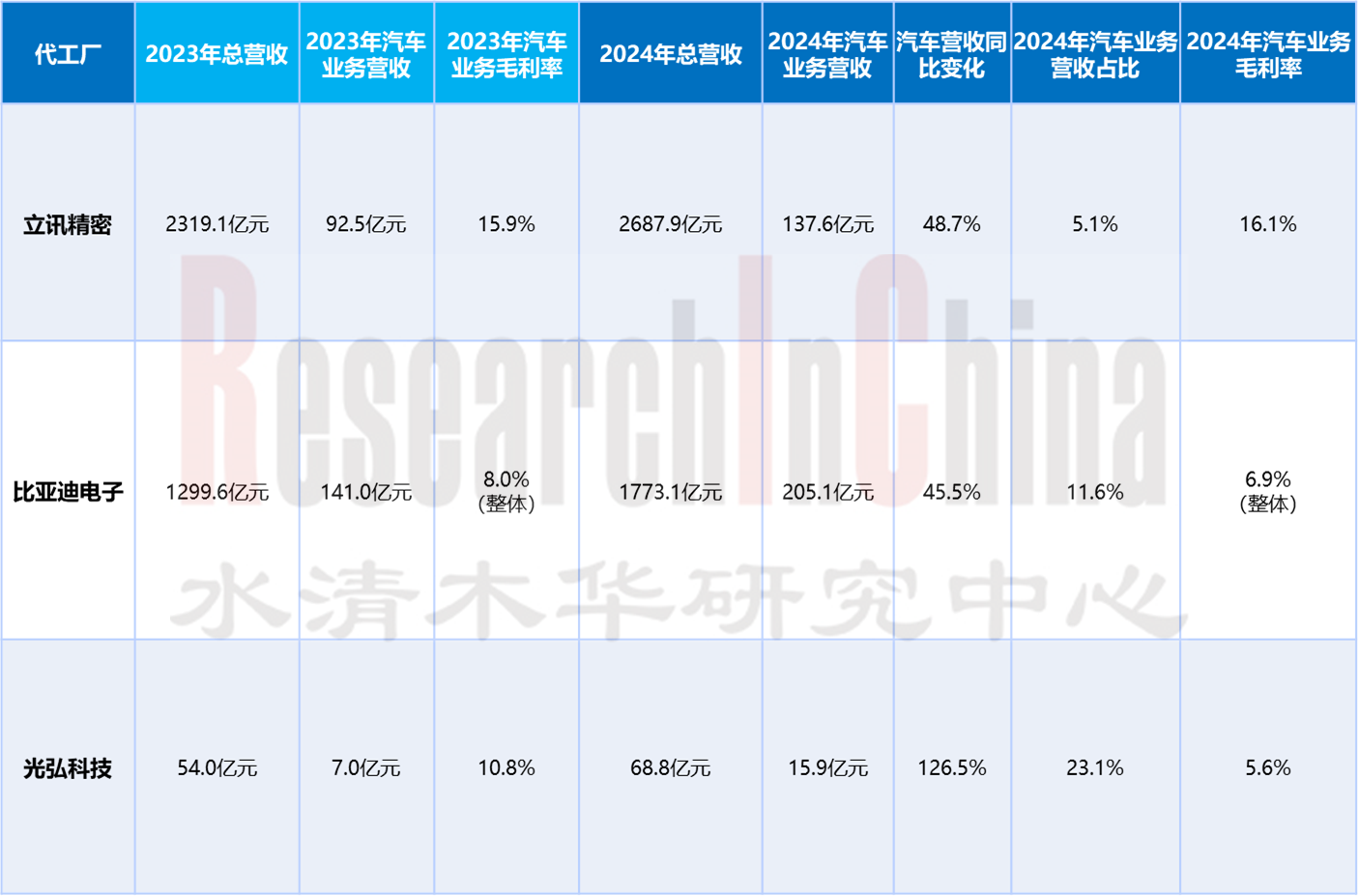

主流EMS代工厂加速汽车业务布局,汽车电子业务营收快速增长

目前,国内外头部消费电子EMS厂商几乎都已进军汽车电子EMS市场。通过对比部分EMS厂商2023年与2024年汽车业务营收情况,可以发现,汽车电子业务成为了各EMS厂商营收增速最快的业务板块之一。

部分EMS厂商2023年与2024年汽车业务营收对比

来源:佐思汽研《2025年汽车电子代工及汽车电子ECU产业全景研究报告》

立讯精密:计划2035年将汽车业务营收扩大到2000亿元人民币

2024年,立讯精密的汽车业务营收达到137.6亿元人民币,同比增长48.7%,已成为立讯精密的第二增长曲线。2021年立讯精密发布了其“三个五年”战略规划,从2022年开始,立讯正式大规模布局汽车零部件业务领域,并通过一系列布局提升其全球竞争力。其最新进展布局包括:

•2025年3月,立讯精密与芜湖高新区签约了动力总成及智能域控产品项目,主要从事汽车动力总成及智能域控产品生产和销售;

•2025年3月,立讯精密正式启动在深圳宝安的高速互联精密模组智造基地建设项目,将重点布局高性能光通信模块和消费电子智能终端模组业务。随着车载以太网向10Gbps演进,光模块在自动驾驶传感器数据传输中的应用需求激增,立讯精密已与多家车企展开合作,开发车载高速光模块产品;

•2024年12月,立讯精密启动邯郸新能源汽车电子配件产业园项目。该项目计划总投资约7.8亿元,主要生产新能源汽车连接系统零部件产品,打造中国北方地区新能源汽车线束智能制造基地;

•2024年10月,立讯精密与苏州相城经济开发区达成协议,将投资120亿元在苏州建立汽车零部件制造基地,合作建设声学电子产品及汽车零部件项目。该基地建成后预计年产值超过300亿元,将成为中国最大的立讯汽车零部件生产中心;

• 2024年9月,立讯精密计划以5.25亿欧元(约41.3亿元人民币)收购德国老牌汽车线束制造商莱尼,进一步加强在汽车线束业务的布局;

•2024年7月,立讯精密在广州投建的智能驾乘控制系统研发生产项目已于2024年7月建成投产,实现智能座舱域控、中央域控、车联网终端、高压线束等多个产品的量产交付;该项目运营主体为立讯精密与广汽合资成立的立昇科技。

目前,立讯精密已形成智能座舱、智能驾驶、汽车线束、车用连接器、电源管理产品、车身控制等多元化产品矩阵。

立讯精密汽车产品线、事业部及客户情况总结

来源:佐思汽研《2025年汽车电子代工及汽车电子ECU产业全景研究报告》

光弘科技:为鸿蒙智行及小米汽车提供汽车电子EMS服务,2024年营收暴增126.47%

2024年,光弘科技的汽车电子类营收为15.92亿元,同比大幅增长126.47%,营收占比为23.1%,已成为公司第二大收入支柱。光弘科技期望在未来5年左右,汽车电子板块的营收占比达到40%-50%,为实现这一目标,光弘科技对汽车电子业务的扩张需进一步提速。其最新进展布局包括:

•光弘科技的深圳坪山制造基地预计于2025年投产,项目达产后将实现年新增整机产品近4000万台,涵盖智能手机/平板、智能穿戴、汽车电子、新能源等产品;

•2024年11月,光弘科技宣布拟以7.33亿元现金收购法国EMS企业AC公司及其子公司TIS公司。AC公司作为深耕欧洲的EMS厂商,在汽车制造领域积累了丰富的生产经验和优质的客户资源,包括法雷奥、雷诺等;

•2024年5月,光弘科技与萨来力签署战略性合作伙伴协议,为萨来力生产电子水泵等汽车热管理相关产品。

在新能源汽车领域,光弘科技主要提供汽车电子产品的PCBA和成品组装等汽车电子EMS服务,涉及到的产品类别较多,涵盖智能座舱硬件、电源管理系统、各类ADAS传感器、车身电子控制单元、T-BOX、OBU等十多种品类。

光弘科技汽车产品线、生产基地及客户情况总结

来源:佐思汽研《2025年汽车电子代工及汽车电子ECU产业全景研究报告》

目前,光弘科技已成功进入法雷奥、大陆、电装、萨来力、三菱重工等Tier1/Tier2厂商以及华为鸿蒙智行、小米汽车等造成新势力的供应链体系,为客户提供汽车电子部件制造服务。

华为是光弘科技在汽车电子业务的核心客户,为华为提供的汽车电子项目从2022年年底开始导入,涵盖车载通讯模块、底盘、智能座舱、激光雷达等多品类的汽车电子EMS服务。随着鸿蒙智行品牌车型及小米汽车的销量增加,未来几年,光弘科技的汽车电子EMS业务将保持高速增长的态势。

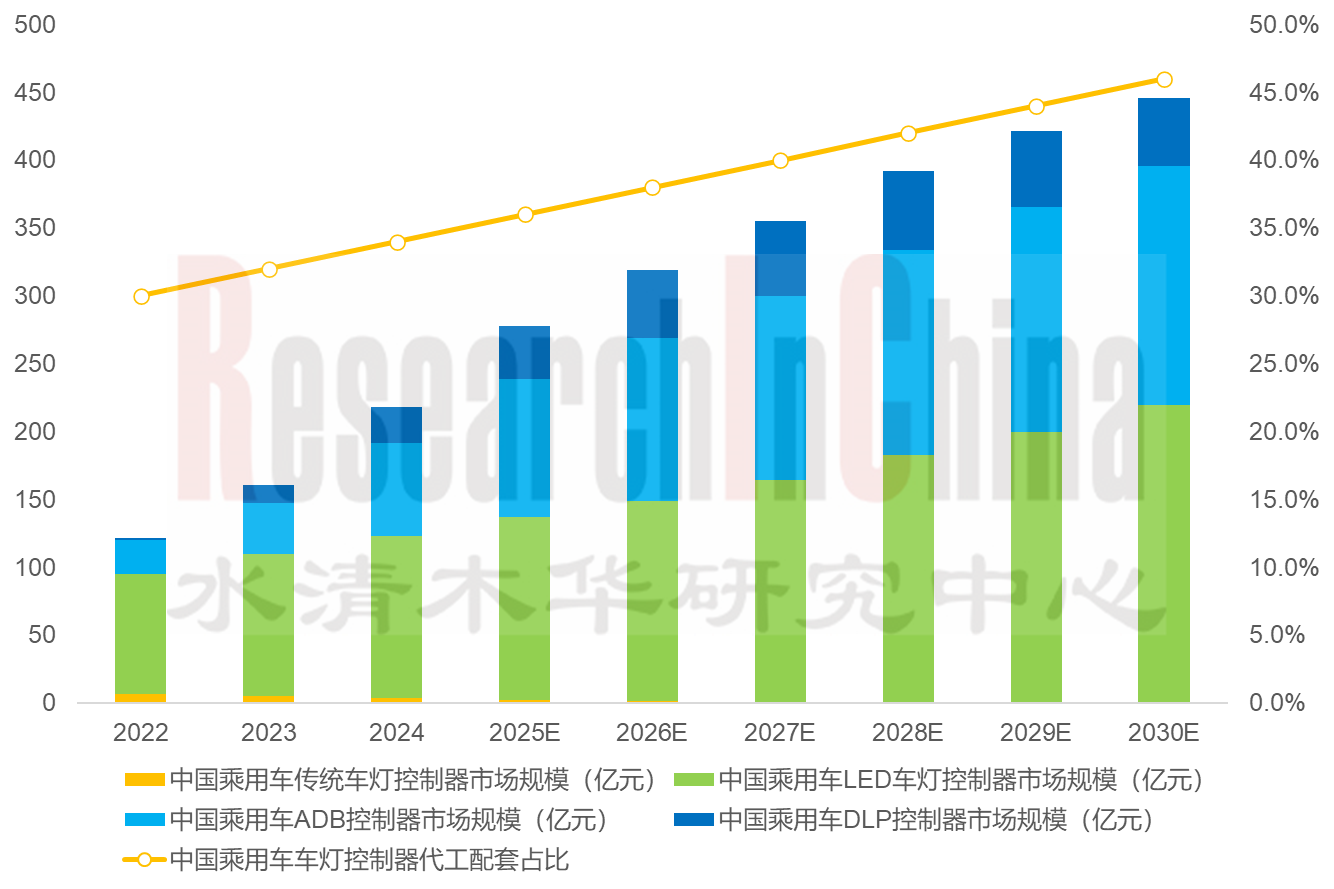

车灯ECU代工:ADB和DLP等高端智能车灯的应用,将带动车灯控制器的EMS市场增加

汽车智能化的需求带动了车灯行业的发展,使得车灯拥有了辅助驾驶、智能交互等丰富的个性化、智能化应用场景。与传统车灯仅提供基础照明功能不同,智能车灯需要集成多种功能,能够深度整合摄像头、雷达等数据,与周围环境智能交互,实现车灯自动调节亮度、色温、方向以及与显示功能融合等。

因此,主机厂对于车灯的智能化、个性化设计重视程度与日俱增。而车灯控制器是决定车灯智能化性能的核心部件,灯控产品的需求也日益旺盛。

根据测算,2024年中国乘用车市场车灯控制器的市场规模约为217.9亿元。车灯控制器的代工主要存在于ADB及DLP等高端智能大灯中,按照车灯控制器代工比例为34%来计算,2024年,中国乘用车市场车灯控制器的代工市场规模为74.1亿元。

中国乘用车市场车灯控制器及EMS市场规模(2022~2030E)

来源:佐思汽研《2025年汽车电子代工及汽车电子ECU产业全景研究报告》

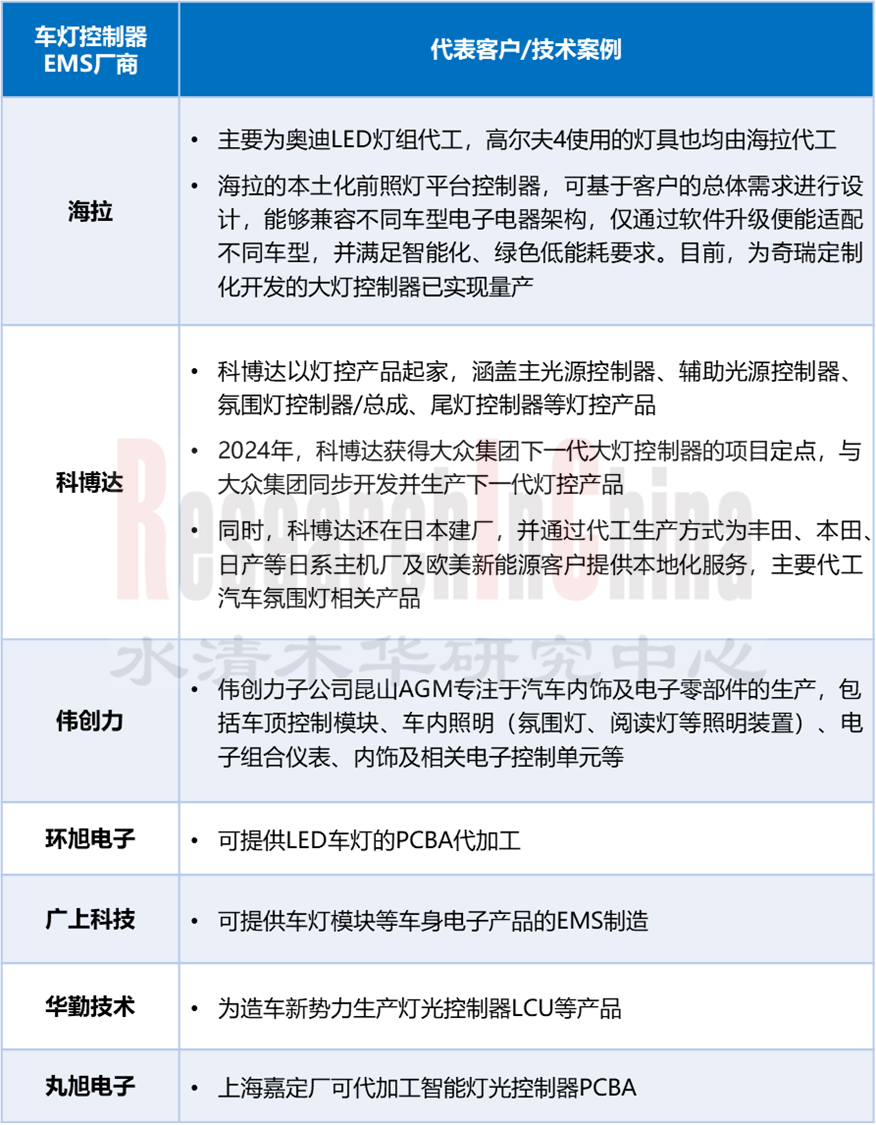

部分主机厂正在通过自研或合作的方式推动车灯智能化发展,灯控竞争格局有望向具备系统集成能力和产品研发能力的头部供应商集中。目前,车灯控制器的供应体系普遍存在两种模式,分别是灯厂定点垂直一体化模式和主机厂定点第三方模式。

•灯厂定点模式下,车灯控制器一般由海拉、法雷奥、小糸、星宇、华域视觉等车灯总成厂商(Tier1)自行研发软硬件,通过自制或指定代工厂生产,为主机厂提供一体化产品,主机厂基本不与灯控厂商(Tier2)直接联系。目前,华域视觉和星宇股份等车灯总成厂正在向车灯产业链上游延伸,具备自供车灯控制器的能力。比如,问界M9从灯光控制器到执行器均由星宇股份设计研发;

• 主机厂定点模式下,主机厂在定点车灯总成的同时,对车灯控制器采用单独定点并参与共同设计开发,有主导权。在主机厂定点模式下,第三方独立车灯控制器厂商(如科博达、得邦照明、京信科技等),通过主机厂单独招标的方式,将车灯控制器直接供货给整车厂或车灯总成厂集成。例如,2024年科博达获得大众集团下一代LED大灯控制器项目定点,显示主机厂对第三方车灯控制器厂商代工的需求增加。

部分灯控产品代工厂商总结

来源:佐思汽研《2025年汽车电子代工及汽车电子ECU产业全景研究报告》

激光雷达整机和ECU代工:车载激光雷达降本趋势下,激光雷达整机厂将附加值较低的生产环节外包

激光雷达的生产模式主要分为自建产线和代工制造。在激光雷达规模化量产初期,大多数厂商都是通过第三方代工的模式生产制造。由于代工厂的生产能力优于激光雷达初创企业,引入代工厂的好处是可以迅速建立生产能力、早期爬产较快。

1.轻资产:在生产方面,很多激光雷达企业在前期更倾向于代工模式,能够降低激光雷达厂商的前期投入。因为轻资产的思路不仅可以省钱,还可以灵活调头,减轻创业初期的试错风险;

2.提升产能:部分激光雷达企业由于短时间内获得大量订单,无法消耗,从而选择代工厂进行部分代工生产,如高伟电子为速腾聚创代工;

3.外包附加值较低的生产环节:如Luminar的关键零部件通过产业链垂直整合来实现自主可控,把附加值较低的整机组装和测试环节外包出去。

激光雷达代工模式

来源:佐思汽研《2025年汽车电子代工及汽车电子ECU产业全景研究报告》

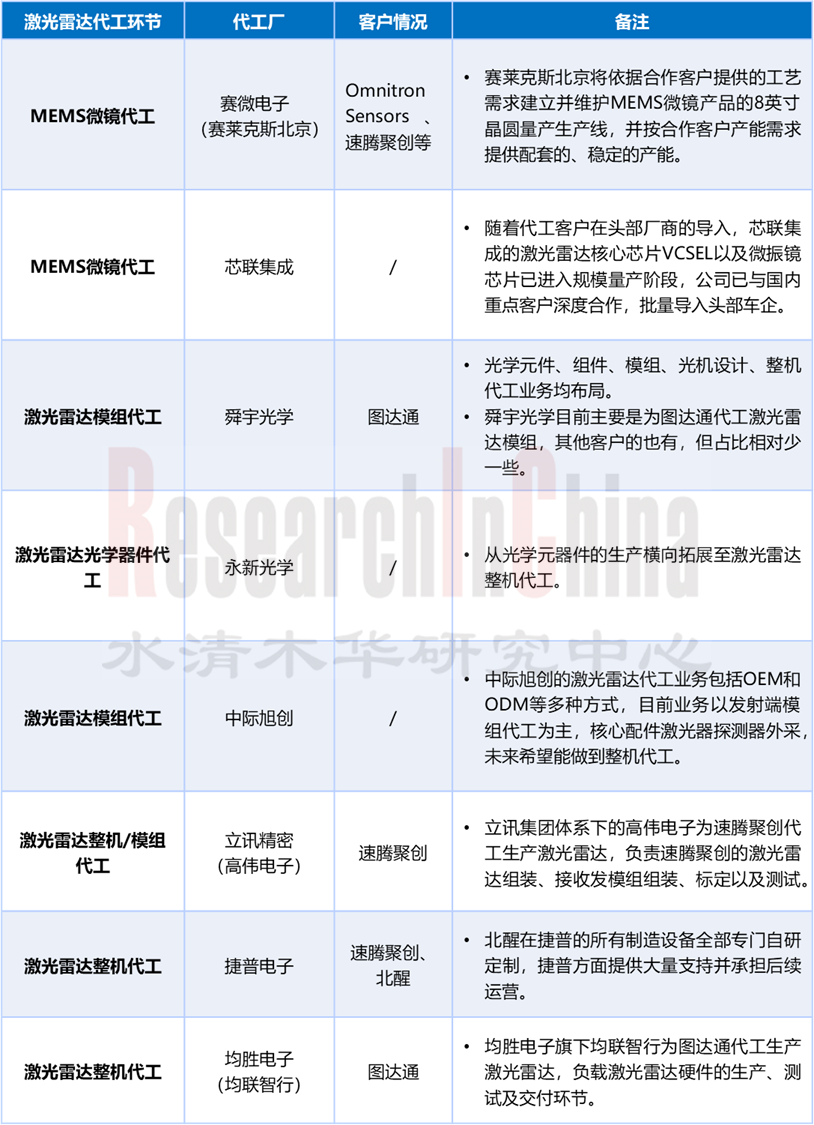

从激光雷达的产业链来看,激光雷达的代工主要分为MEMS微镜代工、收发模组代工、整机组装代工三大类。

MEMS激光雷达的核心光束操纵元件为MEMS微振镜,是把微光反射镜与MEMS驱动器集成在一起的光学MEMS器件。MEMS微镜是一类芯片,可通过半导体工艺进行集成化生产。MEMS代工的特点是“一种器件、一套工艺”,所以MEMS微镜对于代工厂来说是比较新的产品,工艺的导入和量产中都需要解决很多新的问题,目前国内的MEMS微镜代工厂主要有赛微电子和芯联集成。

激光雷达的收发模组代工厂主要以光学厂商为主,这些公司在光学零部件和光电产品等领域具有核心技术、规模化生产制造以及全球化的供应链体系等方面的优势,能够满足客户提升品质、降低成本与大规模交付的需求。比如,舜宇光学、中际旭创、永新光学等厂商,在车载激光雷达的切入点上,大都选择了为激光雷达整机企业提供光学部件或光学模组代工服务,并逐渐向激光雷达整机代工业务拓展。

部分激光雷达代工厂及代工产品总结

来源:佐思汽研《2025年汽车电子代工及汽车电子ECU产业全景研究报告》

01 汽车电子代工行业及市场概述

1.1 各类汽车电子代工产品定义及范围划分

各类汽车电子代工产品定义及范围划分(1)

各类汽车电子代工产品定义及范围划分(2)

各类汽车电子代工产品定义及范围划分(3)

各类汽车电子代工产品定义及范围划分(4)

各类汽车电子代工产品定义及范围划分(5)

1.2 EMS厂商关键财务数据

中国台湾EMS厂商关键财务信息总结

中国大陆EMS厂商关键财务信息总结

EMS厂商2024年汽车业务营收/毛利情况分析表(1)

EMS厂商2024年汽车业务营收/毛利情况分析表(2)

EMS厂商2024年汽车业务营收/毛利情况分析表(3)

EMS厂商2024年汽车业务营收/毛利情况分析表(4)

1.3 汽车电子代工市场规模测算

全球及中国汽车行业EMS市场规模预测(2024年~2030年)(1)

全球及中国汽车行业EMS市场规模预测(2023年~2030年)(2)

2022~2030年中国乘用车域控制器代工市场体量分析

2022~2030年中国乘用车域控制器代工市场体量分析:智能驾驶域控

2022~2030年中国乘用车域控制器代工市场体量分析:智能座舱域控

2022~2030年中国乘用车域控制器代工市场体量分析:动力域控

2022~2030年中国乘用车域控制器代工市场体量分析:底盘域控

2022~2030年中国乘用车域控制器代工市场体量分析:区域控制器

2022~2030年中国乘用车域控制器代工市场体量分析:中央计算单元

2022~2030年中国乘用车无线通信模组代工市场体量分析

2022~2030年中国乘用车车载ECU(None DCU)代工市场体量分析

2022~2030年中国乘用车车灯控制器及EMS市场体量分析

2022~2030年中国乘用车热管理控制器及EMS市场体量分析

2022~2030年中国乘用车电动压缩机ECU及EMS市场体量分析

2022~2030年中国乘用车激光雷达ECU及EMS市场体量分析

2022~2030年中国乘用车BMS系统ECU及EMS市场体量分析

2022~2030年中国乘用车电动润滑油泵eLOP ECU及EMS市场体量分析

2022~2030年中国乘用车舱内监控(DMS+OMS)ECU及EMS市场体量分析

2022~2030年中国乘用车自动泊车APA ECU及EMS市场体量分析

2022~2030年中国乘用车前视一体机ECU及EMS市场体量分析

2022~2030年中国乘用车发动机防盗止锁系统ECU及EMS市场体量分析

2022~2030年中国乘用车超声波雷达ECU及EMS体量分析

2022~2030年中国乘用车毫米波雷达ECU及EMS市场体量分析

2022~2030年中国乘用车车载显示屏总成ECU及EMS市场体量分析

2022~2030年中国乘用车ECU(去除XC产品)及EMS市场体量分析

02 汽车电子代工(分产品)研究

2.1 自动驾驶类

2.1.1 智能驾驶域控制器

智驾域控:中国乘用车自动驾驶域控制器出货量及渗透率预测(2022-2030E)

智驾域控:中国乘用车自动驾驶域控制器市场规模预测(2022-2030E)

附数据表:中国乘用车自动驾驶域控制器出货和市场规模预测(2022-2030E )

主机厂智能驾驶域控布局特点

2024年国内乘用车智驾域控装机情况

2.1.2 ADAS传感器

激光雷达

激光雷达:BOM成本拆解

激光雷达:中国乘用车激光雷达出货量预测(2022-2030年)

激光雷达:中国乘用车激光雷达及EMS市场规模预测(2022年~2030年)

激光雷达市场格局(1)

激光雷达市场格局(2)

激光雷达市场格局(3)

车载激光雷达生产模式一

车载激光雷达生产模式二

车载激光雷达:两种生产模式优劣势对比

中小激光雷达公司如何选择生产模式?

车载激光雷达:国内激光雷达整机厂产线及产能情况

车载激光雷达:MEMS微镜代工

车载激光雷达:收发模组代工

车载激光雷达及零部件代工厂商总结(1)

车载激光雷达及零部件代工厂商总结(2)

车载激光雷达及零部件代工厂商总结(3)

毫米波雷达

毫米波雷达:工作原理及结构构成

毫米波雷达:BOM成本拆解

毫米波雷达:中国乘用车毫米波雷达及EMS市场规模预测(2022年~2030年)

毫米波雷达市场格局:

毫米波雷达代工厂总结

超声波雷达:

超声波雷达:工作原理及结构构成

超声波雷达:BOM成本拆解

超声波雷达:中国乘用车超声波雷达及EMS市场规模预测(2022年~2030年)

超声波雷达市场格局:

超声波雷达代工厂总结

2.1.3 前视一体机

前视一体机:结构原理

前视一体机:BOM成本拆解

前视一体机:中国乘用车前视一体机及EMS市场规模预测(2022年~2030年)

前视一体机市场格局:

前视一体机代工厂总结

2.1.4 泊车控制器

自动泊车:技术发展路径

自动泊车:系统组成

泊车控制器:架构及工作原理

泊车控制器:BOM成本拆解

泊车控制器:中国乘用车泊车控制器及EMS市场规模预测(2022年~2030年)

自动泊车:市场玩家及合作开发模式

自动泊车市场格局

2.2 智能座舱类ECU

2.2.1 智能座舱域控制器

中国数字化座舱市场规模预测(2022-2030E)

座舱域控:中国乘用车智能座舱域控制器出货量及渗透率预测(2022-2030E)

附数据表:中国乘用车智能座舱域控制器出货量和市场规模预测(2022-2030E)

座舱域控:市场格局

座舱域控市场:

主机厂座舱域控制器布局特点(1):

主机厂座舱域控制器布局特点(2):

2.2.2 舱内监控

DMS/OMS系统:工作原理及架构构成

舱内监控系统:中国乘用车舱内监控及EMS市场规模预测(2022年~2030年)

舱内监控系统:

DMS市场:

OMS市场:

舱内监控市场格局:

舱内监控系统代工厂总结

2.2.3 车联网

车载通信模组:结构组成

车载通信模组:产业链及BOM成本拆解

车载通信模组:中国乘用车无线通信模组及EMS市场规模预测(2022年~2030年)

车载通信模组:

车载通信模组:生产模式及产能情况

车载通信模组代工厂总结

汽车无线充电模组拆解案例(1)

汽车无线充电模组拆解案例(2)

汽车无线充电模组代工厂总结

2.2.4 车载显示

车载显示产业链图谱

车载显示屏总成玩家画像

车载显示:中国乘用车车载显示总成及EMS市场规模预测(2022年~2030年)

车载显示市场:

车载显示屏集成厂商总结(1)

车载显示屏集成厂商总结(2)

特斯拉Model 3车载显示屏拆解案例

2.2.5 发动机防盗锁止IMMO

发动机防盗锁止系统:系统构成及工作原理

发动机防盗锁止系统:BOM成本拆解

发动机防盗锁止系统IMMO:中国乘用车IMMO及EMS市场规模预测(2022年~2030年)

发动机防盗锁止系统IMMO:

2.3 车身电子类ECU

2.3.1 区域控制器ZCU

区域控制器:定义及架构

区域控制器:中国乘用车区域控制器及EMS市场规模预测(2022年~2030年)

区域控制器:

区域控制器市场:

区域控制器:Tier 1厂商及产品总结

区域控制器:代工厂商总结

2.3.2 车身域控制器BDC

车身域控制器:定义

车身域控制器:结构组成

车身域控制器:BOM成本拆解

车身域控制器:单车价值

车身域控制器:中国乘用车车身域控制器市场规模预测(2022年~2030年)

车身域控制器:供应商及产品布局

车身域控制器:

车身域控制器主要玩家及竞争格局:

2.3.3 车身控制器BCM

车身控制器BCM:控制原理

车身控制器BCM:硬件架构

车身控制器BCM:BOM成本拆解

车身控制器BCM:中国乘用车车身控制器BCM市场规模预测(2022年~2030年)

车身控制器BCM市场格局:

2.3.4 车灯控制器

ADB车灯:系统组成及工作原理

ADB车灯:两种电子控制系统架构

DLP车灯:工作原理

DLP车灯:电子系统架构

传统车灯:BOM成本拆解

LED车灯:BOM成本拆解

ADB大灯:BOM成本拆解

车灯控制器:中国乘用车车灯控制器及EMS市场规模预测(2022年~2030年)

车灯控制器:

车灯控制器及总成:市场格局及供应模式

车灯供应模式变化:

车灯控制器代工厂总结

2.3.5 热管理ECU

汽车热管理系统定义

汽车热管理系统关键零部件:存量&增量部件

传统燃油车:热管理系统架构

传统燃油车热管理系统:单车价值量及BOM成本拆解

新能源汽车-纯电车EV:热管理系统架构(PTC)

新能源汽车-纯电车EV:热管理系统架构(热泵)

纯电车(EV)热管理系统:单车价值量及BOM成本拆解

新能源汽车-混动车PHEV:热管理系统架构

混动车(PHEV)热管理系统:单车价值量及BOM成本拆解

中国乘用车热管理系统市场规模预测(2022年~2030年)(1)

中国乘用车热管理系统市场规模预测(2022年~2030年)(2)

电子膨胀阀:结构原理

电子膨胀阀:BOM成本拆解

电子膨胀阀:核心供应商业务和产品进展(1)

电子膨胀阀:核心Tier 1厂商业务和产品进展(2)

电子膨胀阀:中国乘用车电子膨胀阀市场规模预测(2022年~2030年)

电子水泵&电子油泵:结构原理

电子水泵&电子油泵:BOM成本拆解

电子水泵:中国新能源乘用车电子水泵市场规模预测(2022~2030E)

电动润滑油泵eLOP:中国新能源乘用车电动润滑油泵及EMS市场规模预测(2022~2030E)

电子水泵市场格局:2024年中国新能源乘用车电子水泵市场TOP 10厂商

电子水泵&电子油泵:核心供应商业务和产品进展(1)

电子水泵&电子油泵:核心供应商业务和产品进展(2)

电子水泵&电子油泵:核心供应商业务和产品进展(3)

电动压缩机:结构原理

电动压缩机:BOM成本拆解

电动压缩机:中国新能源乘用车电动压缩机及EMS市场规模预测(2022~2030E)

电动压缩机市场格局:2024年中国新能源乘用车电动压缩机市场TOP 10厂商

电动压缩机:核心供应商业务和产品进展

电子水阀:结构原理

电子水阀:BOM成本拆解

电子水阀:中国新能源乘用车电子水阀市场规模预测(2022~2030E)

PTC加热器:结构原理

PTC加热器:PTC控制原理

PTC加热器:BOM成本拆解

PTC加热器:中国新能源乘用车PTC加热器市场规模预测(2022~2030E)

空调控制器:控制原理

空调控制器:BOM成本拆解

空调控制器:中国乘用车空调控制器市场规模预测(2022~2030E)

热管理控制器:集成式热管理系统控制原理

热管理控制器:

热管理控制器:中国乘用车热管理控制器及EMS市场规模预测(2022~2030E)

新能源汽车热管理系统集成市场:主要供应商及热管理部件布局

热管理系统集成:核心供应商业务和产品进展

热管理系统产品代工厂总结

2.4 整车控制类

2.4.1 动力域控制器

动力域控的诞生背景

动力域控制器与多合一控制器的区别

动力域控:控制原理

动力域控:BOM成本拆解

动力域控:中国新能源乘用车动力域控制器及EMS市场规模预测(2022年~2030年)

动力域控:市场玩家及合作开发模式

动力域控:主机厂方案总结

动力域控:Tier1厂商方案总结

2.4.2 整车控制器VCU

整车控制器VCU:工作原理

整车控制器VCU:基本功能

整车控制器VCU:基本功能清单

整车控制器VCU:市场玩家及竞争格局

国内VCU主要开发及合作模式:

整车控制器:中国新能源乘用车整车控制器及EMS市场规模预测(2022年~2030年)

2.4.3 电驱总成-电机控制器MCU

新能源汽车三电系统:定义

电驱动总成:构成

电驱动总成:主要供货模式

OEM电驱系统自制还是外购?

电驱系统市场供应现状(1):

电驱系统市场供应现状(2):

主机厂电驱动系统:供应链信息总结

主机厂电驱动系统:

电机控制器:BOM成本解析

电机控制器:

电机控制器:中国新能源乘用车电机控制器市场规模预测(2022年~2030年)

电机控制器代工厂总结

2.4.4 电控总成-车载电源(OBC/DCDC/PDU/充配电集成)

车载充电机OBC:工作原理及构成

车载充电机OBC:中国新能源乘用车OBC市场规模预测(2022年~2030年)

车载充电机OBC:市场玩家及供货模式

车载充电机OBC:2024年中国新能源乘用车OBC市场份额TOP10 厂商及配套关系

车载DC/DC变换器:工作原理及构成

车载DC/DC变换器:BOM成本拆解

车载DC/DC变换器:中国新能源乘用车DCDC市场规模预测(2022年~2030年)

高压配电盒PDU:工作原理及构成

高压配电盒PDU:BOM成本拆解

高压配电盒PDU:中国新能源乘用车PDU市场规模预测(2022年~2030年)

车载电源集成产品:定义

车载电源集成产品:BOM成本拆解

车载电源集成产品:单车价值量及毛利率

车载电源集成产品:中国新能源乘用车车载电源集成市场规模预测(2022年~2030年)

车载电源:市场竞争格局

车载电源产品代工厂总结

2.4.5 电池总成-BMS

电池总成-电池管理系统BMS:工作原理及构成

电池总成-电池断开单元BDU:工作原理及零件构成

电池总成-电池组控制单元BCU:工作原理及零件构成

电池总成-电芯监控单元CSC:工作原理

电池总成ECU-电池断开单元BDU:成本分析及市场玩家

电池总成:2024年国内BMS装机量及市场格局

动力电池代工模式一:

动力电池代工模式二:

汽车BMS代工模式:

汽车电池包及BMS代工厂总结

2.4.6 底盘域控制器

底盘域控:工作原理

底盘域控:发展路径

底盘域控:中国乘用车底盘域控制器及EMS市场规模预测(2022年~2030年)

底盘域控:开发模式

底盘域控:市场玩家

2.4.7 制动系统ECU

汽车线控底盘定义

汽车线控底盘整体架构

汽车制动系统:技术发展路线

线控制动EHB:工作原理及构成

线控制动EHB:BOM成本拆解

线控制动EHB:中国乘用车EHB系统ECU市场规模预测(2022年~2030年)

线控制动EHB:市场玩家

线控制动EMB:工作原理及构成

线控制动EMB:市场玩家

2.4.8 转向系统ECU

汽车转向系统:技术发展路径

电动助力转向EPS:工作原理及构成

电动助力转向EPS:BOM成本拆解

电动助力转向EPS:中国乘用车EPS系统ECU市场规模预测(2022年~2030年)

电动助力转向EPS市场格局:2024年中国乘用车市场EPS供应商TOP 10

线控转向SBW:工作原理及构成

线控转向SBW:BOM成本构成

线控转向SBW:中国乘用车SBW系统ECU市场规模预测(2022年~2030年)

线控转向SBW:市场玩家

2.4.9 悬架系统ECU

汽车悬架系统:技术发展路径

汽车悬架系统:三种汽车悬架价值量对比

线控悬架:市场竞争格局

半主动悬架:工作原理及构成

半主动悬架:BOM成本构成

半主动悬架控制器:中国乘用车半主动悬架控制器市场规模预测(2022年~2030年)

空气悬架:系统结构组成

空气悬架:工作原理

空气悬架:BOM成本拆分

空气悬架控制器:中国乘用车空气悬架控制器市场规模预测(2022年~2030年)

空气悬架:市场竞争格局

空气悬架:2024年中国乘用车空气悬架供应商市场份额

2.5 其他

2.5.1 汽车电子PCBA代工

汽车电子PCBA板生产流程

汽车电子PCBA板的代工模式

PCBA板的代工要求

汽车电子PCBA代工厂商

03 汽车电子代工厂商分析——其他行业转型的EMS厂商

3.1 富士康(鸿海精密)

鸿海精密:经营分析

鸿海-富智康FIH:经营分析

鸿海-鸿腾精密FIT:经营分析

鸿海-鸿华先进:经营分析

鸿海精密:2024年汽车产业链布局情况及合作动向

鸿海精密:汽车产品线、事业部及客户情况总结

鸿海精密:旗下子公司汽车业务布局汇总

鸿海精密:汽车业务布局

鸿海-富智康FIH:汽车电子业务布局

鸿海-鸿腾精密FIT:汽车电子业务布局

鸿海精密:汽车零部件关键技术能力

鸿海精密:车用电子解决方案(1)

鸿海精密:车用电子解决方案(2)

鸿海精密汽车零部件代工案例(1):

鸿海精密汽车零部件代工案例(2):

鸿海精密整车代工平台:模块化纯电MIH平台

鸿海精密整车代工:模式及合作客户群

鸿海精密整车代工动向:

鸿海精密整车代工案例:

3.2 广达电脑

广达电脑:经营分析

广达电脑:2024年汽车产业链布局情况及合作动向

广达电脑:汽车产品线、事业部及客户情况总结(1)

广达电脑:汽车产品线、事业部及客户情况总结(2)

广达电脑:旗下子公司汽车业务布局汇总

广达电脑商业模式:

3.3 和硕

和硕:经营分析

和硕:2024年汽车产业链布局情况及合作动向

和硕:汽车产品线、事业部及客户情况总结

和硕:旗下子公司汽车业务布局汇总

和硕汽车电子代工模式:

3.4 纬创资通

纬创集团:经营分析

纬创集团:2024年汽车产业链布局情况及合作动向

纬创集团:汽车产品线、事业部及客户情况总结

纬创集团:旗下子公司汽车业务布局汇总

纬创-启碁科技:汽车电子业务布局

纬创-启碁科技:车用解决方案优势

纬创汽车电子(昆山):制造能力

纬创汽车电子(昆山):质量管理能力

纬创汽车电子代工案例(1):

纬创汽车电子代工案例(2):

3.5 仁宝电脑

仁宝电脑:经营分析

仁宝电脑:2024年汽车产业链布局情况及合作动向

仁宝电脑:汽车产品线、事业部及客户情况总结

仁宝电脑:旗下子公司汽车业务布局汇总

仁宝-飞宝重庆:

3.6 英业达

英业达:经营分析

英业达:2024年汽车产业链布局情况及合作动向

英业达:汽车产品线、事业部及客户情况总结

英业达:汽车电子产品生产基地

3.7 伟创力

伟创力:经营分析

伟创力汽车业务全球产品战略:

伟创力:2024年汽车产业链布局情况及合作动向

伟创力:汽车产品线、事业部及客户情况总结

伟创力:旗下子公司汽车业务布局汇总

伟创力汽车业务模式:

伟创力汽车业务模式:

伟创力ADM模式案例:

伟创力自研能力:

伟创力汽车电子代工:合作客户群及代工模式总结

伟创力汽车电子业务:核心竞争优势(1)

伟创力汽车电子业务:核心竞争优势(2)

3.8 捷普

捷普:汽车产品线、事业部及客户情况总结

捷普:国内汽车电子产品生产基地

捷普:智能制造全生命周期解决方案

捷普:车用产品制造能力

捷普汽车电子代工:产品及客户

3.9 立讯精密

立讯精密:经营分析

立讯精密汽车业务战略:

立讯集团:2024年汽车产业链布局情况及合作动向(1)

立讯集团:2024年汽车产业链布局情况及合作动向(2)

立讯精密:汽车业务布局

立讯集团:汽车产品线、事业部及客户情况总结(1)

立讯集团:汽车产品线、事业部及客户情况总结(2)

立讯集团:旗下子公司汽车业务布局汇总(1)

立讯集团:旗下子公司汽车业务布局汇总(2)

立讯精密:汽车业务合作模式

立讯精密汽车电子代工案例:

3.10 比亚迪电子

比亚迪电子:经营分析

比亚迪电子:汽车产品线、事业部及客户情况总结

比亚迪电子:汽车产品生产基地

比亚迪整车代工:客户情况

比亚迪整车代工案例:

3.11 环旭电子

环旭电子:经营分析

环旭电子:汽车类业务近十年毛利率及销量情况

环旭电子:2024年汽车产业链布局情况及合作动向

环旭电子:汽车产品线、事业部及客户情况总结

环旭电子:汽车电子业务布局

环旭电子:汽车电子产品中国生产基地

环旭电子汽车电子代工模式:

3.12 广上科技

广上科技:汽车电子代工业务布局

广上科技:汽车电子产品生产基地

广上科技:供应链及主要客户

广上科技:EMS代工关键能力(1)

广上科技:EMS代工关键能力(2)

广上科技:EMS代工关键能力(3)

3.13 华勤技术

华勤技术:经营分析

华勤技术:汽车产品线、事业部及客户情况总结

华勤技术:全球布局及汽车电子产品生产基地

华勤技术:自研汽车电子产品

3.14 闻泰科技

闻泰科技:汽车电子ODM业务布局

闻泰科技:汽车产品线、事业部及客户情况总结

闻泰科技:全球布局

3.15 光弘科技

光弘科技:经营分析

光弘科技:2024年汽车产业链布局情况及合作动向

光弘科技:汽车产品线、事业部及客户情况总结

光弘科技汽车电子代工:核心工艺技术

光弘科技汽车电子代工:EMS业务模式

光弘科技汽车电子代工案例(1):

光弘科技汽车电子代工案例(2):

3.16 舜宇光学

舜宇光学:经营分析

舜宇光学:汽车产品线、事业部及客户情况总结

舜宇光学:汽车领域产品线(1)

舜宇光学:汽车领域产品线(2)

舜宇光学:汽车领域产品线(3)

舜宇光学产品在汽车上的应用场景

舜宇光学:车载光学零件部署情况

舜宇光学:车载产品生产基地

3.17 斯比泰

IMI:汽车电子业务布局

IMI:汽车电子产品生产基地

IMI:汽车电子代工竞争优势

3.18 夏瑞科技

夏瑞科技:汽车电子业务布局及客户群

夏瑞科技:代工基地及产线情况

夏瑞科技EMS代工:工程能力

夏瑞科技EMS代工:供应链管理能力

夏瑞科技EMS代工:PCBA制造能力

夏瑞科技EMS代工:技术支持及制造能力

3.19 朗特智能

朗特智能:经营分析

朗特智能:汽车产品线、事业部及客户情况总结

朗特智能:定制化汽车电子类智能控制器产品表

朗特智能:汽车电子业务模式

朗特智能:汽车电子产品代工基地

04 汽车电子代工厂商分析——其他行业转型的EMS厂商

4.1 骅盛车电

骅盛车电:经营分析

骅盛车电:汽车业务布局

骅盛车电:汽车产品线、事业部及客户情况总结

骅盛车电PCBA代工产线(1):

骅盛车电PCBA代工产线(2):

骅盛车电PCBA代工:质量管理能力

骅盛车电PCBA代工:生产制造及管理能力

骅盛车电PCBA代工:产品验证能力

4.2 丸旭电子

丸旭电子:生产基地及产线情况

丸旭电子:汽车电子业务布局

丸旭电子:汽车产品线、事业部及客户情况总结

丸旭电子:核心竞争力

丸旭电子:生产设备能力

丸旭电子:智能制造管理

05 汽车电子代工厂商分析——开展代工业务的Tier 1厂商

5.1 德赛西威

德赛西威:经营分析

德赛西威:2024年经营利率分析

德赛西威:汽车电子业务布局

德赛西威:生产基地分布

德赛西威:客户结构

德赛西威:作为硬件方案商的三大壁垒

德赛西威商业模式案例:

5.2 海能达

海能达:经营分析

海能达:汽车产品线、事业部及客户情况总结

海能达:汽车电子业务布局

海能达:智能制造能力

海能达:汽车电子产品智能测试产线

5.3 博泰车联网

博泰车联网:汽车业务布局

博泰车联网:生产基地

博泰车联网:生产制造优势

博泰车联网:汽车业务商业模式

5.4 华阳集团

华阳集团:经营分析

华阳集团:汽车业务布局

华阳集团:控股公司分布

华阳汽车电子代工案例:

5.5 均胜电子

均胜电子:经营分析

均胜电子:组织架构及对应业务板块

均联电子:域控制器硬件已具备全方位优势

均胜电子汽车电子代工案例:

5.6 航盛电子

航盛电子:汽车业务布局

航盛电子:原材料供应商分析

航盛电子:客户群分析